低利率的投資環境,投資人對於債券未來的發展,感到困惑與擔憂,不外乎是因為在目前低到不能再低的利率環境,市場又預期未來將逐步升息的情況之下,對於債券能否持續扮演在資產配置中的角色與功能,投資人渴望在報酬與風險之間取得一個良好的解答,畢竟升息很可能導致債券的價格下跌,就會面臨虧損,但是另一方面,配置債券對於整體投資組合又能降低風險,這是一個兩難的局面。

因此,關於要不要配置債券,以及即便配置了債券,在此階段又能否發揮功效?

將是所有資產配置的投資者都在尋求的答案。

在此篇文章當中,我們將解答此問題,並且告訴各位讀者,即便是在低利率/低收益率的投資環境,債券的配置依然發揮出很好的功用,不但如此,債券的配置,將有助於我們堅持長期投資的時間歷程。

Table of Contents

該如何確認債券在股票下跌的表現?

關於股票與債券兩者的漲跌關係,我們可以將此分為四種情況如下:

- 股票上漲、債券上漲 : 最想要的報酬結果

- 股票上漲、債券下跌 : 降低風險的效果

- 股票下跌、債券上漲 : 降低風險的效果

- 股票下跌、債券下跌 : 最不想要出現的結果

我們目前對於債券的擔憂在於,如果未來股票市場因某些原因遭遇下跌,在此利率極低的狀況之下,債券是否會跟著下跌?還是依然可以資產配置的角色功能?如果可以不跟著下跌,甚至反向上漲,那就是我們最想要達到的期望結果。

比如在過去20年,當美國股票當月下跌的時候,美國整體的債券有63%的時間呈現上漲的結果,就機率的結果來看,其實滿不錯的,但是這其實有一個盲點,與預期明天上漲但是選擇賣出的行為是相同的,那就是我們無法得知債券的避險程度效果,比如會不會債券上漲都是小小的漲幅,但是下跌的時候卻跟著股票劇烈虧損,如此一來,似乎降低風險的程度有限,除此之外,我們也無從得知在低利率環境下的債券保護效果,儘管知道債券帶來高機率的反向結果,但並無法有效的解答我們的問題。

而另一種判斷股票與債券的相關方法,則是會採用統計學的線性回歸(linear regression),雖然此種方法可以透漏債券對於股票漲跌的平均反應(相關性),比如他們的漲跌方向是否同向,以及漲跌的程度的差異,可是對於我們特別想知道的,股票下跌的時刻,債券的表現究竟能否符合我們的期望,依然不夠。

因此,我們必須採用與上述不同的方法來進行分析,那就是K-means clustering,在採用此種統計分群的計算,可以理解在特定的投資環境下,債券對於股票的漲跌效果與相關性。

研究實證數據

在Vanguard對於此議題的研究報告,正是採用K-means clustering的機器學習方法,他根據過去20年的歷史資料,從美國市場的股債資產關係、以及全球的股債關係,設法解答投資人對於低利率下的債券,配置的需求與否。

美國股票與美國債券

首先我們先來看美國股票與債券之間的實驗,此實驗的相關資料來源如下

- 股票的部分採用的是MSCI USA Total Return Index月報酬

- 債券則是使用柏克萊美國公債Total Return Index月報酬

- 篩選資料機制: 符合該月美國10年期公債收益率2.5%以下數據才會採納,比如現在的收益率約為1.3%左右,就有符合此計算條件

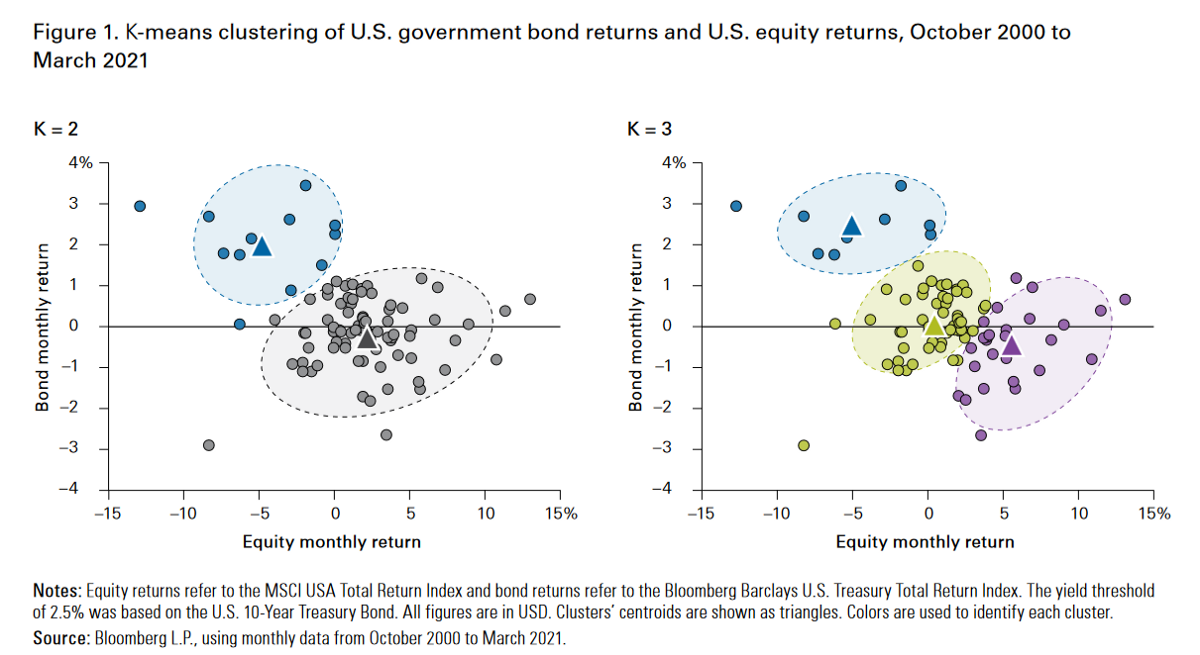

當我們了解背後資料來源以及藉由特定的資料過濾方式,就能建構符合我們所想要理解的低利率投資環境下,股票與債券的關係,下圖為運算結果。

透過K-means clustering,會將圖上的所有點,分成特定的k個群組,比如K=2,就會將所有的點位分成兩個群組,K=3,則是分成3組。

而在K=2的結果,在過去所有符合低收益率的股票與債券的關係點位中的分群結果,我們將得知下列的訊息

- 藍色的群組: 股票下跌、債券上漲

- 灰色的群組: 股票上漲、債券略為下跌

- 這正是透漏股票與債券兩者的負相關性

雖然在灰色群組中,我們無法很肯定債券在股票上漲中所呈現的特定走勢,只能約略看出些微的負相關,畢竟從負報酬到正報酬皆有,但是從藍色群組的股票下跌情況,有非常多的數據顯示債券將反向上漲,則是非常明顯的透漏兩者的負相關性。

股票下跌,債券會呈現什麼走勢? 這邊給了答案,正是反向上漲。

而且重要的是,我們並未看見出現所謂的股票下跌以及債券下跌的群組(如果有的話會出現在左下角),這個結論特別的重要,因為要是有出現兩者皆下跌的群組顏色,則表示債券在過去的歷史,並無法發揮功用。

此外,就算採用K=3的結果,儘管原本灰色的群組會一分為二變成綠色與紫色的群組,但這也只是再次加強說明,債券在資產配置上的角色,降低風險的功能依然屹立不搖,因為我們仍然沒有看見兩者皆下跌的情況呈現一個群組,這就是最強而有力的證明。

由此可見,在過去美國債券在與美國股票所形成的資產配置中,確實呈現我們想要的降低風險功用。

全球股票與全球債券

對於採用全球市場資產配置的投資人來說,並不會只投資於美國市場與債券,但對於全球債券能否在低利率/低收益率中發揮功用,同樣也是感到好奇。

這部分的實驗資料如下:

- 股票採用MSCI All Country World Total Return Index的月報酬

- 債券採用Barclays Global Treasury Total Return Index的月報酬

- 篩選資料機制: 符合此債券所使用的指數收益率1.5%以下數據

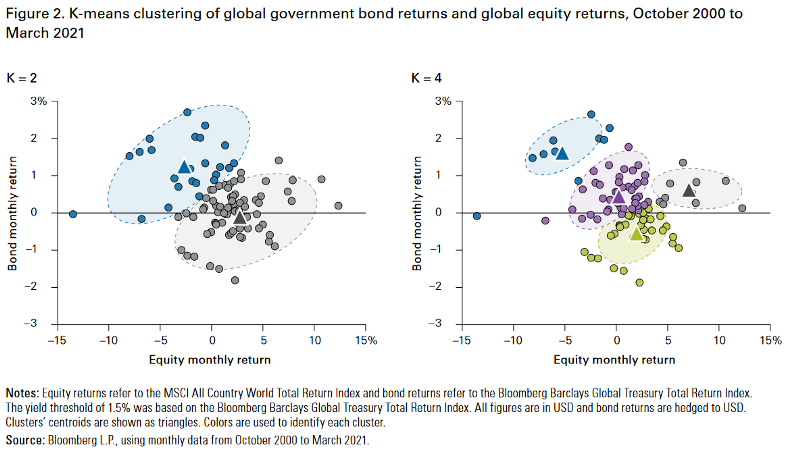

關於全球股票與債券運算的結果如下圖所示

我們可以很清楚的看到,不管是K=2或是K=4的結果,其呈現的群組,和美國股票與其美國債券之間的關係,是非常相像的。

那就是全球股票與全球債券呈現的是負相關性,債券將可以對沖股票下跌的風險。

而對於我們始終關注的股票下跌時期,究竟是否會產生一組債券相對應下跌的族群(左下角的族群),結果顯示,儘管有少數的歷史數據呈現,但是在此統計分析中,並未形成一組族群,對於這些數據的出現,可歸因於是個異常或是雜訊。

換句話說,對於將資產配置於全球股票與債券市場的投資人,考量在低收益率的投資環境中債券的功能,就過去歷史數據中的運算結果,債券顯然並未讓我們失望。

低收益率/低利率下是否要配置債券?

從上述的分析結果,不管是單一美國市場的資產配置,或是全球的股票市場資產配置,對於害怕在特定投資環境中,債券無法發揮功能進而猶豫是否要配置的投資者來說,以上的實驗結果給予我們強而有力的信心,因為就實驗結果顯示,即便是在低收益率的情況下,債券依然能夠在股票下跌的時候,帶來上漲的可能,這正是我們期盼債券在資產配置中發揮的效果。

對於目前的低利率投資環境,債券的預期收益率相對的也偏低,如果扣除通膨以及潛在的匯率風險,想要從債券獲取可觀的報酬,似乎是件不可能的任務。

但是,會配置債券的投資人,從來不是因為想要從債券身上冒著風險獲取風險溢酬,而是從控制風險的角度上,選擇債券加入到資產組合中。

也就是說,在資產配置中加入債券的組合,主要目的是希望債券在股票無法發揮效用的時候取而待之,還有機會透過再平衡獲得額外的報酬。

在此篇對於特定投資環境分析債券的功用,儘管有些雜訊存在,但是大部分的顯示結果,債券確實扮演著我們期望的角色,那就是與股票呈現負相關性的結果,如此一來,資產配置將可以讓投資人更有信心地在市場低迷的情況下,選擇待在市場中,而不是離開市場。

因此,就如同不管債券收益率你都應該配置的3個理由中,如果你想透過資產配置降低風險,如果你想透過再平衡獲取潛在報酬,如果你不願意讓通膨削減你的現金購買力,那無論收益率有多低,無論低利率的環境會持續多久,配置債券依然是非常好的選擇。

全球債券你可以選擇BNDW、VAGU或是AGGU,美國債券你可以選擇BND,或是純美國公債的ETF,如果想要透過一檔ETF就投資全球的股債市場,則iShares的AOA系列會是你的好選擇。

延伸閱讀:

Reference: Diversification still works: Exploring the equity-bond relationship with K-means clustering