想要建構一個長期有效的投資組合,對許多人來說,可能是一件不容易的事情,但事實上,投資其實可以非常簡單,不需要太多深奧的技術與背景,你就可以透過簡易的投資組合勝出許多專業經理人的績效,這次所要介紹的資產配置組合叫做: Three Fund Portfolio,這是在Bogleheads界廣泛流行的一種投資方法,Bogleheads是一群繼承指數型基金之父John Bogle理念的投資者,他們所追尋的是簡單、分散而且採用低成本的方式投資整體市場。

什麼是Three Fund Portfolio?

Three Fund Portfolio的資產組成非常簡單,我們從此配置的名稱可以很輕易的猜到,這是由三種標的所組成的資產配置組合,而且這三種標的只有囊括兩種資產類別,分別是股票與債券,以下為3種標的所涉及的市場

- 美國股票

- 非美市場

- 美國債券

只要透過以上這3種標的類型,投資人就可以構建囊括全球市場的資產配置組合。

Three Fund Portfolio的資產分配

當我們知道資產標的選擇後,接下來就是配置的問題了,例如在美國股票設置多少比例?債券又要多少比例的這些疑問。

要如何做資產配置,其實我們可以從更高的角度來看這件事情,也就是Three Fund Portfolio本質上其實是由股票與債券所組成的投資組合,首要的決定事項就會是股票與債券的比例。

高股票比例: 採取股票高比例的投資者,通常離預計的退休時刻還有一段時間要走,所以他們可將在高比例股票配置下所帶來的風險,隨著投資時間的長度而淡化;當然也有些投資者心裡素質本來就比較強大,面對股票劇烈的下跌也不為所動,他們自然相信自己在面對短期股票無情的震盪中依然可以堅守計劃,就會選擇高比例的股票來替自己爭取更多的風險溢酬。

高債券比例:債券比起股票的報酬,較為遜色,但比起現金依然是個很不錯的投資標的,會選擇高債券比例配置的投資人,大部分是期望整個投資組合的波動不要太劇烈,設法配置較高比例的債券降低市場過度的不確定性所帶來的心理壓力,好比靠近退休階段或是心理素質不宜過多刺激的投資人。

如果你不知道該如何選擇比例的配置,這邊有一個很簡單的方法,透過110-(你的年齡)即為股票的比例。

例如你現在30歲,110-30所得到的數字為80,可以參考使用80%做為股票配置另外20%則是債券。

另一方面你也可以參考過去不同資產配置在新冠肺炎的下跌幅度做為一項參考。

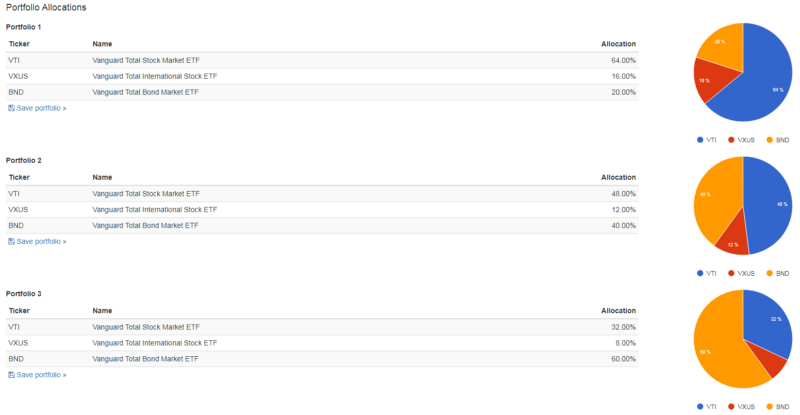

整體而言,股票與債券可分為8:2、7:3、或是一半一半等等的各種類型變化,在Bogleheads中較常選擇的會是以下幾種配置。

- 80/20配置: 64%的美國股票、16%非美股票以及20%的債券

- 60/40配置: 48%的美國股票、12%非美股票以及40%的債券

- 40/60配置: 32%的美國股票;8%非美股票以及60%的債券

既然要做到資產的分配,那就不得不提到資產配置的一大助手,任何有資產配置計畫的投資者,都知道可以透過再平衡最佳3個時機來讓自己的配置不要走歪,還有機會獲得更好的報酬。

如何使用ETF建置Three Fund Portfolio

對於Bogleheads來說,他們會採取指數型基金來配置,但對於非美國投資人來說,我們是無法購買指數型基金,但好在我們可以使用ETF(指數股票型基金)來建構Three Fund Portfolio。

以下分別是不同的資產所搭配的ETF標的

根據2021/04/30的資料,以下是各自ETF所持有的股票數量

- VTI: 3781

- VXUS: 7554

- BND: 10156

在Three Fund Portfolio的配置下,投資人會持有超過1萬家公司的股票,還有超過1萬個美國高評等債券,是個簡單又極度分散的投資組合。

成本方面

- VTI: 0.03%

- VXUS: 0.08%

- BND: 0.035%

成本耗費最高的VXUS也不過是0.08%,相當於投資1萬元只需要8元的成本,如果你仔細看其他主動型投資ETF或是台灣的ETF費用,就會知道這是天堂才有的佛心服務。

Three Fund Portfolio有什麼好處

此投資組合搭配合適的投資標的ETF選擇,將會包含眾多好處

- 非常分散

- 成本很低

- 風險很低

- 容易建置

有許多投資人往往在踏入投資市場中,面對上百上千檔,股票不知道該如何做選擇,但只要採取Three Fund Portfolio將擁有廣泛式的分散投資,投資全球上千家公司的股票,不需要煩惱該選擇投資哪一檔股票,免除選股的煩惱,就能一個擁有全球股票的配置投資全世界簡單方法。

一個資產配置的組合越分散,將越可以避免非系統風險,同時也將免於過度集中而承受投資不夠分散的危害,以及避開承受投資經理人對於市場走向的偏執看法與選股邏輯,在長期投資的時間維度下,專業的基金經理人替客戶所帶來的回報有超過7成都無法勝出大盤,就是最好的證明。

在成本方面,許多投資人往往會忽視成本所帶來的資產傷害,不論是過去的主動型基金或是主動型ETF,投資這些項目所背負的成本比起單純的指數化投資將高上非常多,舉個簡單例子來說,在連續持續持有2%的投資成本10年之後,透過複利的力量將會侵蝕整體投資組合20%以上,不得不注意。

採用這樣的投資組合,根本不用說有多困難的步驟,簡單到你的年老父母,你的幼兒小朋友,只要懂得3個ETF買賣就能夠完成的事情,真的一點難度也沒有。

Three Fund Portfolio的績效

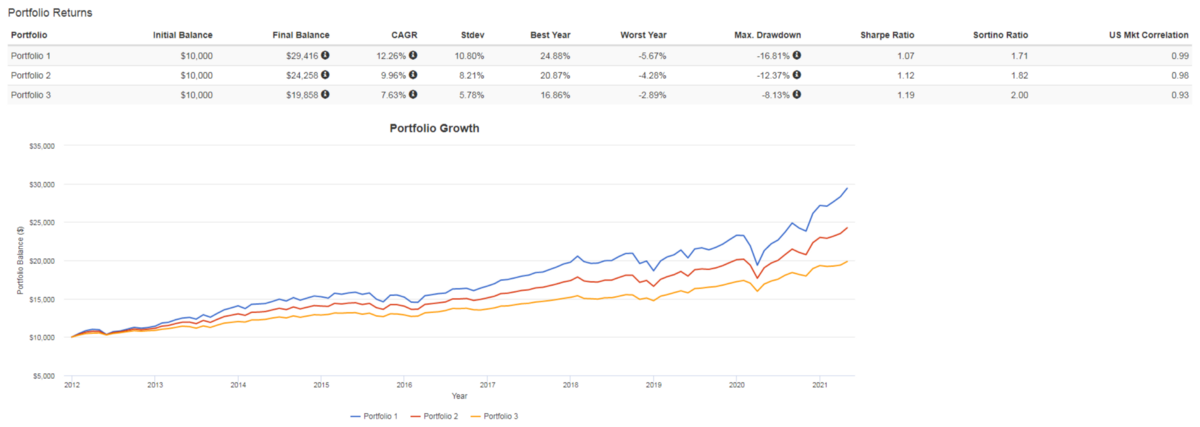

雖然過去的績效不代表未來,但我們可以透過回測了解這個配置在過去的歷史中,曾經歷什麼變化以及擁有的績效,當做未來的一項參考。因此,我們透過portfoliovisualizer來進行之前提到的三種組合回測。

由於VXUS誕生的時間比較晚一點,所以回測時間是2011-2021的十年變化。

在過去十年,由於美國市場的報酬比起非美市場來的優異許多,也可以說是碾壓式的擊潰,但是前一個10年就不是這個樣子,換成新興市場碾壓美股市場,好佳在採用Three Fund Portfolio的投資者,就能將全世界的股票市場一起買下來,不怕漏掉任何一個高報酬的地區。

延伸閱讀: 只單純投資美國市場有什麼不好?VTI or VWO?

另外,由於股票又比債券帶來更多的風險溢酬,所以我們可以看到在80/20配置的年化報酬率高達12.26%,根據72法則的估算,在過去持有此投資組合6年,本金就能夠翻倍,也別忘了,這種投資方法可是不用選股也不用選時間殺殺出出,就能擁有如此亮眼的表現。

只是另一方面,由於80/20股票的比例較高,這也帶來另外兩項比較顯著的變化。

第一個就是資產的波動,這可以從標準差的數值來得知,10.80%是三者裡面最高的,這也代表在資產成長的階段,80/20的配置最容易有大漲大跌的現象,心臟要夠力才能保持在場內。

第二個是到底會跌得多深,我們還能夠透過最大的下跌幅度來確認,在過去的市場歷史,心臟到底要多夠有力才能度過難關,而80/20在過去的最大幅度有達到16.81%,而40/60配置則是只有下跌8.13%,心臟的承受能力只需要一半不到即可度過低潮,這也說明即使在低利率底下你不得不配置債券的原因,因為在2020年的股災,美股最大可是下跌超過30%以上的跌幅,在這部分配置債券所帶來的好處就顯現出來了。

Three Fund Portfolio 結論

雖然Three Fund Portfolio在Boglehead的論壇中是建議給美國人使用的,原因在於非美國的投資人可能會有些稅賦的影響差異,而Boglehead所追求的正是成本最小化,才會有此一說。儘管如此,Three fund Portfolio本質上依然不失為一個很優秀的配置,我自己之前在美股的資產配置上就是採用此配置組合,但如果你想要採用更加分散但是會多幾個標的的配置方法,可以參考全球股票市場的分析比較,裡面有比較詳細的說明。

資產配置不需要太複雜,簡單的方法可以讓你更容易執行,在投資的過程中我們應專注於我們所能控制的範疇,而此配置的方法將帶給你想像不到的巨大可能,也能避免於一些不必要的錯誤決策。

大道至簡,Three Fund Portfolio將是適合每位投資者的選擇。

現在,就透過財務規劃計算機以及定期定額單筆投入計算機來評估未來的資產成長吧。

延伸閱讀:

Reference: https://www.bogleheads.org/wiki/Three-fund_portfolio

11 則評論

為何不納入國際債券呢?

詳情不太清楚,我也認為置換成BNDW可以更加分散:)

謝謝

你好,但若已到退休之齡搭配這種投資配置,但會有現金流進來嗎(股息)因為如果都沒有,那是必只能賣股票換生活支出,股市上漲時當然是沒差,但下跌時就會賠本賣,反而損失更多

沒有錯,就是要賣出資產當作生活收入哦,另一方面,未來的股息也不一定會發放,所以採用總報酬投資法是最佳解。

您可以參考4%法則這篇文的說明,是如何採用賣出資產的方式支應退休後的生活長達30年。

請問開頭Three Fund Portfolio的介紹是否有錯

非美市場以外的股票 -> 非美市場的股票 or 美市場以外的股票

還是是我自己理解有錯XD 美國+非美國 = 全球

謝謝留言,是非美市場沒錯,已更正:)

你好~因擔心單一投入美國市場會像是大家說的用後照鏡開車,但卻不知道該如何配置,好奇以文章中VXUS的佔比是足以避險的嗎?看好像也會有人配置各一半再加上BNDW,不知道這兩者會有明顯的差異嗎

目前公認最能代表市場的狀況,是採用市值比例的分配方式。

美國市場目前約略佔據全球58左右,可以採用40%的方式配置非美股票市場。

此外,你也可以直接透過一檔VT,本身會依照市值做個地區市場的權重調整。

BND與BNDW的差異在於前者為美國債券,後者為全球債券,端看您是否想要採取更分散的組合。

不好意思請問一下,目前我參考Three Fund Portfolio每月定期定額投入1000美金,最近公司加薪薪水增加約1萬5,請問我應該把這筆錢繼續投入美股還是另外投入台股ETF?

您好,這取決於您的投資思維,如果您原本的配置沒有問題,我會堅持下去。

但如果您現在有不同的想法,可以分享一下進行討論,謝謝。