報酬順序風險是什麼?雖然在我的著作《一年投資5分鐘》有提到關於此風險的說明,但我發現依然有許多投資朋友,沒有好好把握關於此風險帶來的機會。尤其是在2022的上半年,市場走勢有別於2021年的牛市上漲,全球股票市場ETF的VT,截止2022/07/01,已下跌20.53%,屬於學術界所說的熊市定義。

不少投資人因過去的上漲,歡喜進入市場,期待資產的增值,卻萬萬沒想到,下跌的時刻卻即刻上演,這半年來,由於與日俱增的資產虧損,讓不少人擔憂股市會持續下跌,決定停止買入資產,甚至賣掉原有資產離開市場,等市場”底定“之後再回來。

你可能不了解,在此刻你所需要採取的行動,完全不是上述這些看似帶來避開下跌,實質上卻是增加風險的行為。

現在,是你必須重新省視與理解,待在市場中享受報酬順序風險帶來的好處。

一直買就對了。

Table of Contents

報酬順序風險是什麼?

報酬順序風險(Sequence Risk of Return),顧名思義,由資產報酬的先後順序所帶來的風險,這個風險將導致投資人面對相同波動卻擁有不同的報酬結果。我知道這簡單的說明,你很可能沒有很明白。因此在往後的文章,我將進一步透過全球指數化投資者最簡潔有力的指數型ETF:VT,說明何謂是報酬順序風險。

不過,我想先說明關於股價是如何由一串報酬組合而成的。

如果有一個數列為1、2、3、4、5,當我們將其相乘,會得到120這個數字。

假設這個數列是股價的漲跌幅,則原始股價為1元的股票,經過此數列的計算後,會得到120元的股價。

如果我們改變此數列的順序,比如變成1、3、2、4、5,或是5、4、3、2、1,由於乘法的順序,不會影響最終的計算結果,所以答案都是相同的120。

除了理解最終的股價是由一系列的漲跌幅組合而成,我們還有一個重要假設,未來的市場股價會比現在還高。

原因在於指數化投資者,相信全世界的經濟增長會持續下去,對於全球市場股價的未來看法為:市場終究會創新高,因此我們可以認定長遠的將來股價會比現在還高。

於是,現在我們有一個疑問,假如未來的股價是很高的120元,那中間不同順序的漲跌幅,對於投資人累積資產的影響,究竟有什麼差別?

從全球股票ETF:VT看報酬順序風險

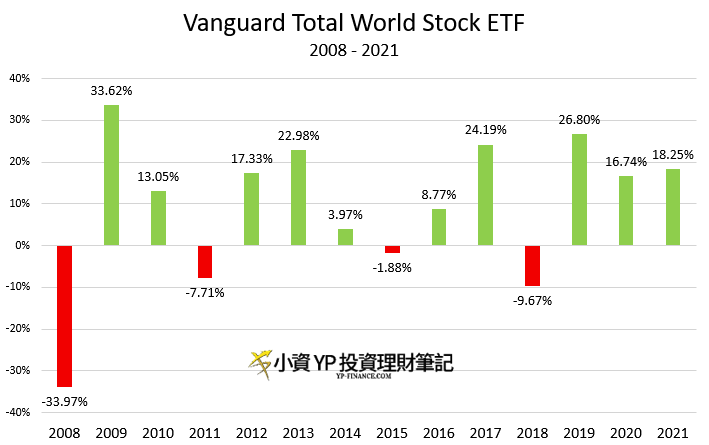

一開始,根據Vanguard的官網,統整VT在過去2008-2021的年度報酬如下:

- 過去14年中只有4年是下跌,上漲年份超過70%

- 即便是擁有covid-19的2020年,依然繳出16.74%的報酬

- 平均年度報酬是9.46%

- 年化報酬率13.35%

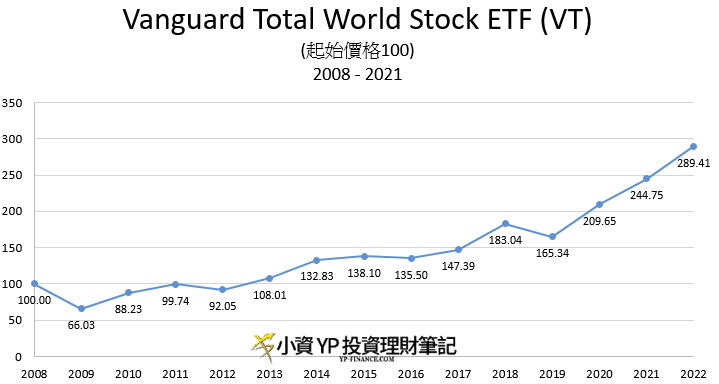

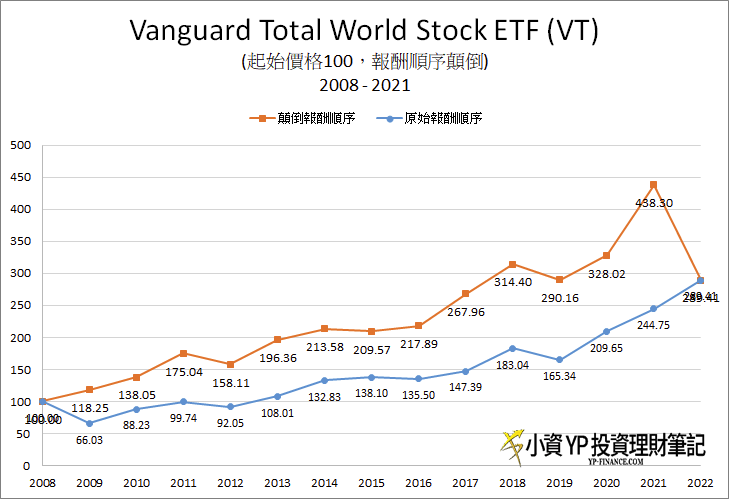

假設VT發行的價格是100元,根據上述的年度漲跌幅,每年的股價將如下呈現:

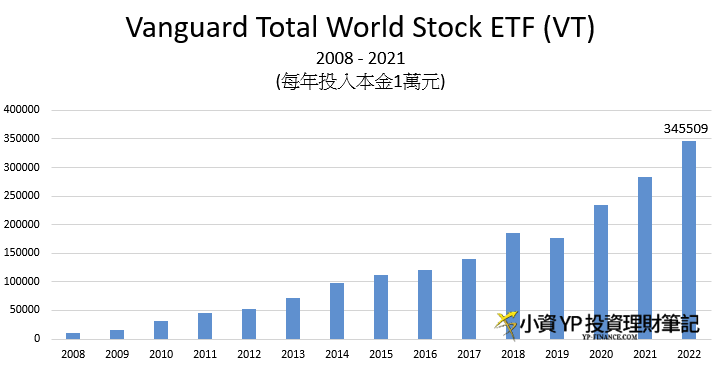

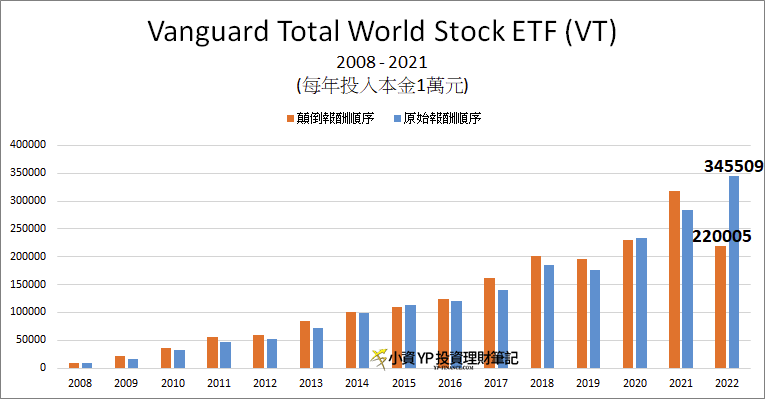

接下來,我們試著模擬一位小資族,從2008年投入至2021年底,每年投入本金10000元,總共投入本金14萬元,2022年初資產則是會累積至34萬5509元。

- 年化報酬率: 11.41%

到目前為止,我們試著模擬一位投資人,每年投入1萬的金額到VT這檔ETF至2021年底,單利計算總共賺取20萬,複利的年化報酬率則是11.41%。

請記住以上這些資訊。

接下來,我們將要做一件事情,將VT過去14年的報酬順序顛倒。

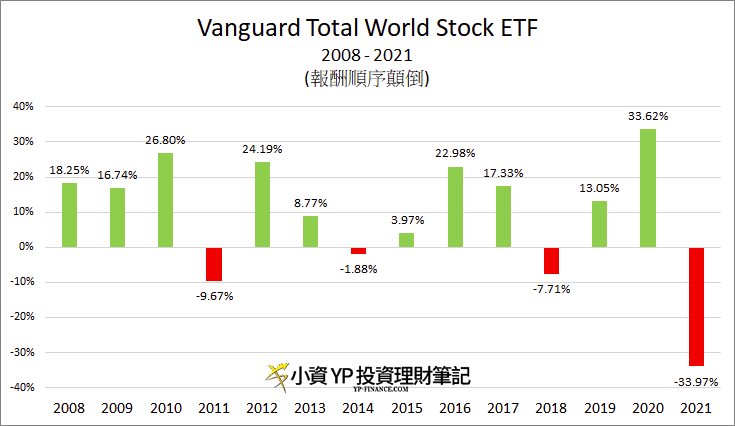

其漲跌的順序結果如下:

如果將其對應的股價與先前的比較,將如下圖所示:

更改年度報酬的順序,你會發現股價的起點跟終點是一樣的,只有中間的數字不相同,而報酬順序風險,便是在這樣的背景環境中,形成的。

我們接著模擬相同行為的投資人,每個年度投資1萬元,至順序顛倒過後的VT,看看會發生什麼事情?

- 累積資產至22萬

- 單利計算獲利8萬元

- 年化報酬率: 5.84%

等一下,怎麼換個報酬順序,最終的資產就有高低之分?

- 正常報酬順序: 34萬5千

- 顛倒報酬順序: 22萬

- 原始的報酬順序多了54%的資產,差異非常顯著

造成兩者資產差異的關鍵就在於資產單位數。

報酬順序風險要表達的關鍵 — 熊市是禮物

當我們在理解目前的資產價值,會將資產單位數(幾股)*資產價格。

比方你擁有VT 10股,而VT的價格現在是100元,你的資產價值便是10*100=1000元。

擁有幾股(資產單位數)與結算的資產價格,是兩大決定價值的因素。

而如同先前所闡述的假設,由於結算的價格會比現在價格還高。

此外,由於指數化投資者,相信全世界的經濟增長會持續下去,對於全球市場股價的未來看法為:市場終究會創新高,因此我們可以認定長遠的將來股價會比現在還高。

因此,剩下來決定未來資產的高低,便只有”資產單位數”。

當回到先前的VT例子,從以下的資產變化圖表,可以看得非常清楚,由於價格順序的變化,會造成最終價值的不同。

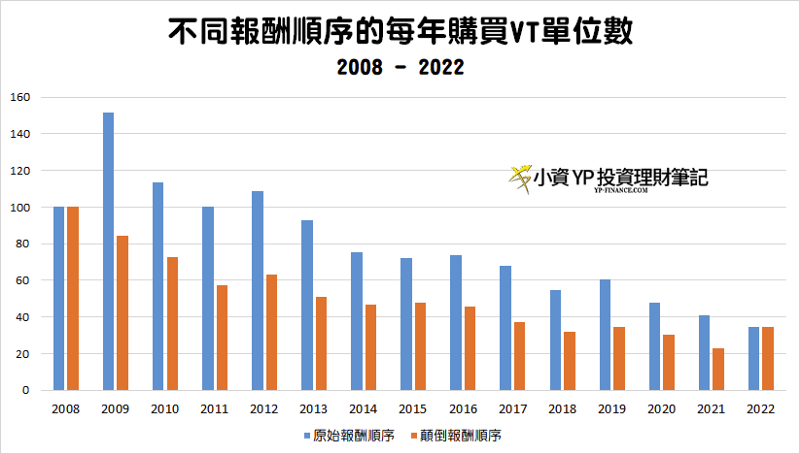

如果進一步分析,造成資產變化不同的原因,關鍵就在於每年所購買的”單位數”。

下圖顯示的是不同報酬順序下,每年度所能購買的單位數。

- 每年的藍色單位數都比橘色還多

- 原始報酬順序總單位數: 1193

- 顛倒報酬順序總單位數: 760

當我們要結算的資產價值,便是把手中的持股數*最終的價格,在此例中,兩者的最終價格是相同的,唯一的不同便只有持股數。

因此,決定最終資產高低,就是資產單位數。

如果資產單位數這麼重要,如果持股的數量越多越好。

請問,當一位執行定期定額(每年投入相同本金)的投資人,他該如何讓自己擁有更多的資產單位數?

根據計算的公式:每年買入的單位數 = 本金 / VT該年的價格

在投入本金不變的情況下,唯有當VT的價格下跌時,投資人才能獲得更多的價格數。

現在,你有醒悟了什麼道理嗎?

熊市的下跌,是幫助你累積持股的最好時機

一旦我們從累積資產的角度檢視看市場的走勢,其實越跌越好。

因為同樣的100元本金,如果現在VT一股100元,你只能買1股,但是如果VT下跌了99%,變成只有一元,你卻能擁有100股,而在不久的將來,我們都相信,VT遲早有一天會回到原點,而且還會突破創造更高的價格。

到那個時候,大家看的不再是VT的價格,而是你手中的VT有幾股了。

所以,只要你還有任何資金要投資,下跌便是市場帶給你最好的禮物,尤其是熊市的下跌,更是打折大拍賣,千萬不要錯過,累積持股的最好時機。

累積資產階段的報酬順序風險總結

在長期的累積資產歷程中,投資人會看見資產價格變化,有時候上漲,有時候下跌,於是將價格視為投資優劣的判斷,這是完全錯誤的方向,現在的你,根本不需要結算資產。

在累積資產階段,該注視的不是價格,而是擁有的資產單位數。

因此,在這篇文章,我希望可以帶給你以下幾點,關於報酬順序的思維

- 累積資產階段,必須把握下跌買進

- 手中擁有的資產單位數是關鍵

- 你沒有辦法控制報酬的順序,但你能預期未來股價會越高

- 越早下跌的買入,累積速度越快

希望你可以記得

只要未來還有資金要投入,現在與未來的上漲都是不利的

我很清楚,不要期待未來市場的上漲,反而冀望下跌,非常違反直覺。

但是如果我們換個角度思考方向,我真正想讓你理解的是

在累積資產階段的任何下跌,你都應該要開心的勇敢買進。

因為唯有在此時,你才能購入打折特惠的便宜資產,大幅增加持股的數量。

不要停止購買,不要再問有多少資產,持有幾股才是重點。

然而,我知道累積資產過程中,投資人不太可能不關注於資產呈現的價格,只是關注價格的這件事情,對你是有害的。投資人一旦受到市場價格的波動,便會進而影響投資心情,過度關注於這些價格,實質上無利於資產的累積。

因為多數人以為的下跌,是讓自己偏離了目標,但我要強調的是,這是完全錯誤的,唯有過程的下跌買進,才能讓你加速邁進財務目標。

只是要在市場下跌時候的買進並不容易,但在過去的幾篇文章中,我都從不同角度協助你堅持到底

我希望能夠充分的讓你理解,一旦投資人將悲觀思維做一個樂觀的轉念,並維持計畫持續買入,而不是試圖賣出持股離開市場,在將來的提領階段,有很高的機率,能獲得更好的資產累積。

沒有為什麼,就是因為

熊市的下跌,是幫助你累積持股的最好時機

請好好把握,不要輕易放棄這美好的時機!

延伸閱讀: