想像有天你罹患了一種罕見疾病,在集結全世界最好醫術的醫生討論後,他們針對病情,給了你兩種選擇

- 什麼都不做,將有10%的機率會死亡

- 執行一個前所未見的治療,但有5%的機會導致死亡

你會如何選擇?

顯而易見的,第二個選項明顯的比第一種要好的多,死亡率少了5%,多了一半的機會讓自己存活,理性的人們,應該都會選擇此種治療方式,對抗罕見疾病,設法讓自己活下去。

可是,當科學家對一大群實驗者做類似的實驗調查時,竟有高達40%的受試者選擇的第一種選項,讓自己接受10%的機率死亡。

真是太不可思議了!

Table of Contents

投資人沒有想像中的理性

在前者的實驗,明明第二種方法是更好的選擇,但是為什麼依然有如此高比例的錯誤選擇?原因可能有很多種,比方數學不太好,或是在面臨生死壓力之下,無法做出正確的選擇,或者,我們本來就不易於做出正確的決定。

甚至可以進一步地說:我們其實不太會幫自己做出好的決定。

何以見得?

因為在相同的實驗,如果將罹患疾病的對象從受訪者本人,改為親人或是朋友,而再次詢問受訪者的決定,這次給出第一個答案的比例降為31%。

我知道,選擇此數字的比例依然令人感到震驚之高。

但是呢,我們也發現,僅僅只是從自身改為他人的變化,就已減少23%(31%/40%)錯誤的選擇比例。

因此,科學家發現,比起幫他人做出決定,我們對於下定影響自身的決策,很可能存在更多的盲點。

換言之,當我們在替自己下決策的時候,往往會存在盲點,但是如果是相同問題,而改由我們去提供建議的話,通常會得出更合適的決定。

在現實生活中,在與朋友討論議題時,你很可能常常想破頭,不知道該怎麼做,但是總有某個時刻,會獲得來自他人的不同見解,藉此協助你解決問題;而你也會在參與他人的討論之中,成為提供這樣意見的角色。

換句話說,盲點存在於自身的事物當中是很常見的。

投資的時候更是不理性(充滿盲點)

在每個人的生活中,很常出現看不見的盲點,尤其是在投資的領域。

你是指數化投資者嗎?還是你選擇挑戰大盤拿到更好的報酬?

在我的身旁,真正採取指數化投資的人並不多,多數人會認為自己是天選之人,透過一些操作的方式,就能輕易獲取超額報酬。

只是投資要賺錢,不外乎得透過低買高賣。

但是談到投資,賺錢的人多還是賠錢的人多?

如果我說投資賠錢的人為多數是答案的話,相信你並不會反對。

也就是說,會造成賠錢的結果,投資人做的行為正是高買低賣。

賠錢的投資人,在市場最亢奮、最激情的時候大舉買進,然後在市場最悲觀、恐慌之時,握不住手中的資產,全數出脫。

難道他們不知道賺錢的金玉良言就是低買高賣嗎?

他們知道。

只是,知道是一回事情,行為又是另一件事情。

這正是投資人在投資過程中,最大的一個可控/不可控因素(成本)。

行為是投資中最大的成本

如果要說投資中最大的盲點,那就是我們高估了自己的行為與能力。

我看見許多投資人,認為自己擁有不平凡的能力,採取增加風險的投資行為,偏離市場報酬的方向,卻不是增加財富,而是加快虧損的速度。

從Morning Star的研究報告中,正可以展現此點。

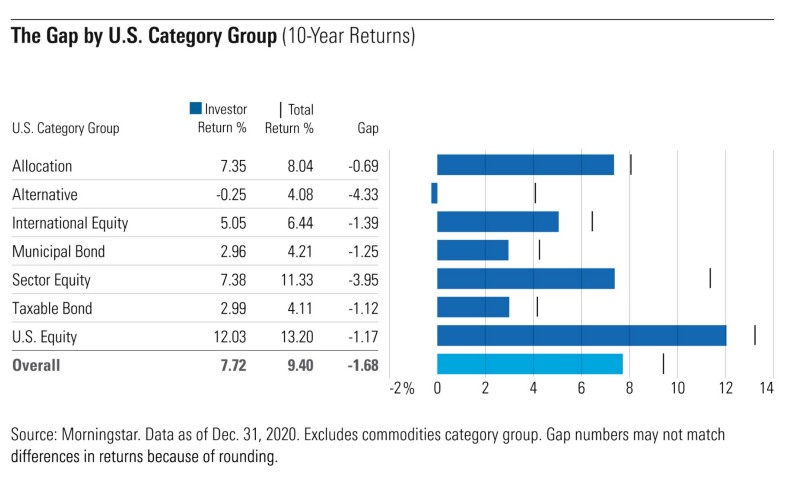

在以下的數據,是晨星針對美國市場截至2020/12/31的資料,分別就不同的投資基金類別群組檢驗10年期的滾動回報,藉此了解投資人實際拿到的投資回報與資產實際的報酬差異。

就是要看出那些”裝行”的投資人在哪?

整體來說,基金能夠帶來9.4%的回報,但是投資人卻只拿到7.72%,少了1.68%,相當於少了18%的報酬,差異是挺大的。

最差的兩組表現:分別是Alternative以及Sector Equity,尤其是Alternative 策略基金,應得4.08%的報酬,投資人實際上卻拿到的是虧損的0.25%。

不過,在這份數據中,最值得一看的並不是表現最差部分,我們應該關注於是何種類別的基金差異最小。

Allocation

相較於整體投資人的虧損,此類別的投資人僅有0.69%的差異。

Allocation基金的組成,是由股票與債券兩種主要資產類別所組合而成的目標到期基金,此種基金的好處在於,投資人只需要提供退休年份,基金公司便會基於退休年限調配適當的股債比例組合,讓投資組合跟隨著時間與大盤的走勢,而不需要自己手動調整。

這裡有一個關鍵所在,投資人不需要手動調整投資組合。

說明目標到期基金,投資人完全不會參與投資的過程,僅僅就是將錢投資進去,所有的調整行為,都是有個SOP自動轉換,換句話說,目標到期基金,並不會讓行為這項投資人最大的成本產生,進一步破壞投資中應得的報酬。

這便是為何Allocation的類別基金,能展現出投資人與報酬的最小差異,因為投資人沒有什麼機會可以操作(作怪)之外,他們明確知道這筆資金是為了將來的某個時期所運用,便能避開行為所帶來的成本。

如何對抗不理性的行為

人非聖賢,也不是機器人,不是完美的我們,在生活中所下的決策,會經由個人的經驗與認知彙整之後,才下定。

但是,儘管有了認知,能否實際執行卻又是另外一件事情。

比方我們都知道運動帶來的好處,抽菸的壞處,過多的糖份所帶來的身體損害,人們卻不一定會避開或是設法讓自己過上更好的生活。

而在投資的領域更是如此。

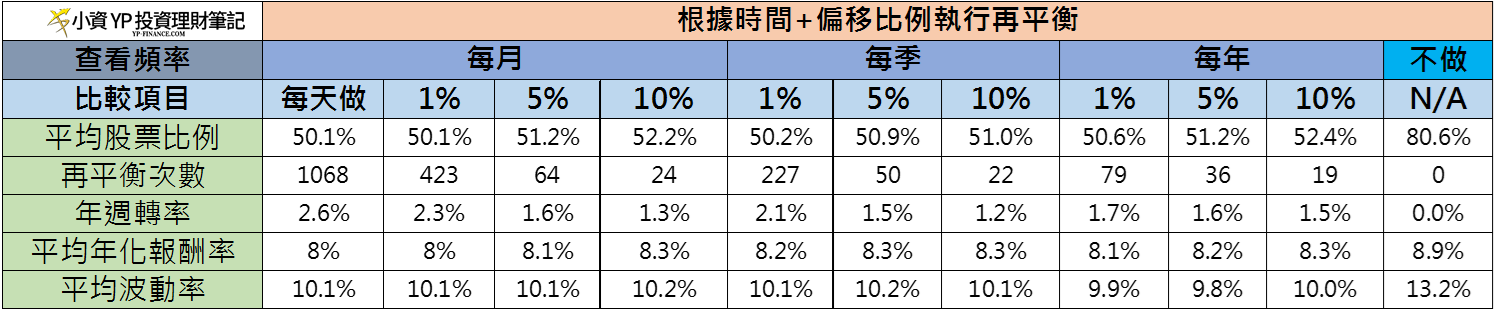

譬如關於在平衡,我們從眾多研究發現,在平衡可以幫助投資人控制風險,堅持長期投資的好方法。

但是眾多數據顯示,實際上有在做再平衡的投資者,少之又少。(AOA內建再平衡機制)

而另一個最明顯的例子就是,從SPIVA這份對於主動投資者績效研究的專業報告,很清楚告訴大眾,長期投資維度下要獲得比市場更好的成績,是非常困難的。

10個專業股票交易者中,平均來說只有2個可以實現擊敗大盤的目標。

但是散戶卻認為自己就是那2位,這正是非常不理性的決定。

Bad behavior is the biggest cost of investing.

因此,就我看來,要避免這些過估自己行為的事情發生,首要就是要有正確的認知。

如果你不了解再平衡(最佳的3種策略),沒聽說過再平衡,你便會放任投資組合失衡,但是如果你知道了,你也理解不做再平衡這項行為所帶來的後果,那最後做與不做的選擇,便是靠你自己的決定。

不過,如果這些麻煩(無聊)但能帶給你益處的方法,你沒有辦法自律的堅持執行,換個角度來看,其實這就是因為你個人的行為,導致風險控管/績效變差的原因。

投資的過程就跟生活沒什麼不一樣。

你可能一開始沒有足夠的認知,後來你獲得了些知識,這些資訊可以幫助你達成目標,但是往往要不要執行,甚至反其道而行,才是最關鍵的一刻。

而從一開始實驗告訴我們,人們對於比起幫他人做出決定,我們對於下定影響自身的決策,很可能存在更多的盲點。

投資人要不要挑戰大盤、透過自行選擇股票,時常盯著股票進進出出,獲取比市場還高的報酬,你或許覺得你可以,但是不妨看看我的《一年投資5分鐘》,從第三者的角度檢視自己的投資理念與組合,或許你會找到投資中的盲點,進而更順利完成自己的財務目標。

延伸閱讀:

Reference: https://www.servowealth.com/blog/the-biggest-cost-of-investing