你是否曾經思考過,為什麼有些投資組合在市場波動時能夠保持穩定,而有些卻大幅下跌?這背後的關鍵之一就是資產之間的相關性。

Table of Contents

什麼是相關性?

簡單來說,資產之間的相關性是用來描述它們在同一時間內價格變動的同步程度。相關性可以從 -1 到 1 之間變動:如果是正相關,代表兩個資產的價格變動方向一致;負相關則表示兩者走勢相反;如果接近 0,那就代表它們幾乎沒什麼關聯,稱為無相關。

關於相關性的資訊,對於我們在配置投資組合時相當重要,因為它會直接影響資產配置的風險與報酬。

如何計算資產之間的相關係數

要計算兩個資產的相關性,需要透過歷史股價,並且採用皮爾森相關係數公式計算而成,而YP指投網的相關性工具,可以快速完成計算,並且最多可以同時支援五個標的進行比較。

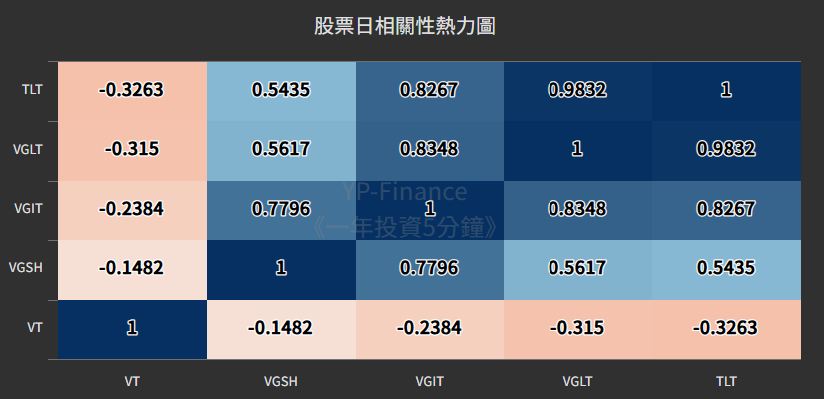

例如下圖,採用相關性工具計算VT與其他四種不同天期美債ETF的日相關係數,都是0以下,屬於負相關,代表著彼此之間的走勢很可能是不同方向的。

- 不僅如此,除了日相關性,此工具還能會生成月相關性的數據,並且用熱力圖的形式呈現出不同資產之間的相關性強度

- Heatmap又稱為熱力圖,是一種很直觀的呈現方式,可以讓我們以快速理解多個資產之間的關係

- 顏色越深代表兩者之間的相關性越高

股票與債券相關性的實際數據分析

股票市場之間的相關性

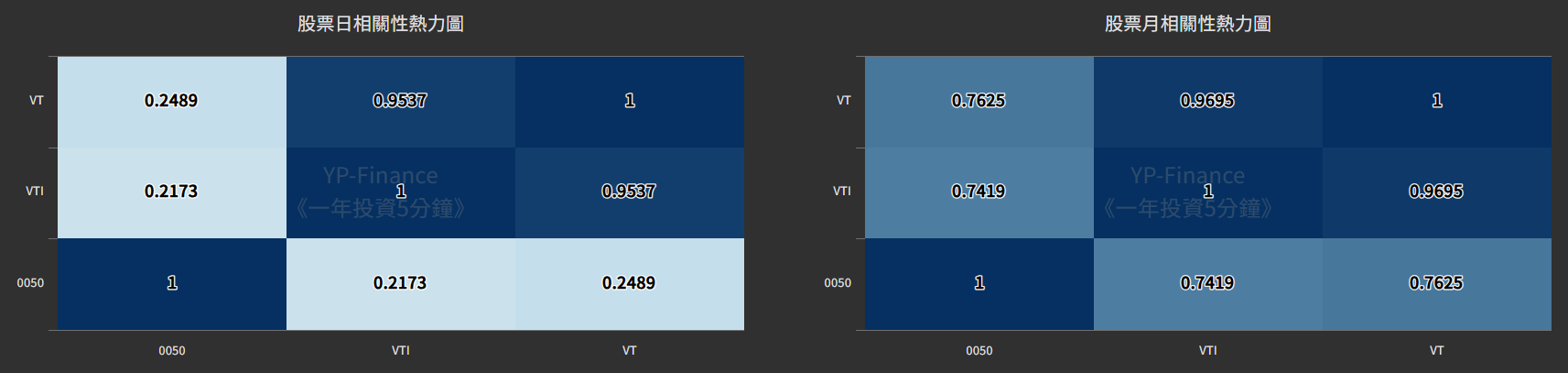

台灣人常見的投資市場,有三大市場,分別是台股、美股與全世界。以下我將使用0050、VTI以及VT三項標的,試算彼此的相關性。

根據圖表,我們可以看出台股與美股、以及全球市場的相關性在不同時間框架下的變化。

從日線的相關性來看,台股與美股的相關性較低,數值約為0.2173,而與全球股票市場的相關性為0.2489,顯示出台股在短期內的波動性相對獨立。然而,從月線的相關性來看,台股與全球市場(VT)的相關性明顯上升至0.7625,而與美股(VTI)的相關性也達到0.7419。這說明在較長的時間範圍內,台股與全球市場的連動性更強。

這種現象反映出台股在短期可能受到本地因素的影響較大,而在中長期內,受到全球市場趨勢的影響會更為顯著。

股票與債券的相關性

股票和債券是兩種完全不一樣的資產。股票就像是你買了一家公司的一部分,可能賺得多,但短期風險也大。而債券則像是你借錢給政府或企業,他們會定期還你利息,短期的風險看起來較小。在市場不好的時候,大家通常會把錢放到比較穩定的債券裡,這樣股票和債券的關聯性就會變低。如果市場很好,股票和債券的走勢就會比較像。

因此,在經濟不穩定的時候,債券通常能幫助減少股票的風險,讓投資的波動變小。

根據歷史經驗,股票和債券之間通常呈現低相關性,這表示當股票市場出現大幅波動時,債券能有效地平衡投資組合的風險。

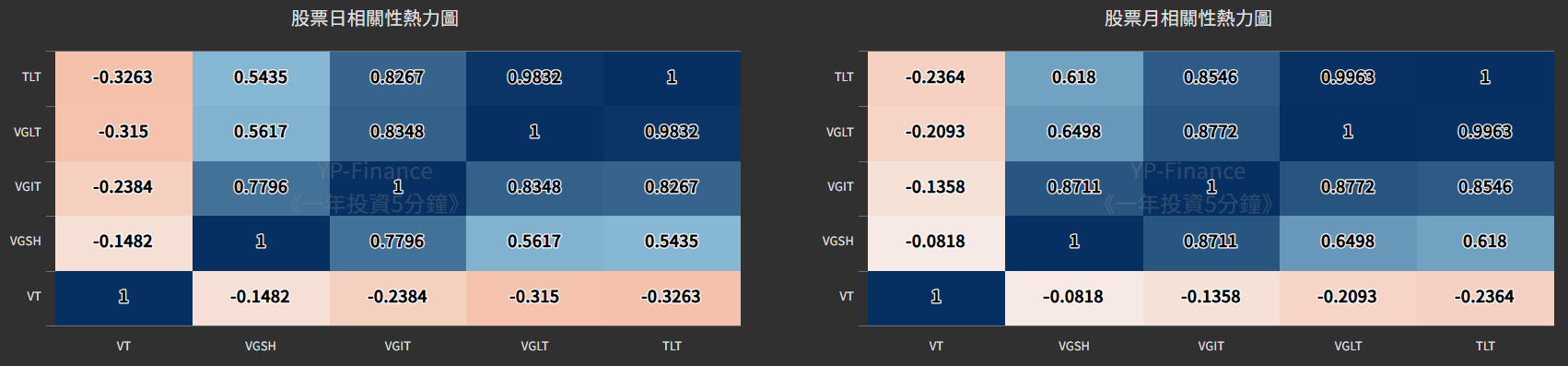

為了理解這件事情,我們將透過全球股票市場ETF的VT,與其四種不同年限長度的美國公債ETF(VGSH、VGIT、VGLT以及TLT)計算彼此的相關性數值。

整理如下圖:

從結果可發現,不管是日相關性還是月相關性,VT與其他債券ETF的相關性都是負相關,債券時限越長,越達到更高的負相關。

在這之中,我覺得有一點還滿有趣的,美國公債ETF在與VT的日相關性是明顯大於月相關性的數值,表示如果頻繁關注股票與債券的兩者價格變化,更容易看出相反的走勢。

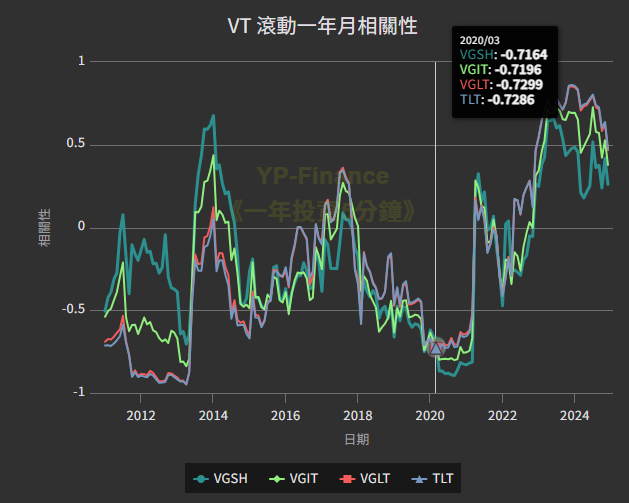

除了日相關性與月相關性的熱力圖之外,相關性計算工具也有提供,滾動一年的月相關性數據。

譬如下圖顯示的是VT與4種債券ETF的過去一年滾動月相關性。

不知道你有沒有發現,圖上顯示的時間點,恰恰好是Covid-19股災的時候。

根據相關性的計算,在過去的一年股票與債券的相關性,數值低於-0.7,可以說是很顯著的負相關,這也是資產配置者,透過股債平衡期望看到的結果。

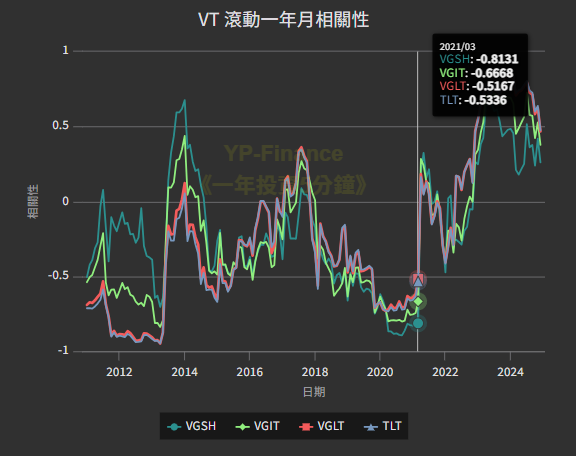

但如果想了解股災發生後的一年相關性變化,從2021/03的數值便能得知。

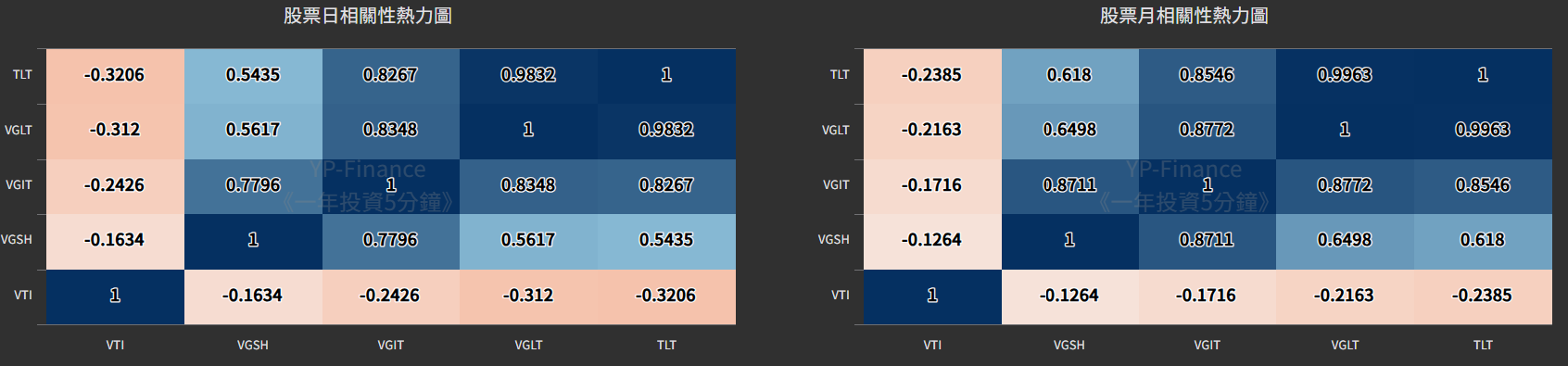

此外,如果將美股整體股票市場ETF的VTI,與這四種債券ETF做計算,其實也會得出與先前使用VT計算的差不多結果。

投資組合配置的應用:分散風險的重要性

我們希望股票市場下跌時,債券可以成為我們的避風港,就是因為兩者之間的無相關或是負相關性,藉由不同的走勢,減緩波動或是下跌,可以幫助投資人長期待在市場內。

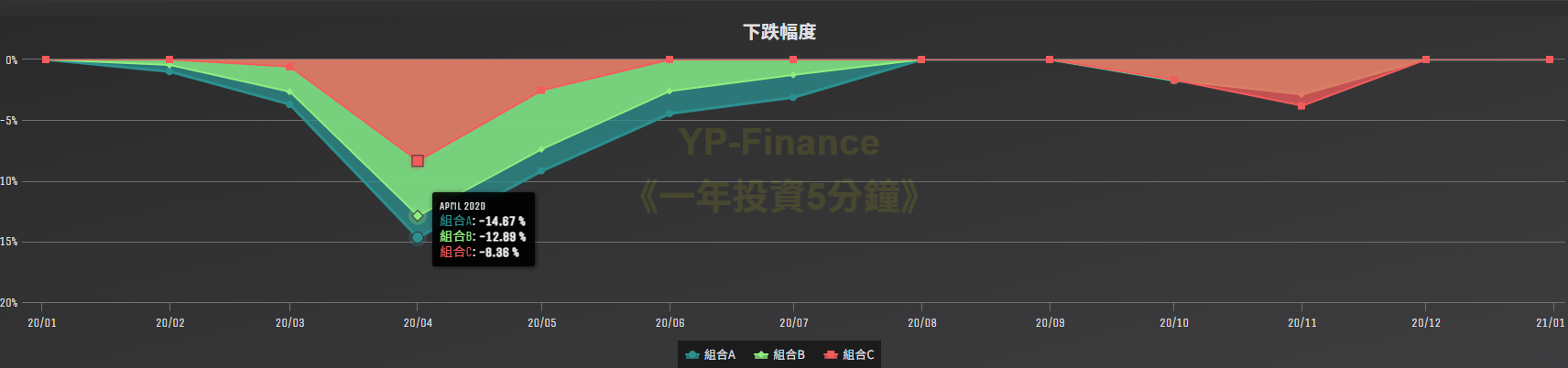

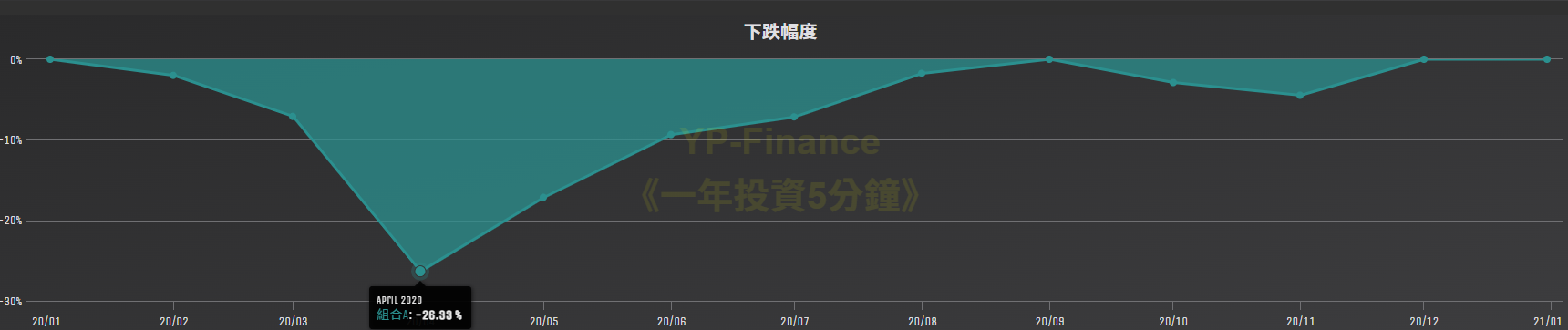

從前一個段落,我們已看到在2020股災期間,股票與債券呈現的是負相關性,接下來,我們實際看3種股債6:4的投資組合,分別是VT與VGSH、VGIT和VGLT組合而成的三種配置,與完全沒有配置債券的純VT組合,會有什麼差異。

首先看到的是股票ETF+債券ETF的三組合

根據台英美股資產配置回測工具2020-01-01到2020-12-31的結果:

每月下跌幅度:

接下來是單純VT的投組結果:

根據從以上的回測結果,如果你的投資組合全部都是股票,沒有債券,在經歷2020的股災,你必須承受將近26%的下跌幅度。(以月度為計算)

但如果在投資組合中加入了債券ETF,最大的下跌幅度便會減少許多。

- VT+VGSH: -14.67%

- VT+VGIT: -12.89%

- VT+VGLT: -8.36%

從另外一個波動指標:年化標準差,也能看出搭配不同資產的組合,與全股票VT組合相差很多。

由此可見,資產組合中搭配低相關或是負相關的資產,確實能達到控制風險的效果。

相關性與資產配置結論

相關性,在投資中與風險息息相關,雖然資產配置不能完全消除系統性風險,但可以減緩波動程度,不過請記得,相關性並非一成不變的,這是由於市場的環境總是在改變,相關性也是如此。然而,資產配置正是以無聲勝有聲的方式,與你度過變化多端市場的絕佳策略。

如果你想快速取得不同資產間的相關性數據,可以採用YP指投網快速試算的工具。

延伸閱讀: