資產配置有什麼重要的呢?指數化投資搭配資產配置是我所採用的投資策略,藉由不同資產類別所組合而成的配置,將帶來比單一投資類別更多好處,除了根據現代投資組合理論可以降低風險之外,關於許多人更在意的報酬,資產配置將決定90%以上的報酬解釋。透過決定了資產配置內容,就能影響未來的高比例的報酬嗎?沒錯!過去的許多文獻以及研究都以闡明這件事情,假使你正打算執行一份長期的投資規劃,最終90%以上的報酬變異,皆來自於你所選擇的資產配置,而不是透過選擇飆股,或是藉由買賣時機的掌握所影響。

換句話說,採用資產配置的投資者,在決定投資的當下,幾乎就可以確定未來所需要承受的風險以及預期的報酬,你必須要記下這個結論。

但如果你想再進一步理解資產配置對於投資的影響,在以下的文章,我將與你分享,我從Roger G. Ibbotson and Paul D. Kaplan所著作的”Does Asset Allocation Policy Explain 40, 90, or 100 Percent of Performance?”學習到的3件事情。

- 資產配置是如何決定高比例的未來報酬解釋?

- 在兩個不同基金的報酬差異,有多少比例來自於資產配置的結果?

- 投資策略的回報與其所對應的指數關係是如何?

Table of Contents

資產配置研究實證

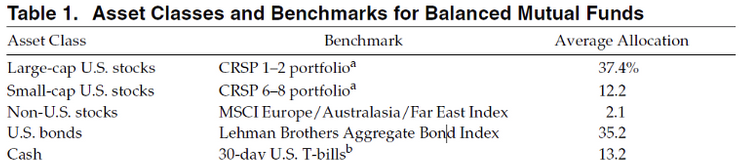

在此研究報告所採用的回測樣本,是來自MorningStar的94個基金,篩選這些基金的其中一個條件是,”存活”的時間須包含1998/03/31前10年,而除了基金之外,還有58個退休基金實際數據(1993-1997年之間),以下是針對不同的資產類別所對應的指數。

另外,計算指數的報酬方式是假設複製指數回報的成本是一年25bps,並且採每個月計算報酬,也就是每月所耗費的成本為2 basis;但是由於退休基金是採用實際數據,就沒有列入此成本。

資產配置可以解釋多少未來報酬的比例?

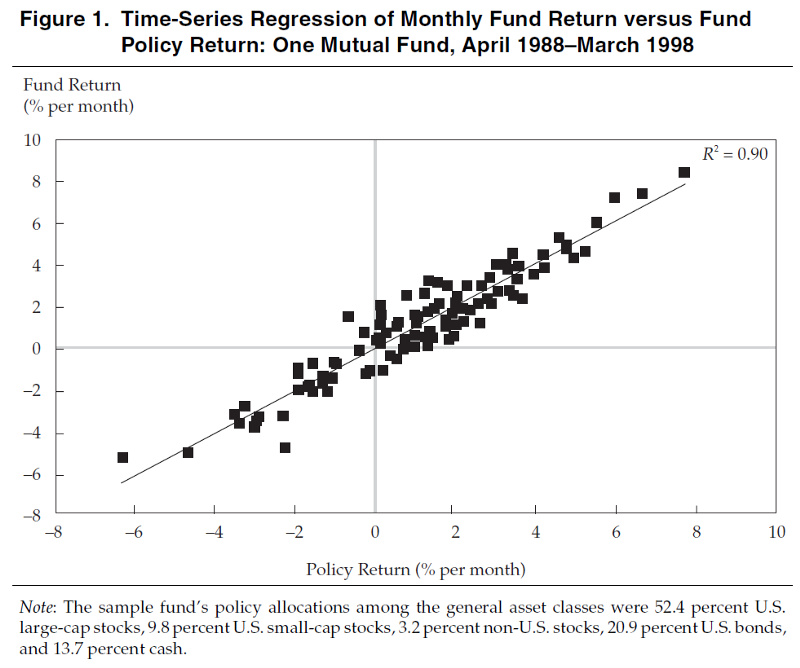

下圖顯示的是某一個基金,擁有52.4%的美國大型股,9.8%的美國小型股,3.2%的非美國市場股票以及20.9%的美國債券以及13.7%的現金。

X軸表示的是每個月指數所帶來的報酬,Y軸代表的是該基金實際上的報酬,圖上的點分別是從1988/04到1998/03,總共10年,120個點,你可以看到大部分的線都是沿著趨勢線上分佈,根據統計學上的計算,這將代表著此兩者報酬之間的關係達到90%。

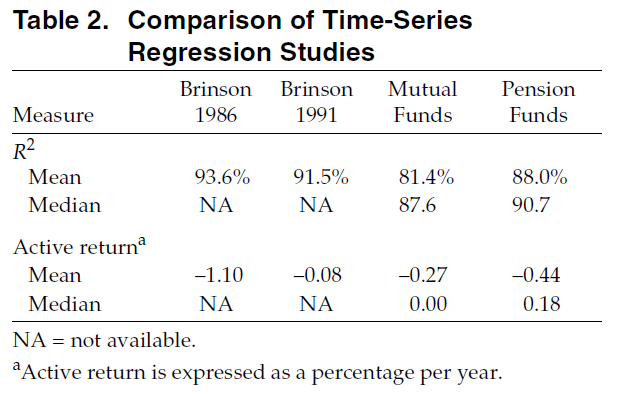

同樣的結果,在Brinson et al. study (1986)的研究,針對於91個美國養老基金作季度的回測,每3個月紀錄基金報酬與指數之間的關係,發現此R²高達93.6%,不只如此,Brinson也在1991年針對1978-1987年82家大型的美國養老基金作同樣的測試,所算出的R²是91.5%。

關於未來報酬的解釋,有90%來自於資產配置

值得注意的是,在以上的實驗當中會取得如此高的90%關係,很大的原因是來自於養老基金本身對於策略的取向,對於這些基金來說他們講求的是不能耗盡本金太快,維持穩定的資產水平是必須的,因為他們所著眼的角度是長期投資,不宜躁進;換句話說,如果採用的策略變成比較積極進取,更有侵略性的投資方式,那麼此數字有可能就會下降。

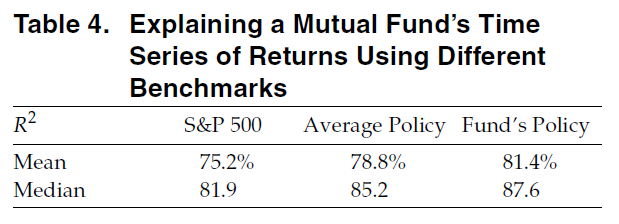

關於此論文以及Brinson所作的研究結果如下表所示

當我們挖掘更多一點,發現共同基金是明顯得比退休基金來的主動。

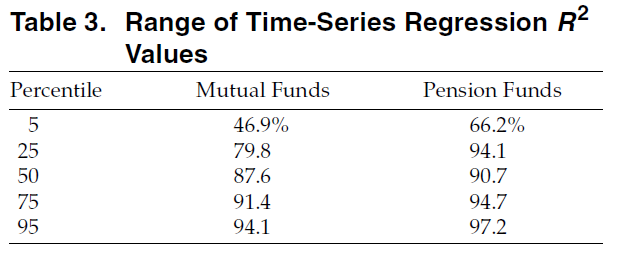

這個論點可從下表的R²數值的變化得知,共同基金的範圍可以從46.9%到94.1%,退休基金則是66.2%到97.2%,共同基金的變化實在是太大了,這正是說明共同基金動用不少操作技巧所獲得的報酬才會偏離指數。

儘管如此,兩者看整體的報酬相較於指數的變化,還是高度相似的,可能的原因是在大部分的時間都參與了整體市場的變化,而非採取其他雜七雜八的投資策略獲取不同的選股結果。

為了驗證這一點,我們將原本個別基金對比於其相同比例指數的方式,改成比較大盤指數S&P500,還有比較在表一5種資產各20%的平均權重方式,其結果如下圖

- 雖然換了不同的指數來計算,但是結果與基金本身的資產配置所得出的結果相去不遠

- 報酬主要的變化,可以說是因為參與了整體的市場漲幅,而非特定資產配置的結果導致而成

對於某個特定資產比例的基金,在長時間的維度統計下,其報酬的變化有高達90%與其對應的指數有相關。換句話說,這些基金主動操作的與否,對於報酬並無顯著的變化。

資產配置可以用來解釋多少報酬?

顯然地,在長期投資的前提下,根據過去的研究顯示,將擁有90%以上的解釋。

在兩個不同基金的報酬差異,有多少比例來自於資產配置的結果?

在前一部份我們知道隨著長時間的推移,資產配置可以解釋極高比例的報酬關係,不過,如果要得知在不同資產配置的基金上所帶來的報酬變異,就不能用相同的方法做檢驗。

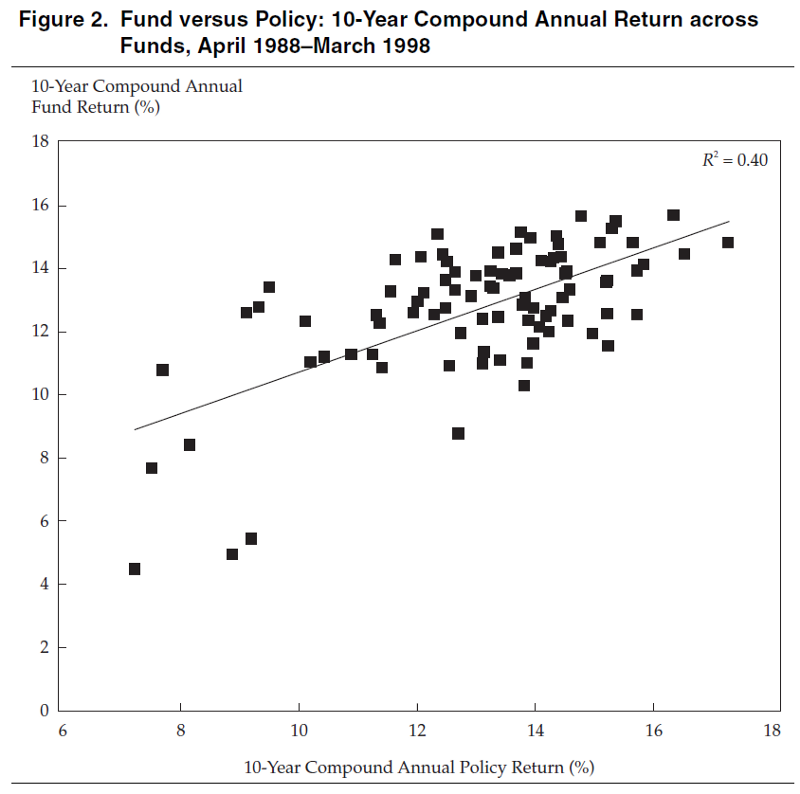

這邊所進行的統計是採用所謂的cross-sectional regression方式,計算個別基金在10年的年化報酬率,以及其所對應的指數年化報酬率計算統計。

根據此計算方式,在共同基金得到的R²是40%,而退休養老基金是35%。

下圖是共同基金的結果

對於這樣的結果,不同配置的共同基金只有40%的變異數,表示還有高達60%影響報酬的關鍵在於其他的因素,例如在不同時間選擇不同的資產類別,買賣的決策不同,還有所需要耗費的交易成本手續費差異造成的都可能。

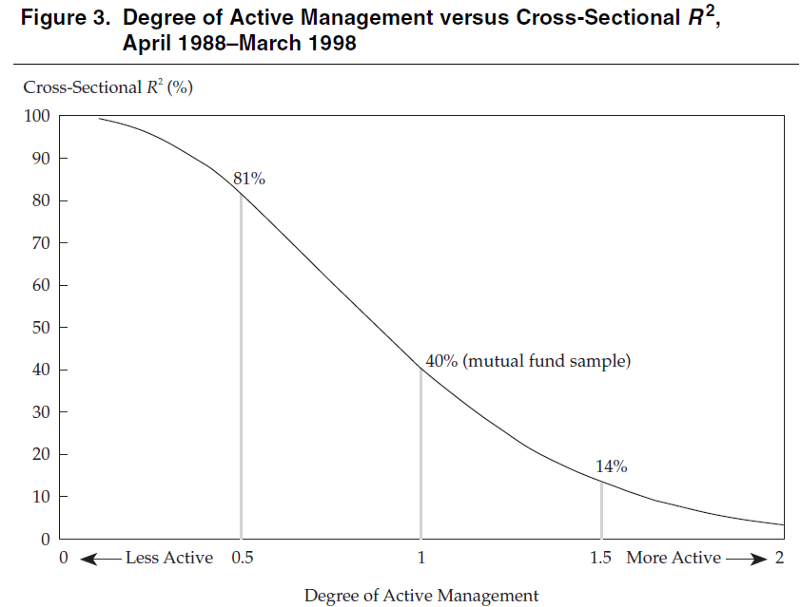

那這樣令人好奇的部分就是,在試圖調整每個基金中的人為主動操作(放大或放小報酬的差異)之下,對於得到的數據結果又會有什麼變化?

X軸的數值越大,代表的是主動操作的部分越多,Y軸的數值則是呈現整體基金的報酬與其指數的變異數(離散程度)。

X=1代表著是原本的情況,數據為40%,而根據調整後,其結果是,如果少一半的主動操作部分,則與指數的關係將會上升到81%,反正如果多50%的操作,則兩者的關係只會剩下14%。

這也不難想像,對於整體基金的績效來說,加強人為的主動操作管理部分,最終肯定會影響報酬與其指數的關係,而資產配置所帶來的影響就會連帶變化了。

關於不同基金之間的報酬變異關係,共同基金得到的R²是40%,而退休養老基金的R²是35%,有6成以上的變異並非來自資產配置。

投資策略的回報與其所對應的指數關係是如何?

最後我們來探討基金所得到的回報,有多少的比例是來自於指數?

打個比方來說,如果基金獲得的報酬是100元,指數也是100元,那其關係就是1,也可以說是100%,但如果基金獲得的報酬是110元,則關係將會小於1,計算是100/110 = 0.91,約是91%,表示110元的報酬僅有91%是來自於指數;如果基金的報酬是90,則關係變成100/90=1.11,相當於111%,指數給予的報酬大於本身基金的報酬,表示基金本身的其他操作與選股導致報酬損失。

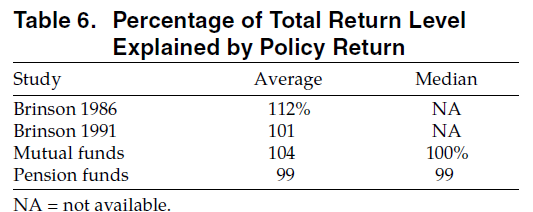

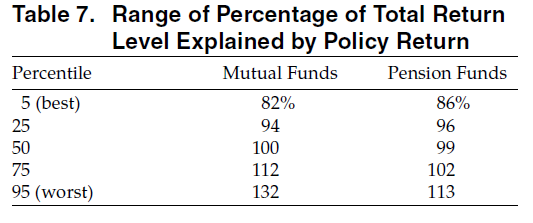

因此,下表為統計結果

你可以看到數據大於100%的部分,這說明指數平均帶來的報酬是比基金本身還多,不過有個例外是退休養老基金的數據,中位數是99,其原因很可能是因為在計算的過程中並未加入交易成本的計算,所以要是加入這些額外的花費,這結果很可能就會是100%。

這樣的結果代表什麼意思?

資產配置的平均報酬結果幾乎不會因為額外操作而有所不同

與其尋找最佳的時間點買入,最好的時間點買入,殺進殺出,扣掉手續費以及不可避免的錯誤之後,最後得到的報酬竟然跟指數沒什麼太大差異甚至還不及,這樣是何苦?

況且,此數據所呈現的結果,很有可能會比你真實情況還要來的好,原因在於這些基金幾乎都會做再平衡,藉由低買高賣平衡資產來取得更好的資產表現。

假使我們從不同的百分比區間來看其績效的差異,在前段班的報酬確實比起指數好很多,這也不難想像,因為經理人就是要設法透過風險大的賭注換取較高的報酬,賭對的報酬自然會比指數高,可是你看看最後的後段放牛班,所獲得的數字是132%,這表示指數的報酬是基金的1.32倍耶,足足多了32%,賭錯的代價非常的高昂。

資產配置的平均報酬結果,就是來自於其所投資相對應的指數,不過要注意的是,由於費用的關係,實際上所獲得的報酬結果是會小於指數報酬的。

如同Bogle所說的: “Investors as a group cannot outperform the market, because they are the market.”

儘管如此,這並非說明主動投資就是穩輸的,你依然可以透過高超的選股技巧,優異的進出場時機的展現,好比在過去一百年的完美轉換得到超高報酬,成為一位高明的主動投資者,獲得超額報酬是可能發生的。

資產配置 結論

We found that about 90 percent of the variability in returns of a typical fund across time is explained by policy, about 40 percent of the variation of returns among funds is explained by policy, and on average about 100 percent of the return level is explained by the policy return level.

Roger G. Ibbotson and Paul D. Kaplan

究竟基金的報酬與資產配置有什麼關係?在這篇論文中帶給我們許多的數據展現以及說明,尤其是以下三點。

第一點,隨著時間的變化,在特定資產配置底下的投資表現,將有高達90%的變化與資產配置有關係,這顯示了資產配置對於投資者未來的報酬擁有決定性的影響,個人的主動操作僅僅只有少部分能夠影響報酬。好比你將資金投資於全球的指數,無論你如何進行的買賣操作,長久來看你得到的平均報酬與全球指數報酬的關係將高達90%。

第二點,在採取不同配置基金之間的報酬差異變化,大約只有40%來自於資產配置的差異,這說明採用8:2股債配置與採用6:4股債配置的兩種主動式基金,在未來所獲得報酬差異中,40%是來自於資產配置的關係,其他更是在於手續費、時機的掌控以及特定股票的挑選方式而有所影響。

最後一點,所有整體投資人的平均回報,幾乎是跟指數100%相同,但在現實中的交易行為還需扣除掉必要的費用,實際將會小輸給指數報酬。不過由於是平均報酬,所以肯定會存在某些投資人將取得大幅報酬領先市場報酬,但也會有人大幅輸給市場報酬,但是不要忘記,採用指數化的投資者,將會勝出大部分的玩家。

因此,資產配置對於投資者來講重不重要呢?

非常重要。

尤其對於選擇買入持有策略的投資人來說更是大幅決定了未來的報酬,而整體投資人所獲得平均報酬,由於績效好的與績效壞的會互相抵銷,這使得大家獲得的平均報酬將會與其資產配置所對應的指數報酬相等。

一旦當我們決定採用某種資產配置當作長期的財務規劃,我們便決定將來要承受哪種風險,而不是要決定是否要承受風險,資產配置將深深地影響我們在投資歷程上的結果。

無論你在乎的是報酬還是風險,資產配置都應該是你的選擇。

延伸閱讀: