效率前緣是什麼?透過股票和債券兩種資產所組合而成的資產配置,已經很適合一般大眾使用。不過在這個世界上的資產種類,不只有這兩種而已,比方在全天候資產配置裡面就有配置黃金與大宗商品,而有些人也會特別加入不動產ETF(VNQ),如果嘗試想要加入更多的資產類別,該如何配置比例就是一個大問題。

畢竟每個種類的預期漲跌幅都不盡相同,有沒有一個方法可以告訴投資人,該如何取得一個合適的資產配置比例,進而獲得最佳報酬?

效率前緣,就是專門要來回答這個問題。

Table of Contents

效率前緣

在提效率前緣之前,我們必須要先知道資產配置的理論基礎,來自於1990年諾貝爾經濟學獎得主: Harry Markowitz,在1952年他發布了現代投資組合理論(Modern Portfolio Theory, 簡稱MPT),此理論闡述了好幾件事情,但我標註幾點與我們特別相關的

- 如果資產之間報酬是不完全相關性,則將其納入同一個投資組合中,可以在整體報酬率不變之下,降低投資組合的波動程度(風險)

- 換句話說,在承擔相同的風險之下,藉由配置不同類型資產的方式,可以提高報酬率

總歸一句,現代投資組合理論可以幫投資人找到過去的一種資產配置組合,在一定的風險承受度之下,建構出當時最好報酬的投資組合,這個結論很重要,承受一樣的風險(虧損機率、價格波動變化),但是你的報酬竟然會比別人好,這是我們從現代投資理論得到的關鍵結果。

也就是說,同樣都是花10年的時間從100萬變成1000萬,採用MPT所構建出的組合,讓你比別人更好入睡,不受市場的波動而賣出資產,順利完成財務目標。

效率前緣曲線

而要闡述效率前緣的功用,你就得知道什麼是效率前緣曲線。

因為根據效率前緣曲線的呈現,我們可以得知在不同的波動程度下,最有效率的投資組合,也就是說在同樣的波動程度,可以找到一組投資組合帶來最佳的報酬,這就是效率前緣帶給我們最大的禮物。

效率前緣曲線長什麼樣子? 主要是根據三個關鍵製圖而成。

分別是代表波動(風險)的標準差,代表報酬的報酬率,以及資產配置的組成。

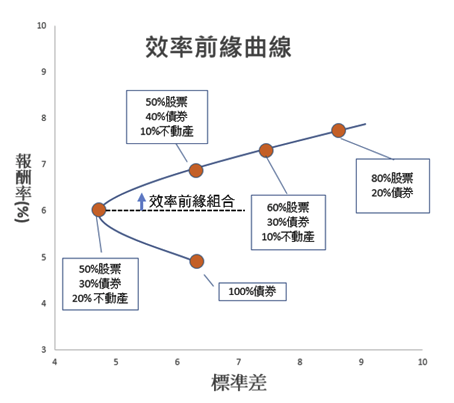

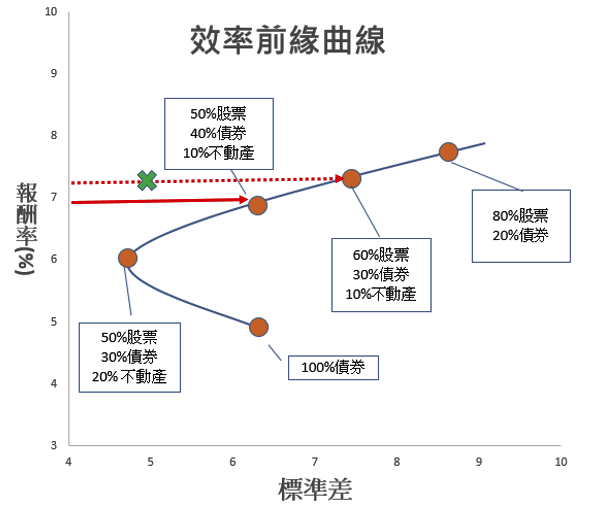

比如我們想要知道,股票+債券+不動產的三種類型組合而成的最佳資產比例,我們可以分別計算不同的配置比例,每一個點都是一種資產配置組合,只是個資產的比例不同,像是80股票+20債券+0不動產或是100%的債券,接著將每種組合的標準差以及報酬率,散落在這個圖表上,就會形成效率前緣曲線。

- 標準差越大,代表需要承受的風險越高

- Y軸則是代表不同的投資組合所獲得的報酬率

- 中間的橫線往上的組合,代表著是效率前緣的各種組合

我們可以從兩個角度來分析這條曲線

1.相同風險中獲取較好的報酬

100%債券與(50%股票+40%債券+10%不動產的組合)兩者擁有相同的風險承受度,投資人要選擇哪一種組合會是比較有效率的呢?我們可以從Y軸報酬率來獲得此答案,採用多樣化的資產配置,可以在承擔相同的風險之下,獲得更好的報酬。

2.不應承擔不必要風險

雖然圖中透漏在不同的報酬率底下所展現的最佳投資組合配置,但如果投資者根據試算出來的結果,在定期定額投入指數化投資,僅需要7%的年化報酬率就可以完成他的財務目標,他就不應該選擇承受多一點的風險,比如採取60%股票+30%債券+10%不動產的組合,就會讓自己為了獲得更高的報酬率而承擔更高的波動,效率前緣提醒你不要這麼做比較好。

採取資產配置搭配效率前緣的概念,是讓你的投資組合可以位於效率前緣之中,就像是你正在打造一家公司,你希望公司的獲利不要大起大落(標準差),但是又不希望為了減少波動而犧牲太多的報酬(年化報酬率),透過效率前緣這位公司顧問,他將提出從過去的經驗中,最合適的投資內容。

效率前緣能告訴我們未來最完美的配置嗎?

然而,透過效率前緣得到的資產配置會是最完美的配置嗎?

很抱歉,只能說,效率前緣提供的配置,是對過去的某個時刻來說是最完美的。

主要原因在於,效率前緣所採用的資料是過去的歷史資料,藉此計算出來的資產配置內容,是基於當年的時空背景之中最有效率的配置,透過計算彼此的相關性與報酬波動關係,進而呈現出來的效率前緣曲線。

相信你一定聽過一句話,過去不代表未來,然而面對什麼都無法確定的未來,雖然效率前緣無法告訴我們將來的最佳資產配置,但至少透過歷史的數據,可以讓我們理解在各種不同的投資環境之中,可以採用何種配置帶來最有效率的結果,並且藉此告訴大家,資產配置的重要性,畢竟在長期投資歷程中,資產配置將決定9成以上的資產變異性。

延伸閱讀: