指數化投資的真諦是獲取市場報酬,然而採用這樣的方式可以累積多少錢呢?在先前的文章,我們分享了定期定額投資全球股票市場的效益,資產累積的百分比,10年約為162%,20年約為239%, 30年更是來到378%,長期年化報酬率落在8%上下,但我理解不是所有的指數投資人,都選擇投入到全球市場,因此在此篇文章,將分享投資人更常使用的單一國家與地區,瞭解定期定額指數化投資在過去能獲得多少投資效益。

Table of Contents

美國市場

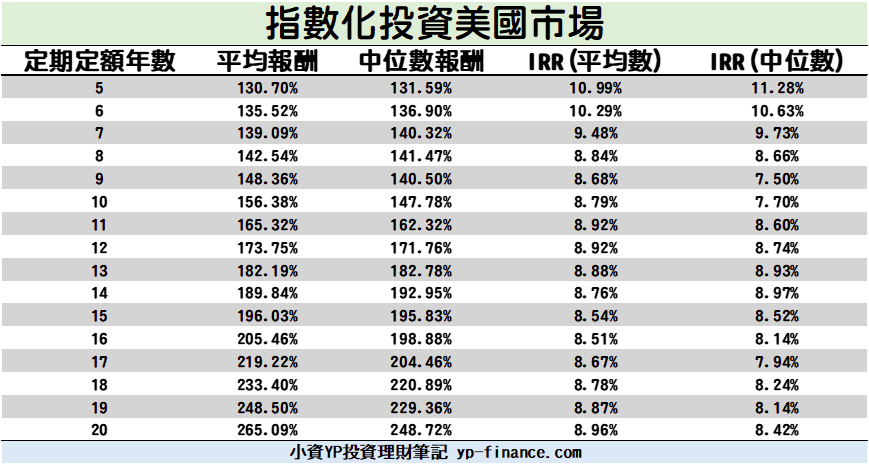

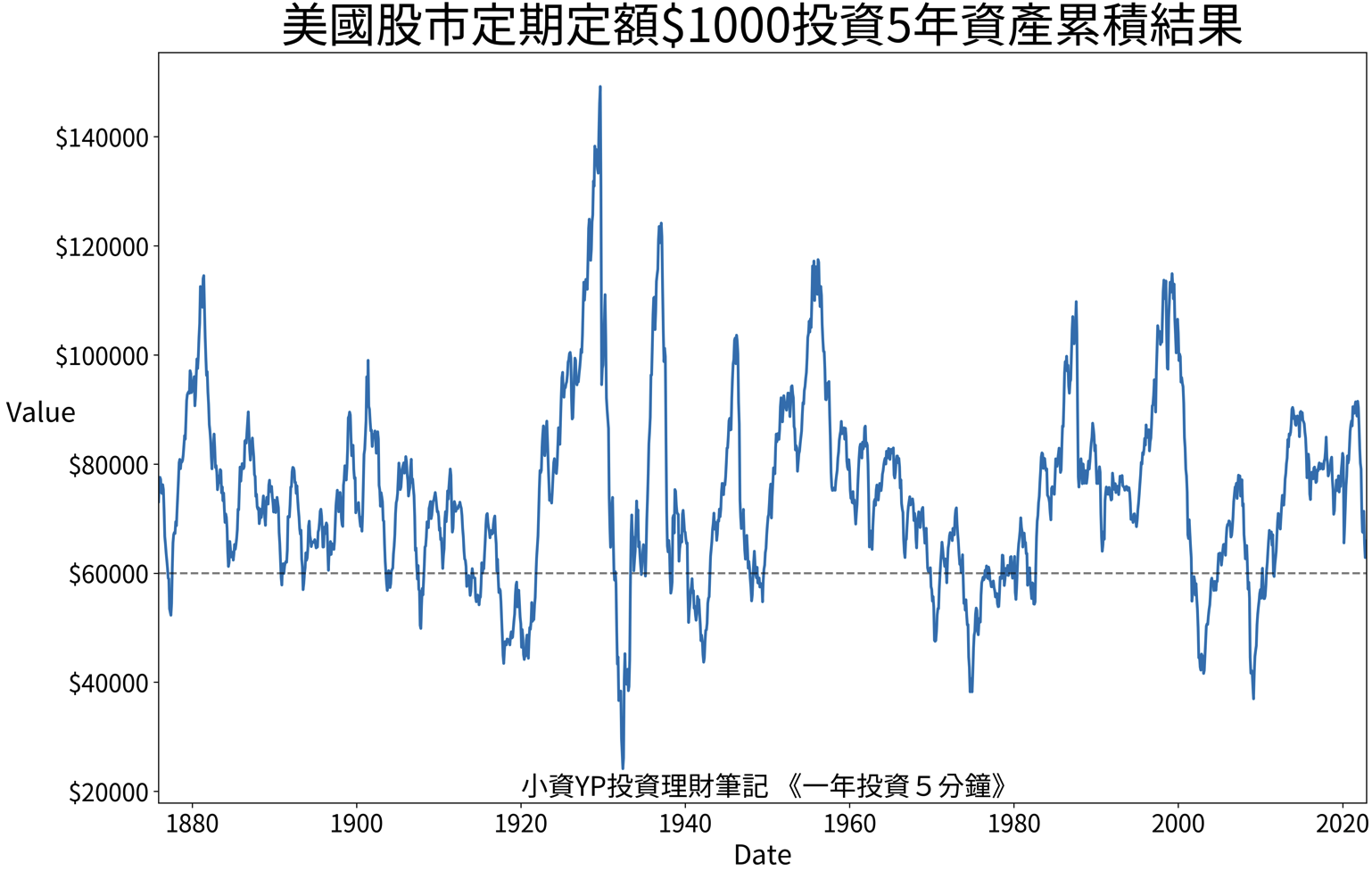

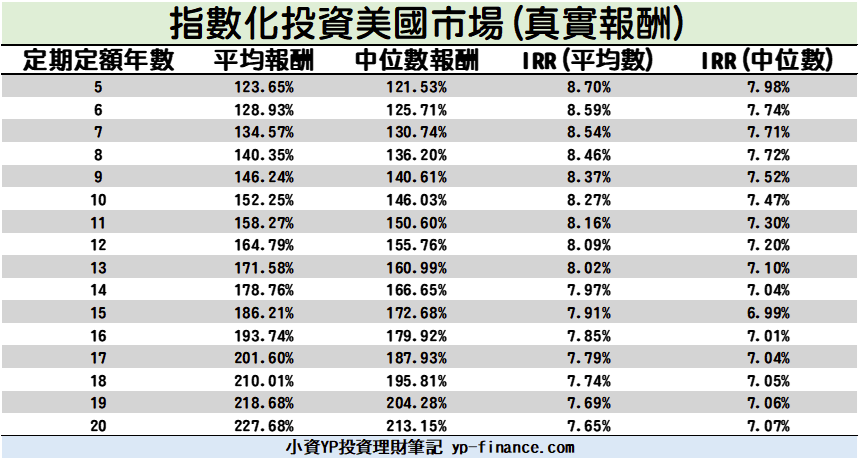

指數化投資美國市場,我們採用的是S&P500的歷史資料做回測。

以下是各年度的統計圖表

定期定額5年

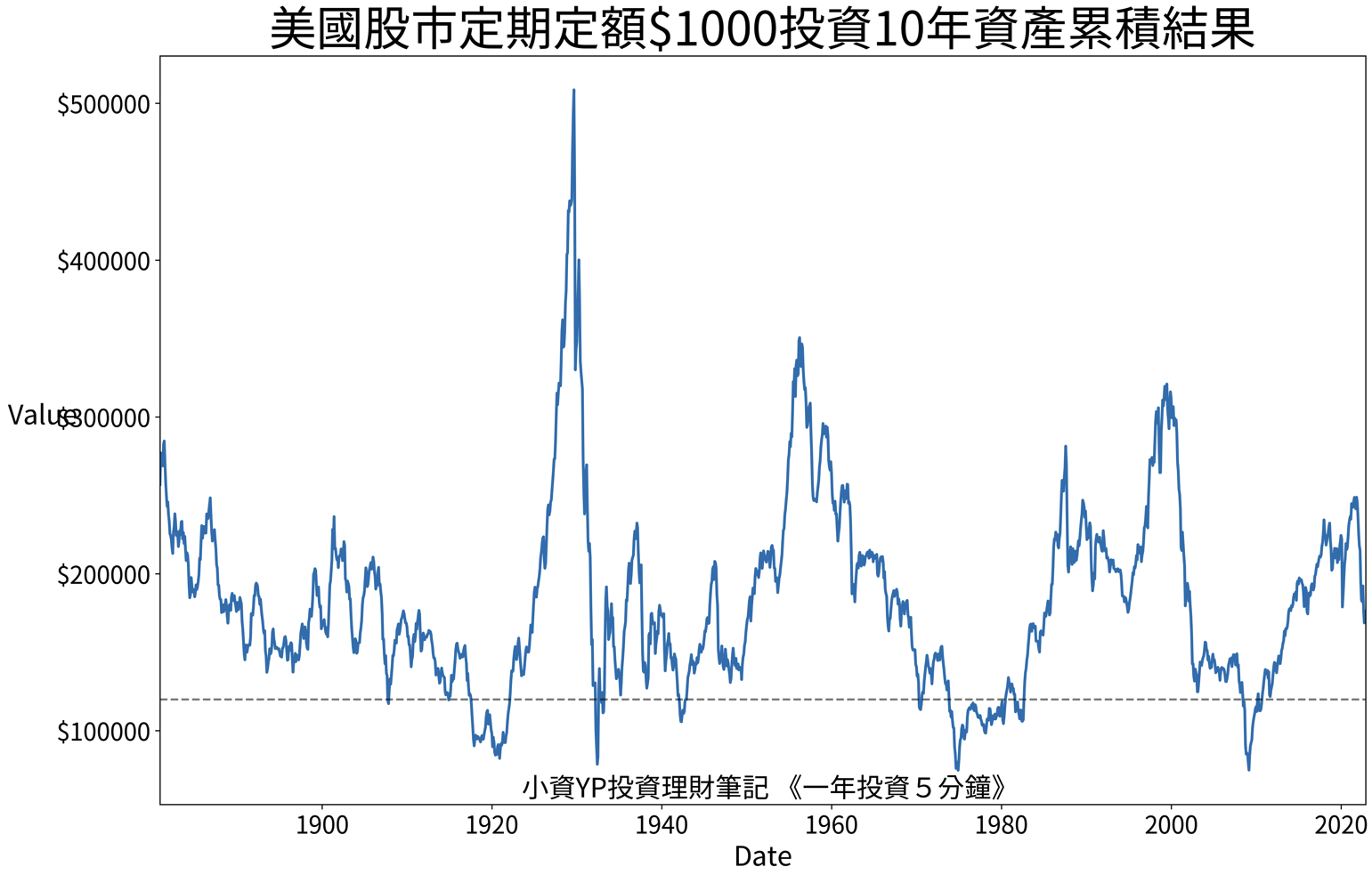

定期定額10年

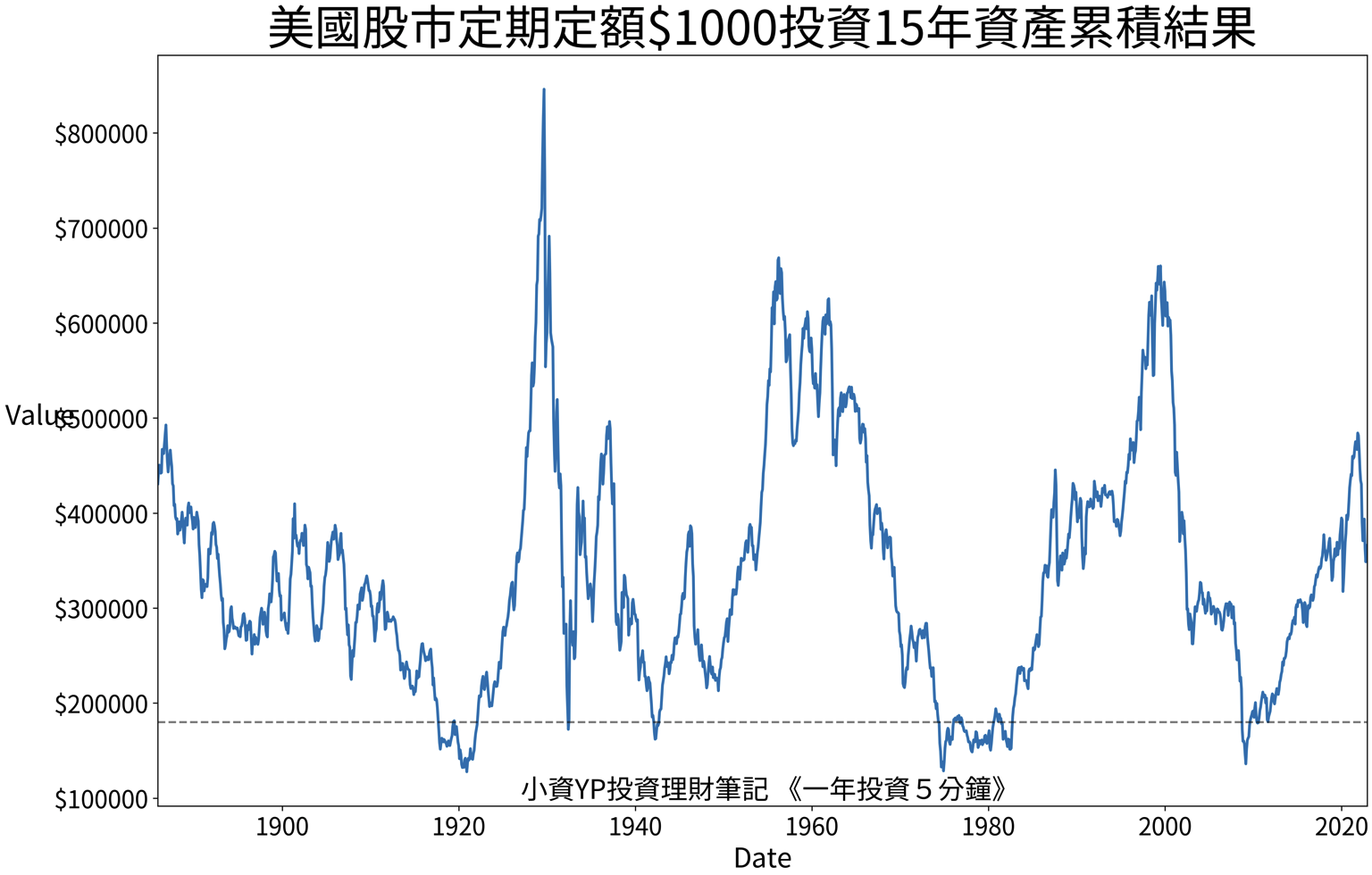

定期定額15年

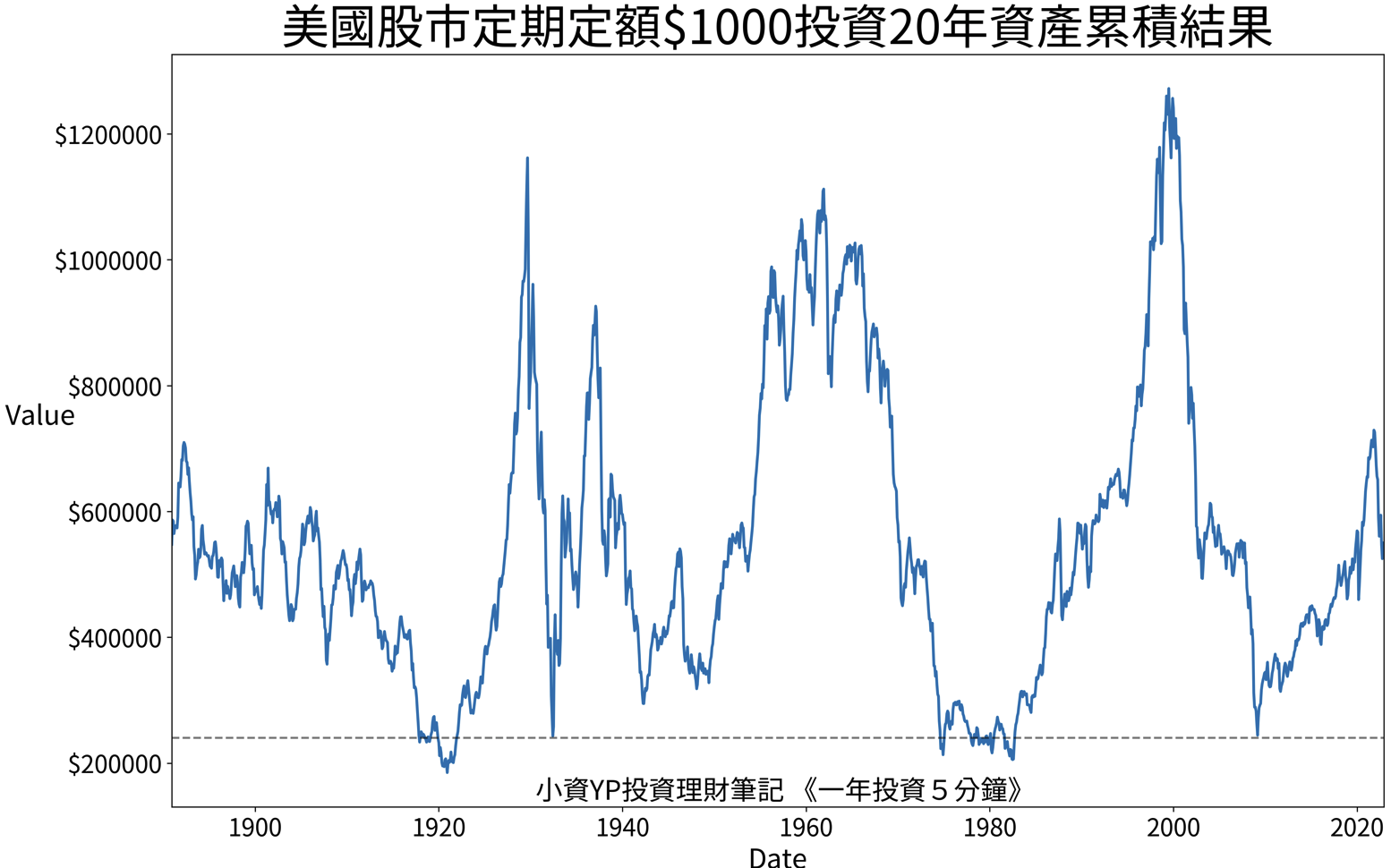

定期定額20年

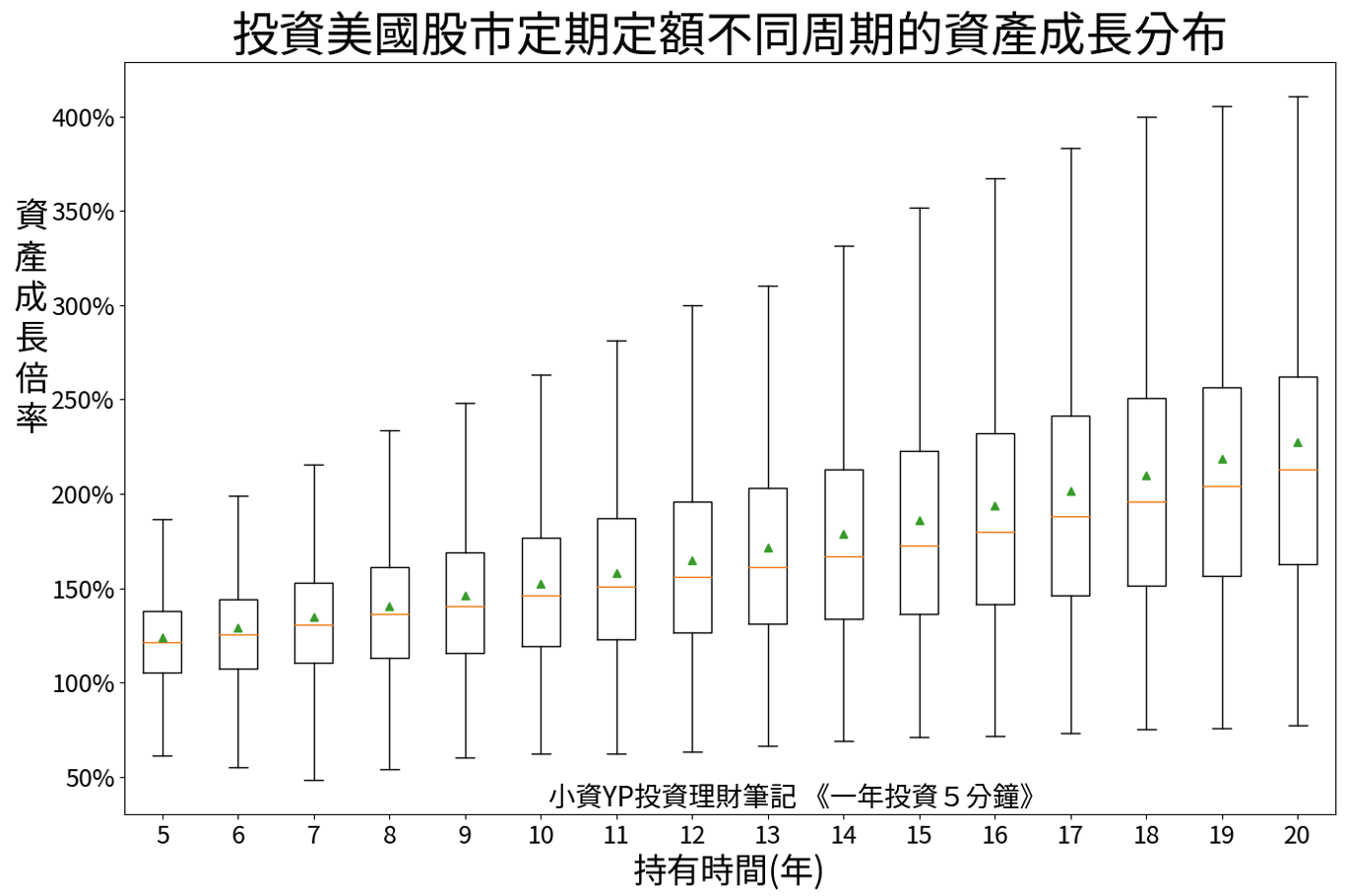

回測5-20年的箱型圖

整理如下

不含通膨

- 5年: 131%

- 10年: 147%

- 15年: 195%

- 20年: 248.72%

- 長期年化報酬率約為: 8.5%左右

考量通膨

- 5年: 121%

- 10年: 146%

- 15年: 172%

- 20年: 213.15%

- 在考量通膨情況下的真實報酬約為: 7%左右

我們從真實報酬的表格,發現採用定期定額投資美國市場的年化報酬率,不論是較短時間的5年,抑或是長時間的20年,皆為7%上下,是個滿穩定的收益情況,另外關於平均數與中位數的關係,平均數皆大於中位數,屬於正偏態,代表在歷史中,出現過幾次大爆賺的年代,進而拉高平均值。

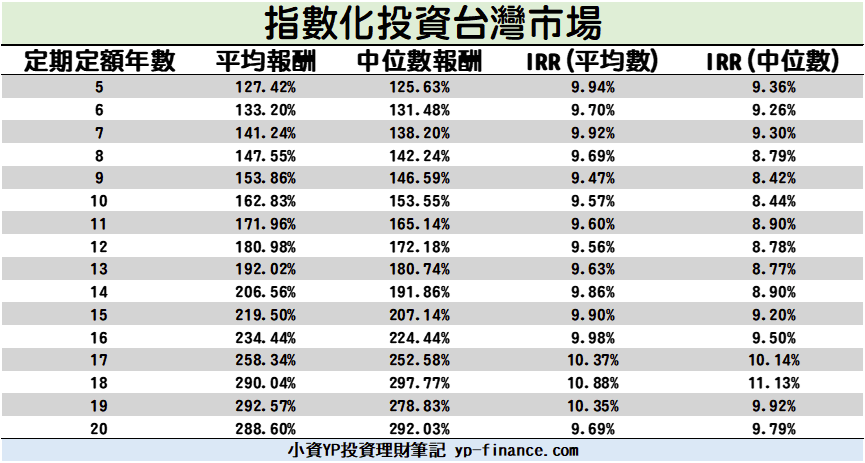

台灣市場

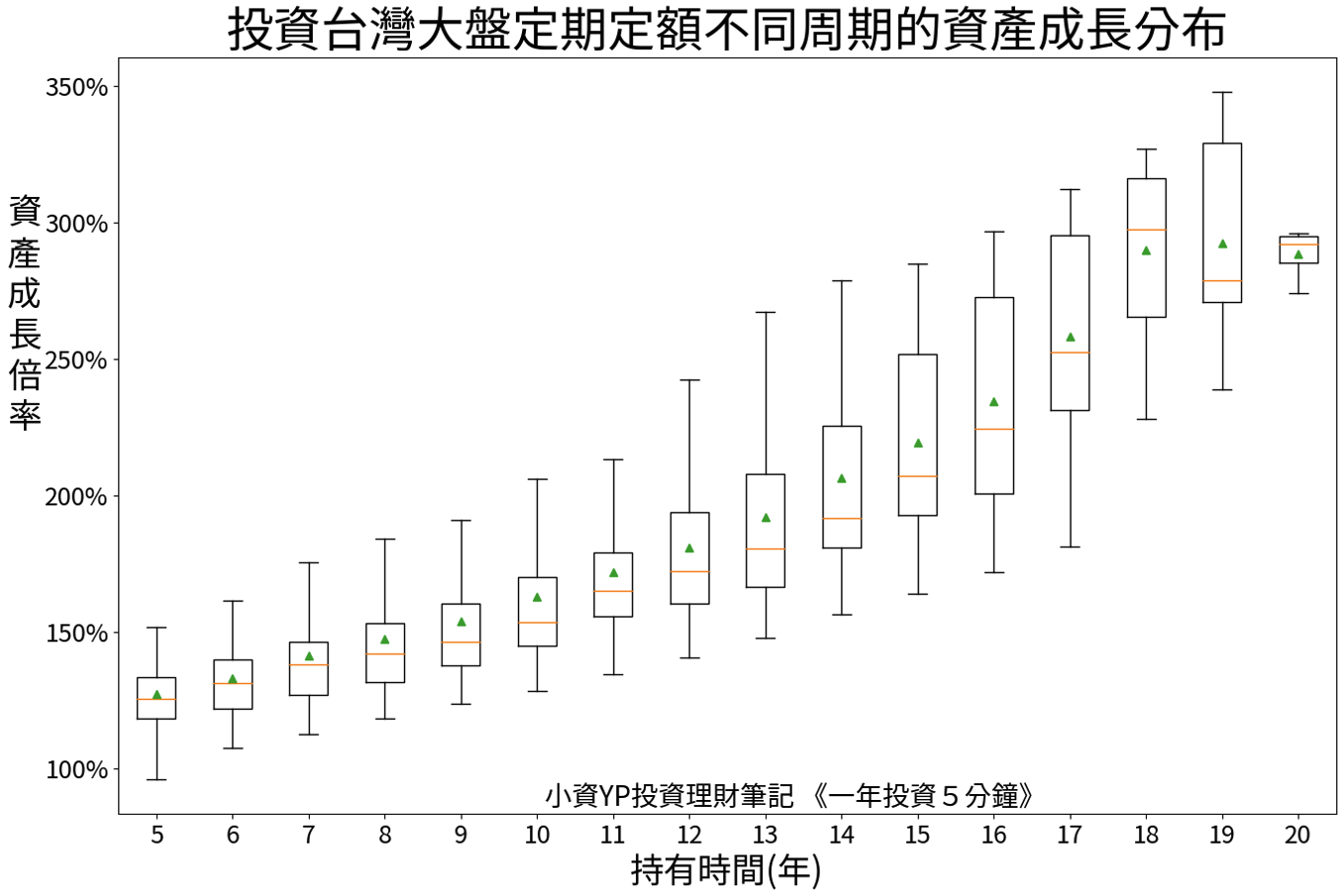

如果要選一個能夠代表台灣整體市場的指數,非台灣加權報酬指數莫屬。因此,讓我們先從台灣加權報酬指數的歷史軌跡一探究竟。

台灣加權報酬指數

整理如下:

- 5年: 125%

- 10年: 153%

- 15年: 207%

- 20年: 292%

- 長期年化報酬率約為: 9%左右

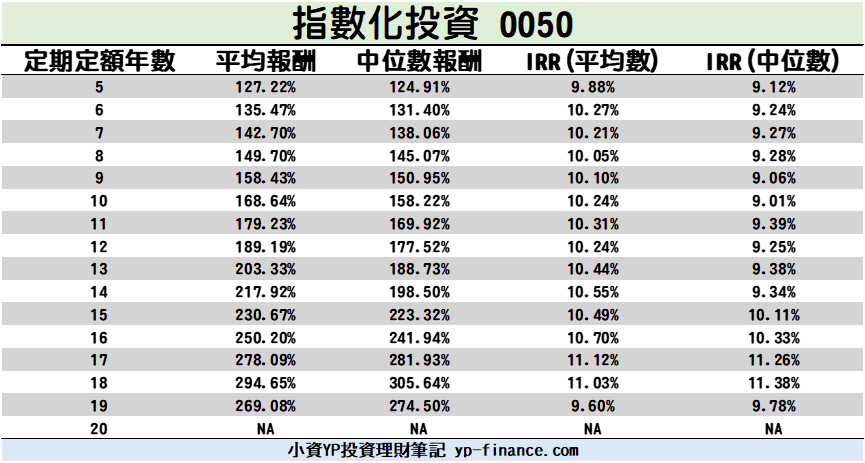

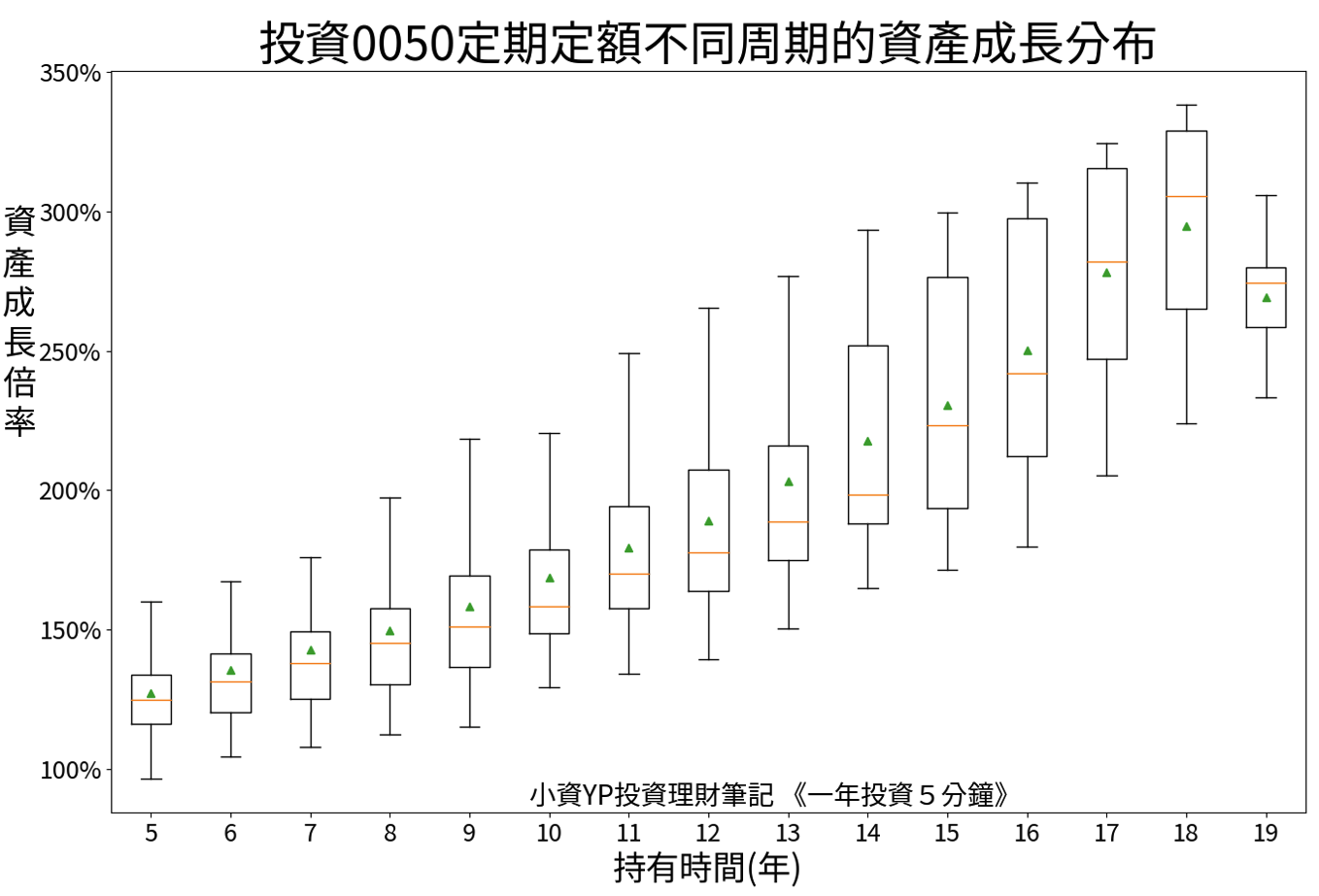

0050

0050是追蹤台灣50指數的ETF,大約可以涵蓋台灣整體市場70-80%的市值,是多數投資人投資台灣市場的熱門標的,雖然我更偏好同樣是追蹤相同指數的006208,但由於其發行的時間較短,所以依然還是採用0050做為模擬的標的,不過特別注意的是,0050目前尚未有完整的20年數據,所以只計算至19年的持有時間。

整理如下:

- 5年: 125%

- 10年: 158%

- 15年: 223%

- 19年: 274.5%

- 長期年化報酬率約為: 9%左右

指數化投資台灣市場的數據,有幾點滿有趣的。

比如在平均IRR與中位數IRR上,越長的投資時間顯示的數據反而越高,此外,中位數的IRR通常會比平均數還低,但是長年期的投資情況,在台灣股市上反而呈現中位數高於平均數的現象,綜合以上幾點現象,我推估可能的原因,在於台灣股市的歷史並不長,在樣本數不夠多的時間下,很容易因為少數幾次的大好或是大壞,進而影響統計的數據。

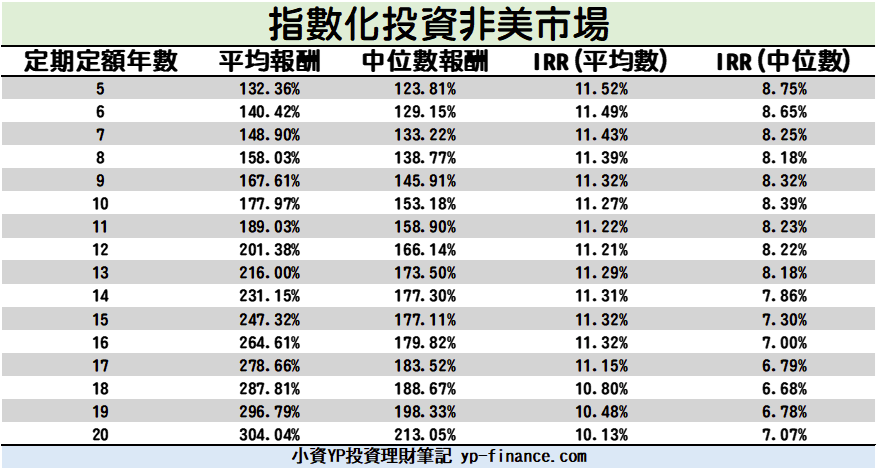

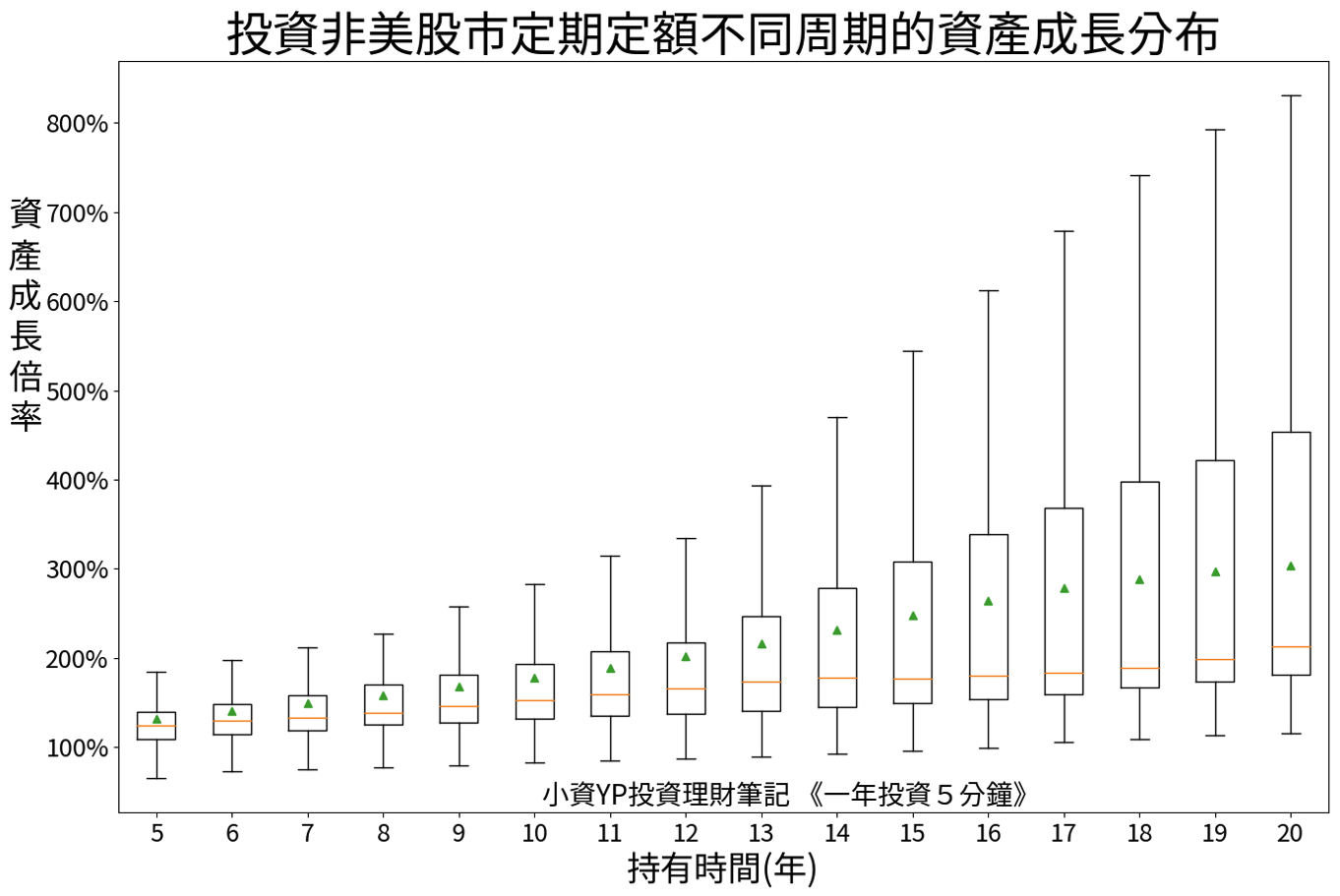

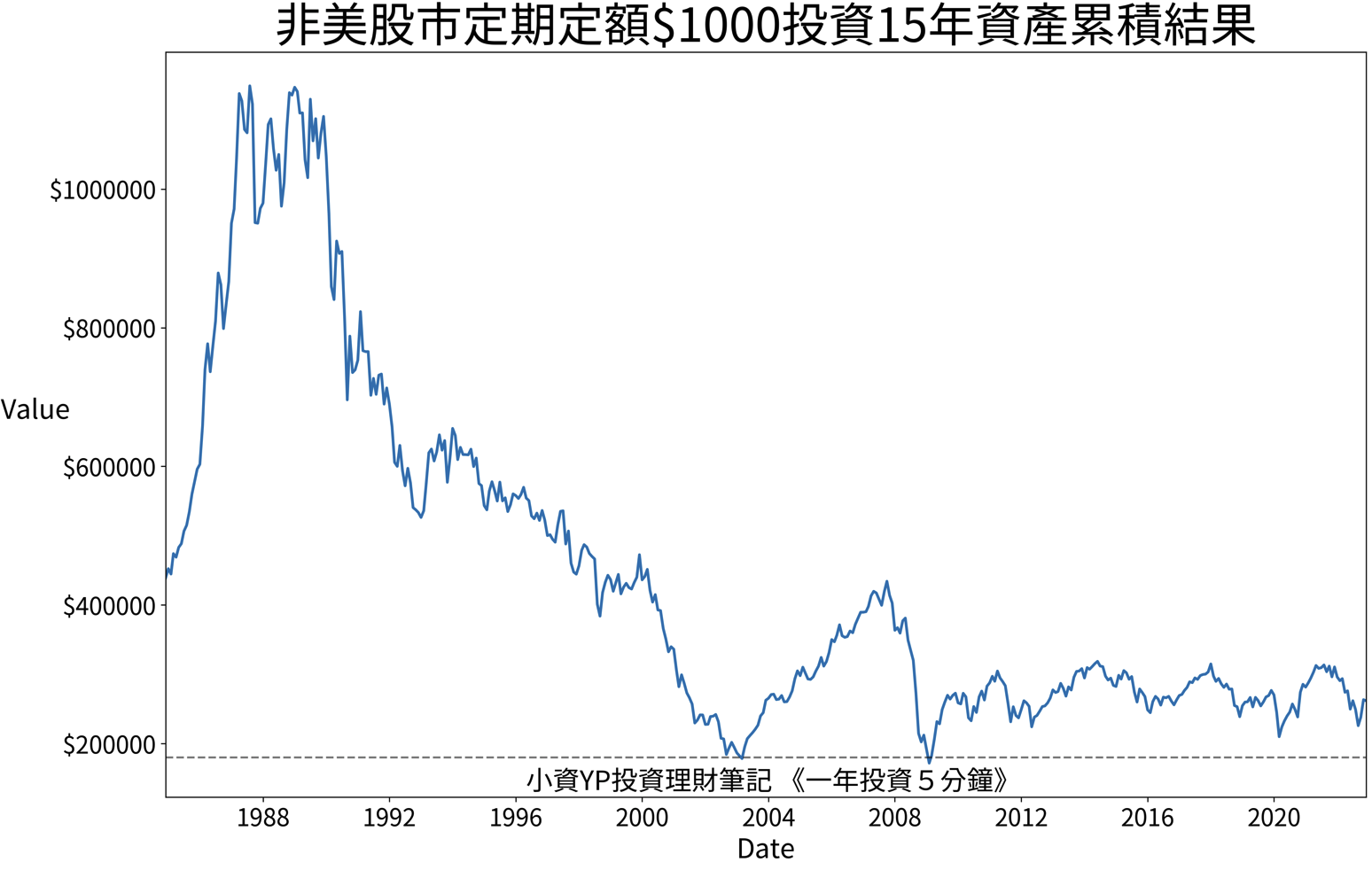

非美市場

有不少投資朋友認為全球市場其實是靠美國一枝獨秀,也有人說如果美國不好全球也不好的說法,難道,全球股市沒有了美國,股市就會顯得不堪一擊嗎?

接下來就讓數字來說話。

整理如下:

- 5年: 123%

- 10年: 153%

- 15年: 177%

- 20年: 213.05%

- 長期年化報酬率約為: 7.5%左右

當我們將全球股市扣除美國市場,發現報酬其實滿不錯的,不知道你是否也有這樣的感覺?

尤其當我們關注於平均數的IRR,幾乎都在雙位數10%以上,報酬非常驚人,只是另一方面,當我們查看中位數的年化報酬率,普遍來看少了3%左右,只是不小的差距。這種現象,更是代表在過去的數據,有不少的年度報酬帶來爆炸性的數字,比方下列定期定額15年的累積結果。

我們可以觀察到,在投資15年後並在1980-1990結算終值,相較於結算1995以後的時間,資產根本是翻倍性的成長,換言之,這些極端正報酬大幅拉高數據,使得平均數超出中位數許多。

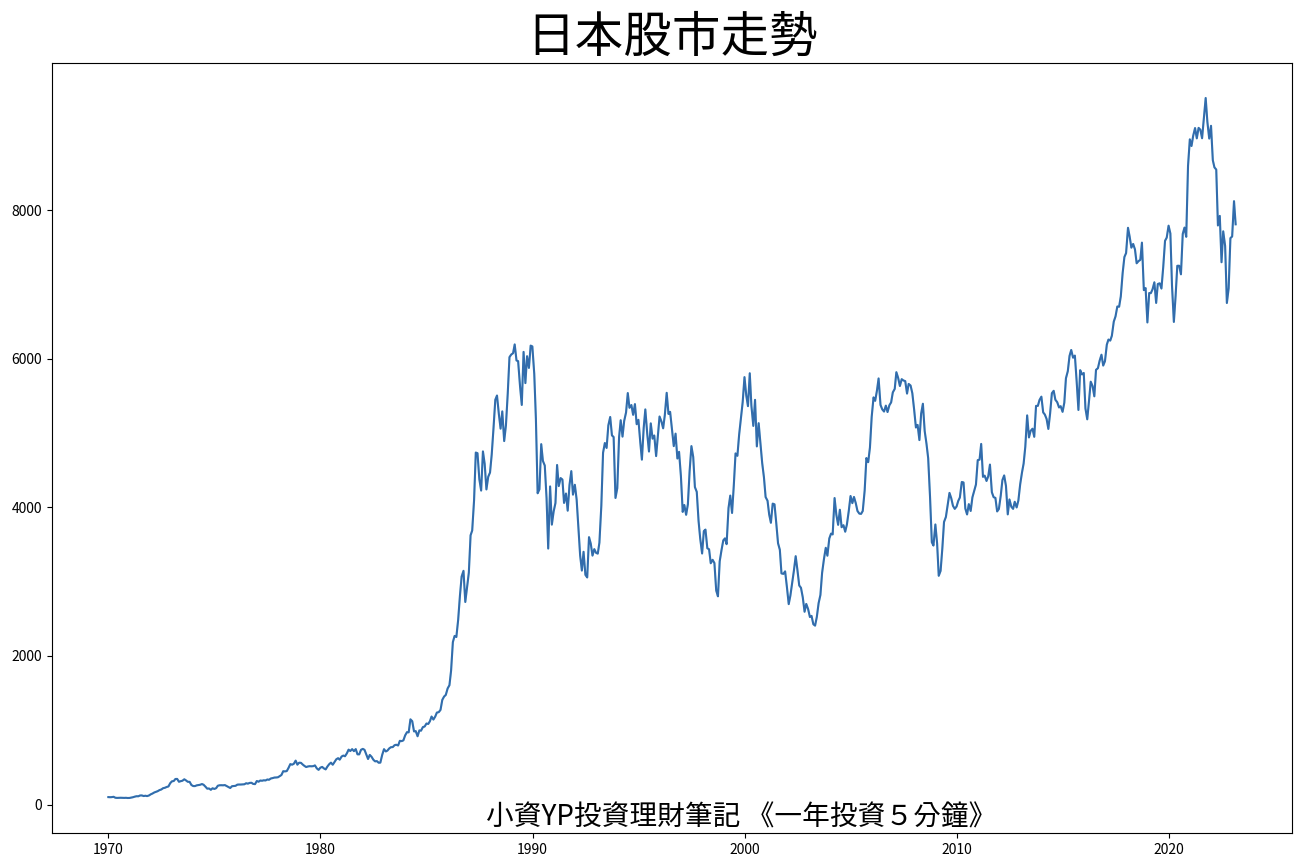

那究竟是什麼原因造成非美市場在1990初期如此優異的表現呢?

投資單一地區國家的風險

從以上的數據,看似投資單一地區與國家的報酬很美好,沒有什麼問題,但其實這並不是絕對,或者是說,背後暗藏著許多的風險,就好比市場大盤相對於個股一樣,單一國家相較於全球依然是過於集中,為了要避開這些風險,正是為什麼要採取分散投資的策略原因。

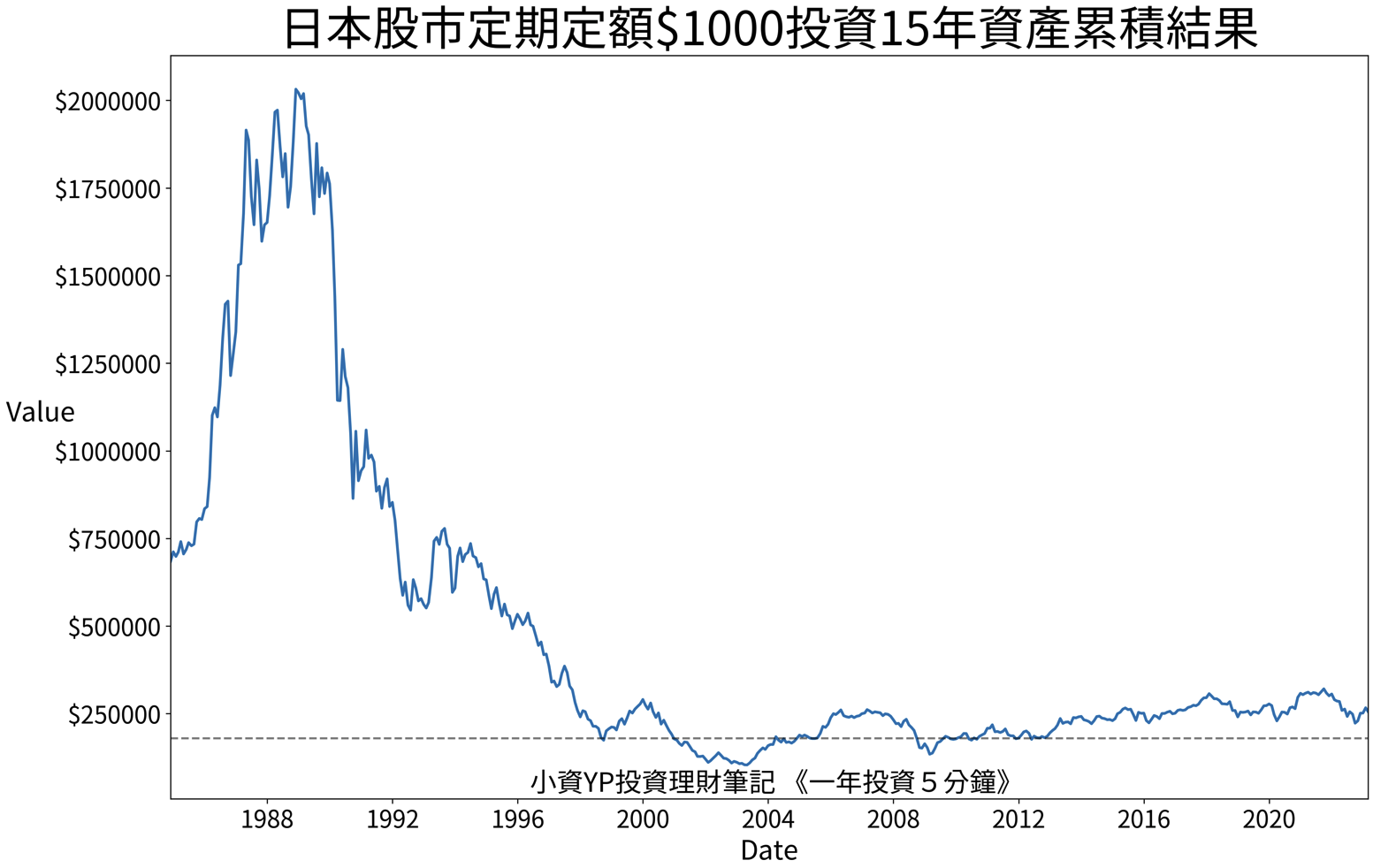

以鄰國日本股市為例,我們都知道在80~90年代,日本股市的表現傲視全球,在那時可是當紅炸子雞,但在其後的幾十年,表現卻不堪理想,一直到了近幾年,才好不容突破前高,並開始有逐步上漲的走勢。

換句話說,如果因為看見過去的優秀績效,便決定只投入日本股市,則長期下來,可能會略顯失望。

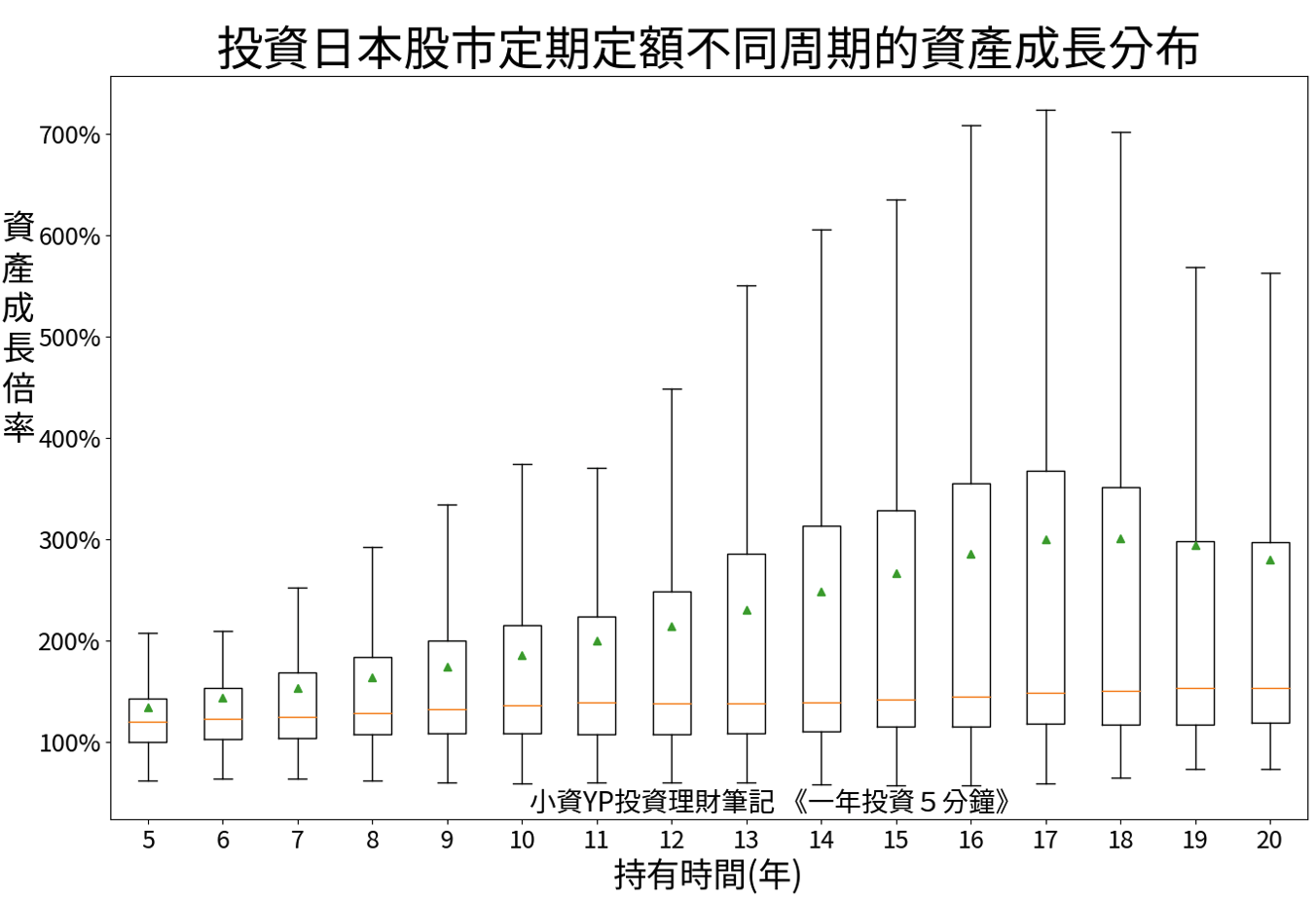

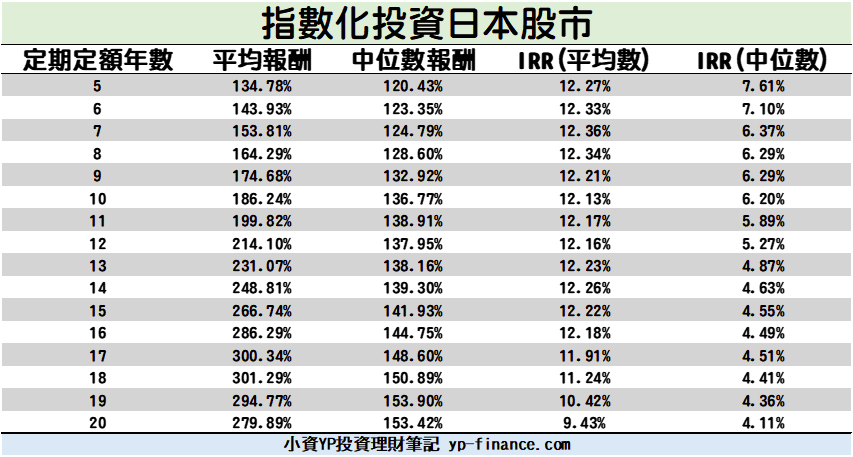

- 5年: 120%

- 10年: 136%

- 15年: 141%

- 20年: 153%

- 長期年化報酬率約為: 4.7%左右

如果單看平均報酬,日本的表現根本無懈可擊,但許多在講分散投資例子時,總是會將日本股市當作警示呢?因為那些高報酬的時代,都不是近期幾年,而是集中在80-90年代,換句話說,當我們看中位數的數據時,便會發現與平均報酬的差距真的非常大,可以差到5%以上。

但我們也不難發現,非美市場能夠在類似的年度獲取優秀的績效原因,便是乃自於日本股市的表現。

觀察下圖的定期定額15年日本股市的結果,我們會發現幾乎跟非美市場的走勢非常相像。

分散投資乃是投資界的免費午餐,要投資台灣還是全世界? 跨出的一小步是投資的一大步,述說許多關於全球分散投資的好處與原因。

同樣地,從此篇的數據,我們依然可以得到許多類似的結論,當投資人想要日本股市爆發性的報酬,又不想要後期平庸的報酬時,選擇分散式至全球的方式,便可以完成這項任務。

因此,千萬不要認為只要透過長期投資,就可以免除於投資單一地區與國家的風險,分散才是有效的。

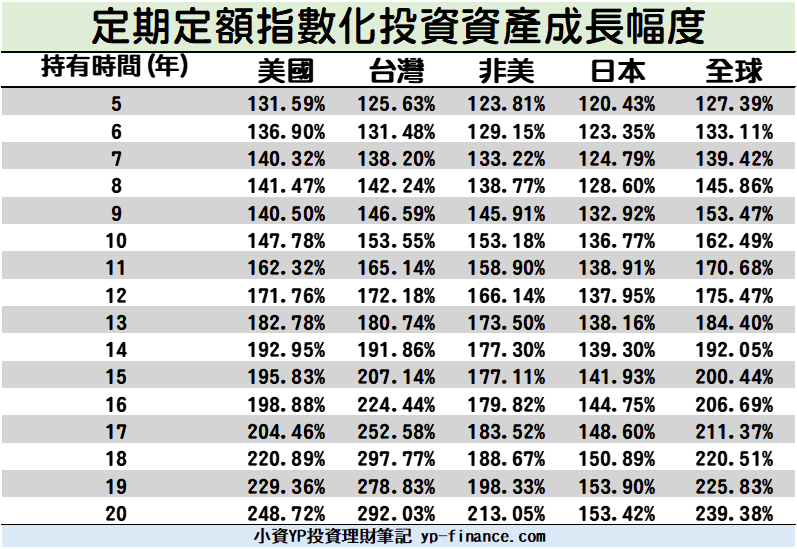

定期定額指數化ETF投資台灣、美國、非美市場結論

透過定期定額指數化ETF投資,是個非常優秀的策略,此篇文章分享關於採用此策略投資台灣、美國、非美市場的歷史績效,並透過分析日本股市的數據,提醒投資人僅投資於單一國家或是地區並非完美,是擁有風險的存在。

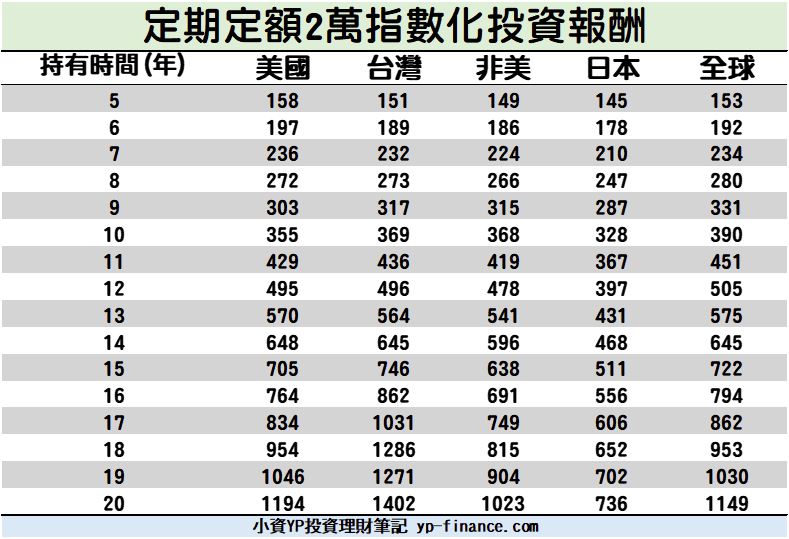

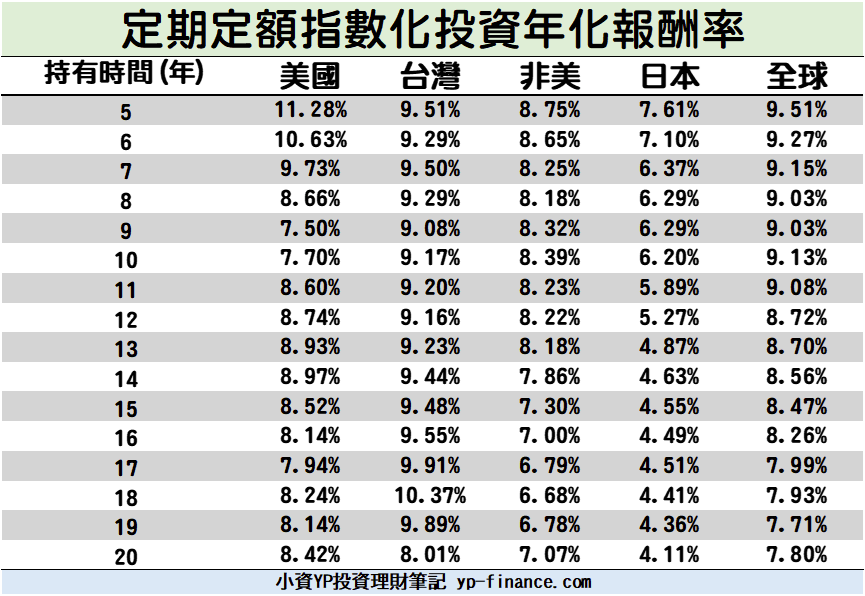

以下是整理各地區與全球指數化投資的資產成長幅度比較表格(採用中位數報酬):

- 5年的成長幅度約為120%~130%之間

- 10年的成長幅度以全球化最佳,幅度約為136%~162%

- 15年的成長幅度台灣最好,幅度約為141%~207%

- 20年的成長幅度,台灣幾乎是日本的兩倍,幅度從153%~292%

假如投資人每個月投入2萬元,可以累積的資產結果如下:

風水會輪流轉,假如投資人不小心選到日本做指數化投資,20年的投資時間,與全球化的差距可以差到400萬,我認為差距是非常大的,但如果運氣不錯選到了台灣,反而可以多賺了300萬。除此之外,在先前投資單一美國市場 – 這樣就夠了嗎?的文章,也說明不同的時期王者是不相同的,重點都在於未來的投資標的要挑對才有用。

如果你沒有預測未來的能力,又想要獲取未來亮眼的存在,選擇全球化的指數化投資才是正確的做法,歡迎透過《一年投資5分鐘》,獲得更多關於指數化投資的核心理念與實務上的做法,加速財務目標的完成。

延伸閱讀: