擇時交易 與買入持有為兩種大相逕庭的交易方式,YP所使用的指數化投資,是透過買入持有(buy and hold)全市場的投資方式,屬於只有買入沒有賣出的投資策略,這是小眾的投資方式,然而大部分的投資者所採用的是Time the market,這是一種試圖預測市場的走向做買賣交易的決策方法。

在1975年,Nobel laureate William在他所發布的研究報告《Likely Gains from Market Timing》中透漏一項很重要訊息,如果投資人的擇時進出準確率沒有達到74%的話,那麼這些靠交易的投資者,他們所擁有的績效將不及買入持有全市場的投資者。

換句話說,想要打贏市場,或是想要拿到比我採用的指數化投資更好的報酬,你必須要有高達74%的正確買賣交易時機。(在對的時間將股票賣掉換成現金,或是用現金買入股票)。

不知道你對於74%這個數字有什麼感覺。

但這讓我想到一件事情,我從小就喜歡籃球這項運動,可能是受到當時候芝加哥公牛隊的籃球大帝麥可喬丹的渲染力關係,在小學的時候就透過親人引薦的籃球教練,開始接受一系列的籃球訓練,但是我的罰球命中率印象中不曾有74%如此高過,我在想可能是我練習的不夠,但是我依然喜歡籃球這項運動。

籃球對於我來說,就是一項運動休閒,但對於職業運動員來說就不是這麼一回事。

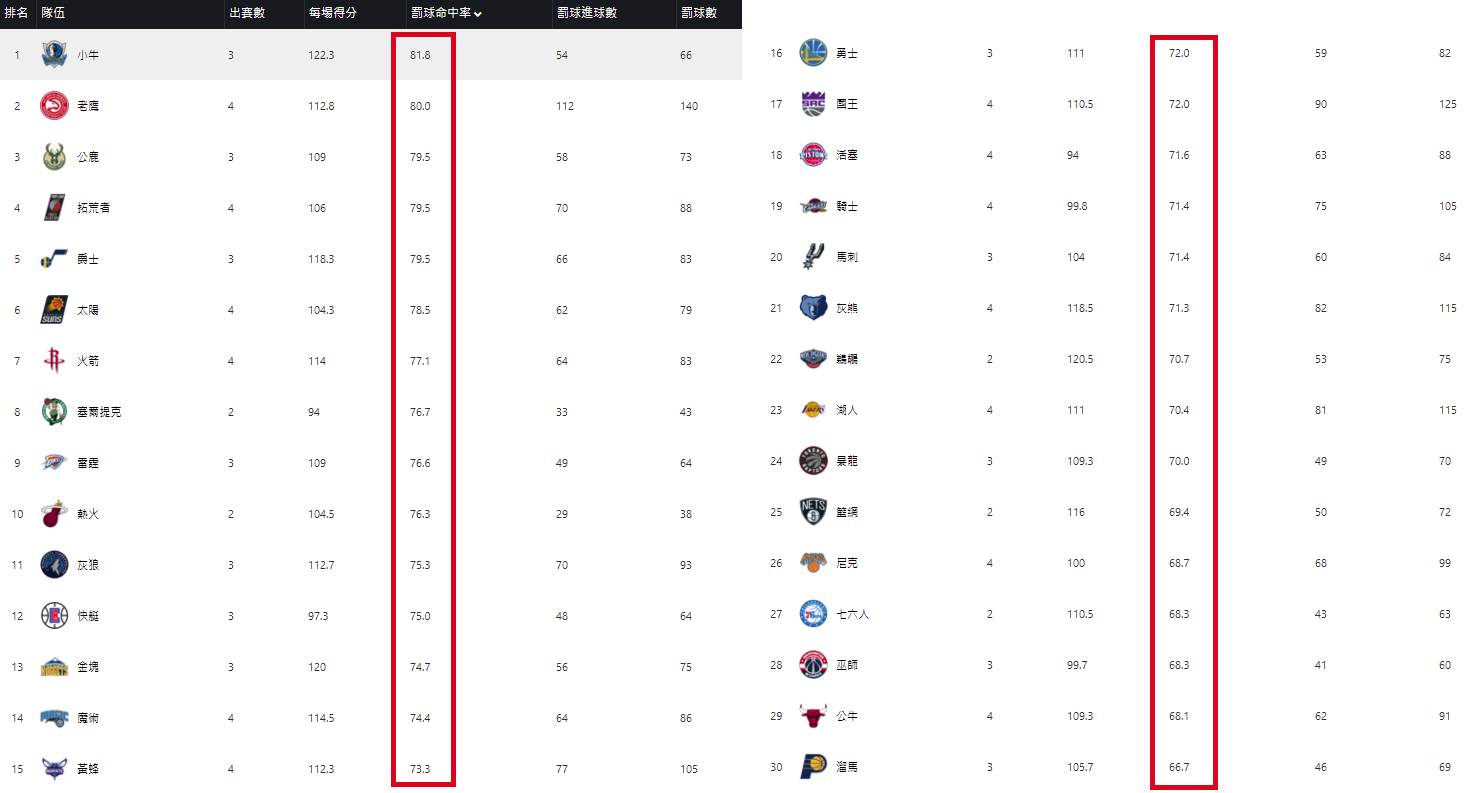

我查了2020賽季,NBA在季後賽前的各項隊伍罰球命中率數據

目前在籃球的最高殿堂NBA的30支球隊,其平均罰球命中率似乎差不多就落在74%,難道也是種巧合?

然而,在經過將近40年後的2011年,部落客Calcniv發布了一篇文章《Market Timing: How good is good enough》,他的文章採用了1927-2010的美國市場數據,並且配合蒙地卡羅演算法,打算重新演繹當初William所發表的論文內容,看看在經過了20年之後對於擇時交易的結論會不會有不同。沒有想到其結果,竟然相去不遠。

再次透過數據證明,想要透過擇時交易獲取比大盤更好的報酬這件事情,除非你真的是天之驕子,否則可千萬別貿然行事。

Time in the Market beats Timing the Market

在以下的文章,讓我們來看看Calcniv這個實驗過程是如何執行的。

Table of Contents

實驗方法

實驗的數據為1927-2020的美國市場,實驗中會假設一個預測的準確率,模擬投資人的買賣決定,這個決定將影響每個年度要投資股票或是保持現金(也可以稱為短期債券),並且使用蒙地卡羅演算法執行1萬次的模擬報酬結果,進行統計。

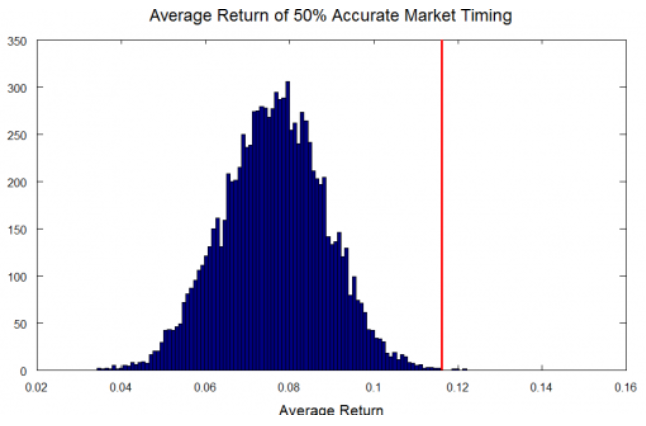

50%的擇時交易準確度

如果投資人預測的準確度是50%,則平均分布如下,紅線是買入持有的報酬所在。

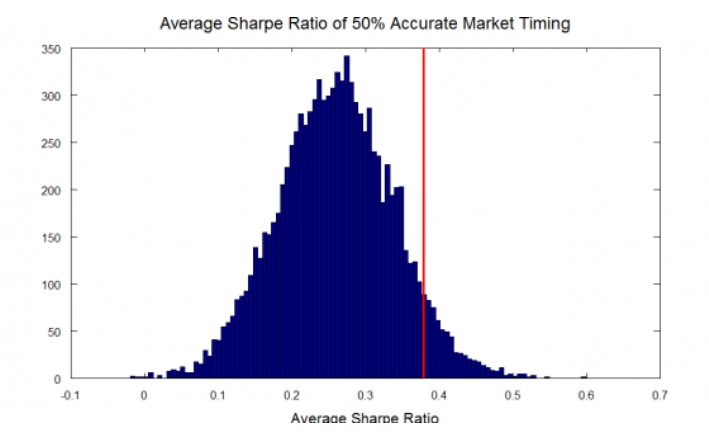

如果是比較Sharp ratio ,又稱夏普率如下

PS. 夏普率可以想成在承受1%的波動情況下,長期預期可以獲得多少的報酬,如shape ratio = 0.2,可以解釋成在接受10%的波動底下,長期有機會創造2%的報酬,夏普率越高,在承受相同的風險中,預期會帶來更好的報酬。

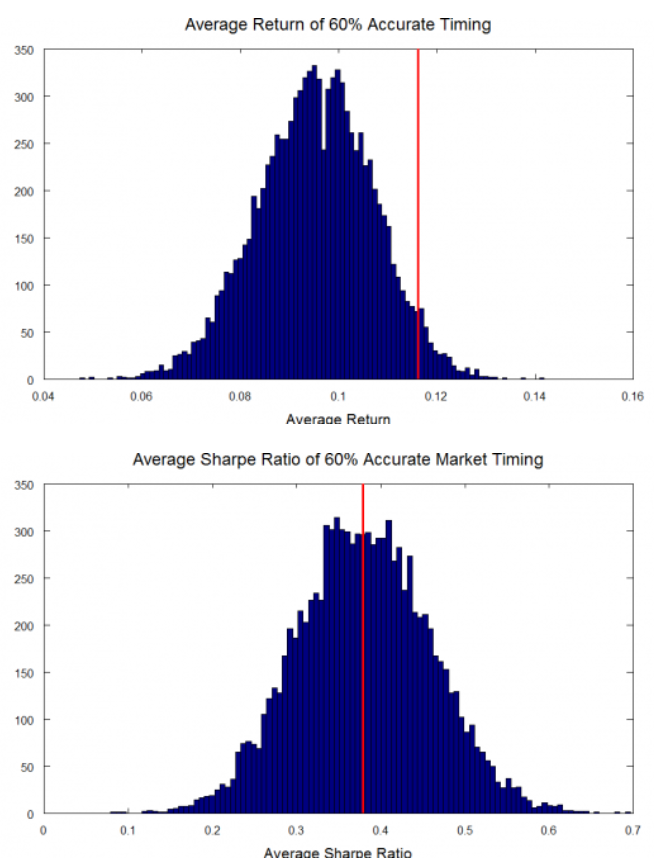

60%的擇時交易準確度

如果投資人預測的準確度是60%,則平均分布如下,紅線是買入持有的報酬所在。

即使準確率提高到60%,仍然有很高的機率將會輸給買入持有的方法,雖然Shape Ratio已經差不多。

為什麼會這樣?

已經超過一半以上的準確率,為什麼還會輸給buy and hold?

原來是因為在1926-2010的報酬中,股票勝出短期債券的時間有高達67%。

所以對於”只”單純買入持有市場的buy and hold投資者來說,本來就有67%的時間會獲得比債券還好的報酬。

即便有60%的準確率是還不夠的。

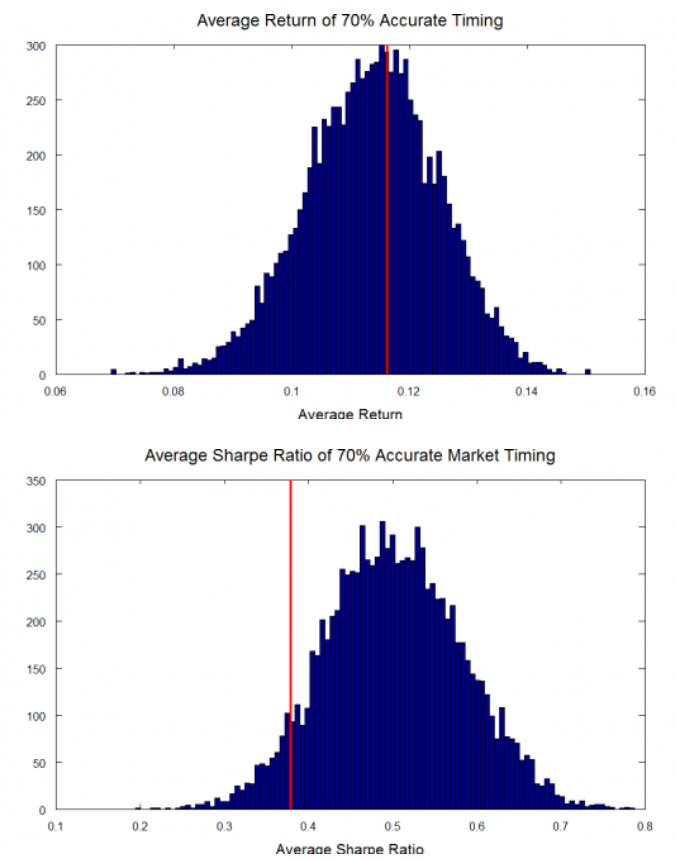

70%的擇時交易準確度

因此,我們來看看如果將預測準確率調整是70%又會是如何?

儘管我們已經將準確率提升至70%,但是你依然可以清楚的看到,擇時的平均報酬是輸給買入持有一半以上的時間。

為什麼買入持有明明只有67%的優勢? 我將準確率提升至70%,還會輸?

這是很好的疑問。

關鍵就在於報酬(幅度)這兩個字。

你可能沒有意識到,當投資人正確的從股票換成現金的所獲得的回報,平均下來的收益,是小於投資人錯誤選擇現金而不是股票。

更簡單的說,在正確的情況下選擇現金而不是股票所帶來的報酬,平均不及你應該要在選擇股票的情況下卻選擇現金,錯失股票帶來的回報比正確獲得債券的回報痛苦得多。

在更明白一點的說明,在不準的30%中如果有包含要選股票結果選到現金的情況,這個帶來的報酬殺傷力(好比應該要選到股票+20,結果錯誤換成現金+0%),這樣錯失的報酬,比起你選對70%裡面中正確選擇的現金報酬優勢還要嚴重很多。

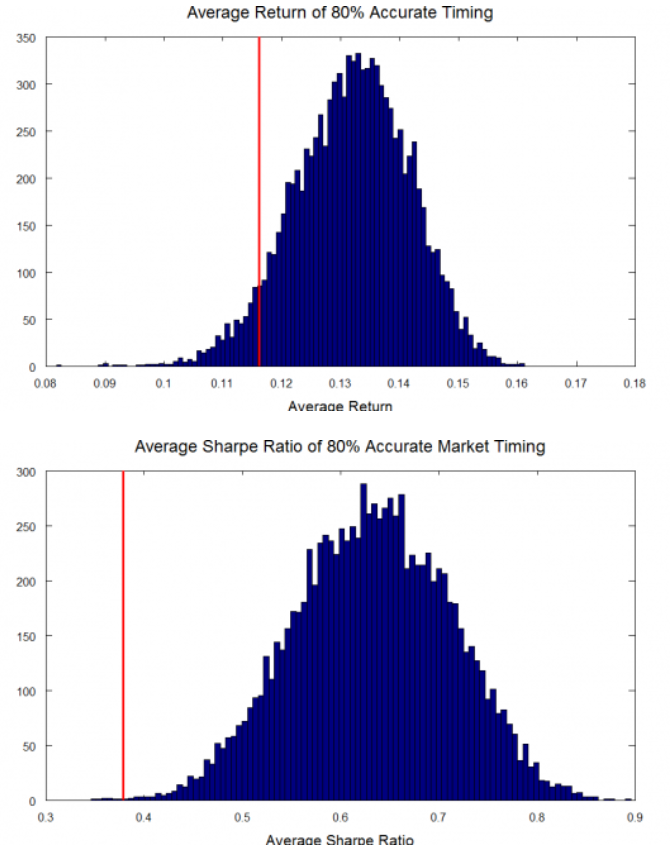

80%的擇時交易準確度

終於,當你的準確率到80%左右,你將可以擊敗買入持有的投資者,不過平均而言,擇時所帶來的回報差不多只高於2%左右。這也就是說,當你支付超過2%的費用給別人,真正帶來的實質報酬剛好差不多打平而已,而比較實際的問題是,在未來你的準確率有多少?

擇時交易 結論

在以上的數據分析,你還想要挑戰市場嗎?你還想要試著透過交易獲取比大盤更好的報酬嗎?掌握正確的買賣時機,正確的擇時進出,準確率要超過70%以上才有機會追平甚至超過市場的報酬。投資市場並不是籃球場上的籃框,有固定的高度,有固定的距離可以讓你練習罰球,提升你的罰球命中率。在變化多端的股市中,你無法只靠運氣就可以讓自己的準確率長期保持在如此高檔的成績,你還需要有異於常人的交易能力,即便你不需要選股(買大盤),但是你需要選時間買進,還得選時間賣出,這是一個買一個難題送另外一個難題的遊戲,多少人只會買不會賣,多少人只會賣不會買,又有多少人買跟賣都失敗?

我相信數據會說話,但是你可能依然不放棄交易的可能。

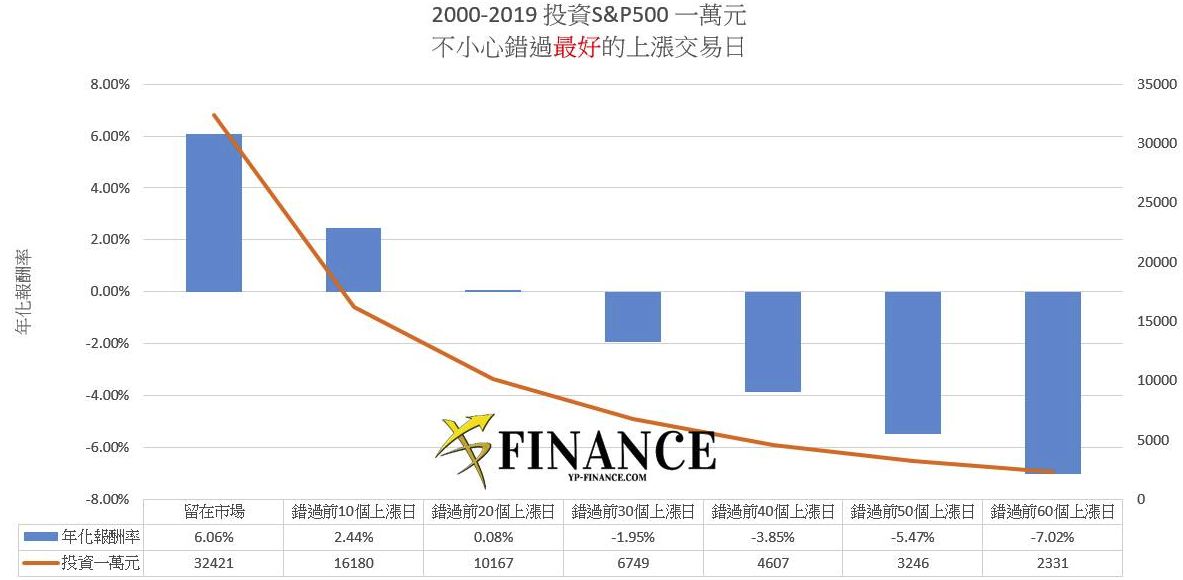

只是儘管你在下跌的市場中,順利逃過的虧損,但是上漲的日子往往在大跌之後伴隨著到來,只要稍微錯過幾個好日子,你的績效就會被市場報酬拋在腦後。

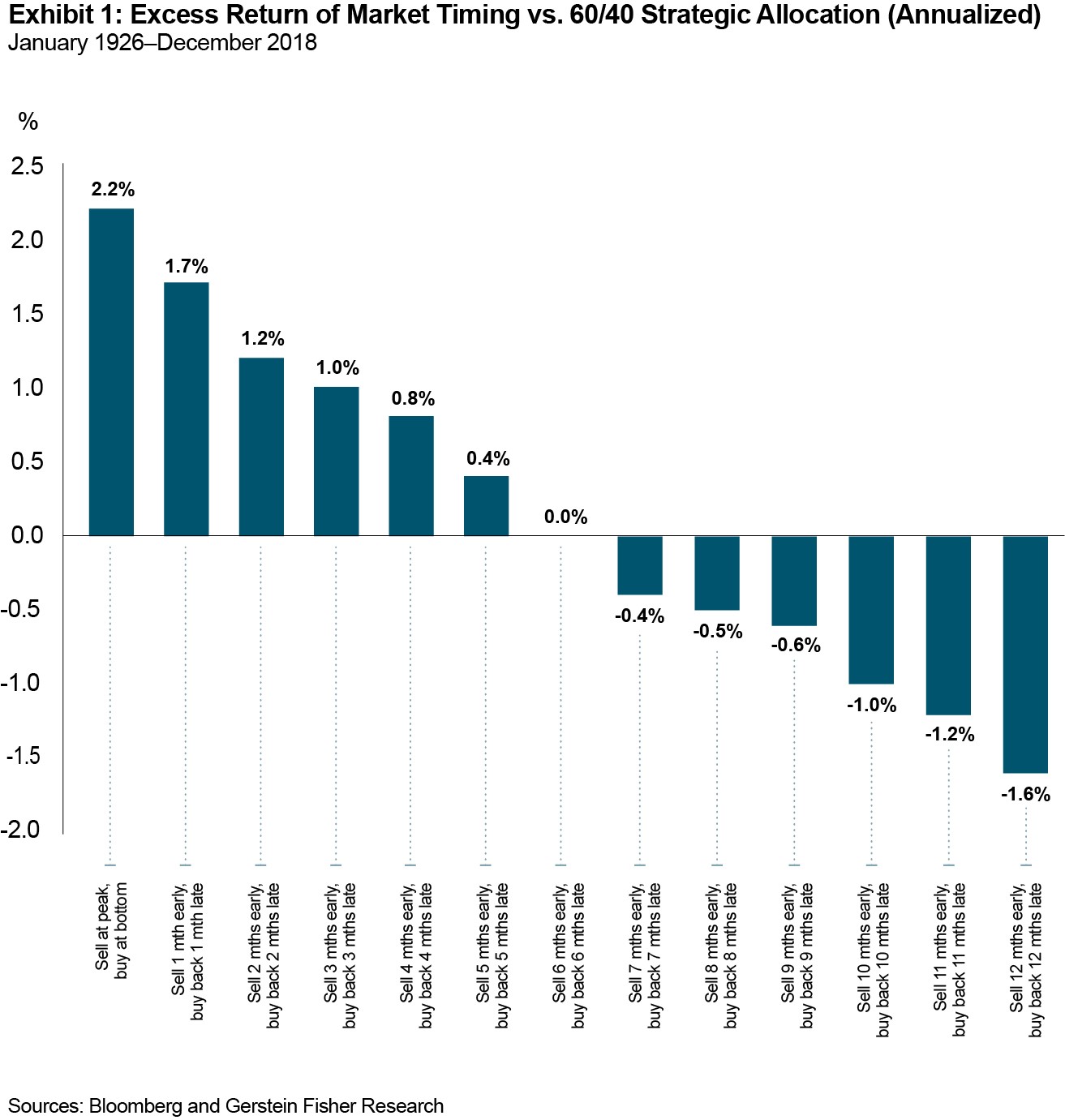

另外在何時買入賣出股票? 最好是從高點賣出從低點買入提到,採用60/40的股債組合與完美擇時交易者的實驗,在1926-2018的過程中,如果你能夠完美預測高底點,則擁有比60/40股債組合2.2%的優勢,完美預測才多個2.2%,這個報酬不是很誘人,況且實驗中還提到,如果轉換的時機超過6個月才執行,則績效的表現遜於單純的買入持有。

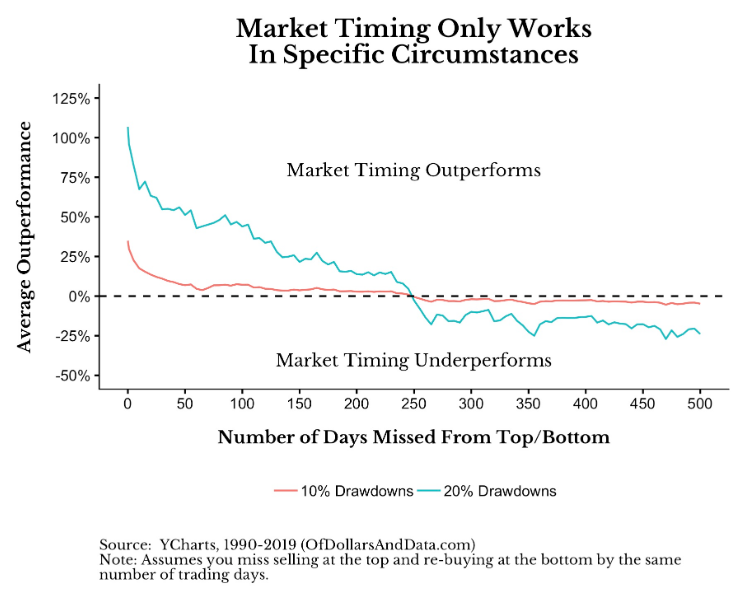

還有在擇時進出的勝利條件提到,要戰勝市場,除了買賣的時間點要越靠正確的時機外,還要能夠有足夠的能力可以辨別市場下跌的幅度,因為太小的下跌幅度對於你的market timing來說帶來的優勢極為渺小,你花了許多時間在研究市場的交易時機,假使真的很神準預測股價走勢,但是相較於買入持有的投資者所獲取的額外優勢,根本就渺小到不值得你這麼做。

最後,不要忘了,在你多次的交易買賣次數下,你除了要扛住正確的買賣節奏,還必須承受買賣的價差,交易越多次,不能肯定報酬會越好,但我肯定你所付出的成本絕對會越多。

現在,你可以讓自己不要落入一個穩輸不贏的遊戲,選擇買入持有長期投資,才是明智之舉。

因為一般的投資者只要透過有紀律的定期分批買進投資策略以及資產配置,在長期的投資計畫中就可以穩步前進。

不然,就努力說服你自己,在未來的買賣時機你的準確率可以高達70%以上,只是,你可能連過去的買賣時機有多少正確性都不清楚。

懷疑嗎? 那就來場夢想賣點之考驗,看看自己到底有沒有這個本事吧!

延伸閱讀:

Reference: http://www.calculatinginvestor.com/2011/02/21/market-timing/