對於許多投資者來說,選股極具有吸引力,成功的選股投資,可能使資產在較短的時間內,扶搖直上。但對於指數化投資者而言,他們完全沒有考慮選股這件事,為什麼呢?

在我的書《一年投資5分鐘》中有提到KANO電影中的一句台詞:「不要想著贏,要想著不能輸。」

這樣的一句話,即是為何指數化投資者沒有選擇透過擇股的方式,企圖獲得超額報酬的理由。

選股也是會輸給市場的

數據展示

任何的一件事情,都有正反兩面。

選股帶來的好處,我認為大家都瞭若指掌,可是選股帶來的壞影響,恐怕就不清楚了。

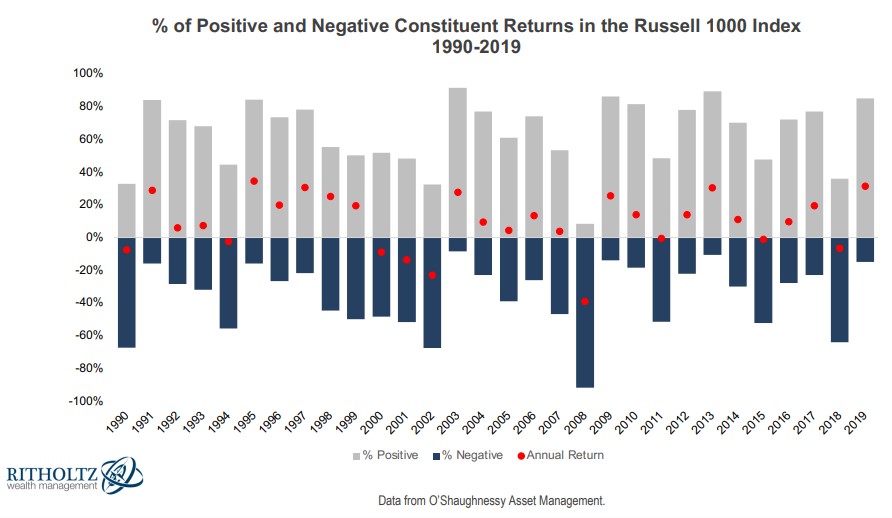

從O’Shaughnessy Asset Management統計Russell 1000 Index中的所有成份股報酬表現,我們能藉此理解在1990-2019這30個年度當中,個股的正負報酬比例。

統計的結果如下圖:

- 灰色代表著正報酬比例

- 深藍色代表著負報酬比例

- 紅色的點代表當年度Ressell 1000 Index的報酬

當你看完此圖表,不知道你有什麼發現?

對我來說,此圖表帶來最震懾的醒悟是

無論指數上漲或是下跌,每個年度都有股票賠錢

在我們的印象中,以為市場上漲,股票就會跟著水漲船高,事實上並不是。

以2017年的羅素1000指數表現來說,該年度指數上漲將近22%,但卻有25%的股票蒙受虧損,如果不幸選到的股票剛好呈現虧損,看看那些75%的獲利股票,再看看市場帶來的優異表現,你不但會懷疑自己的選股能力,也不見得可以承受落後同儕的心理壓力。

至於2018年,指數所帶來的報酬為下跌,更不用說身處虧損比例的股票更是高達60%,透過選股,超過一半的機率你會賠錢,花了比指數化投資者還多的精神與時間在研究股票,卻要面臨高機率的虧損結果,這會是你想接受的挑戰嗎?

你以為能獲得的超額報酬,往往變成超額虧損。

結論

投資能不能透過選股賺到超額報酬呢?是可以的。只是就如同前述的數據展示,無論每年的市場報酬帶來的績效如何,都會存在著年度虧損的股票。

你該如何確保在未來,你不會選到這些賠錢的股票呢?

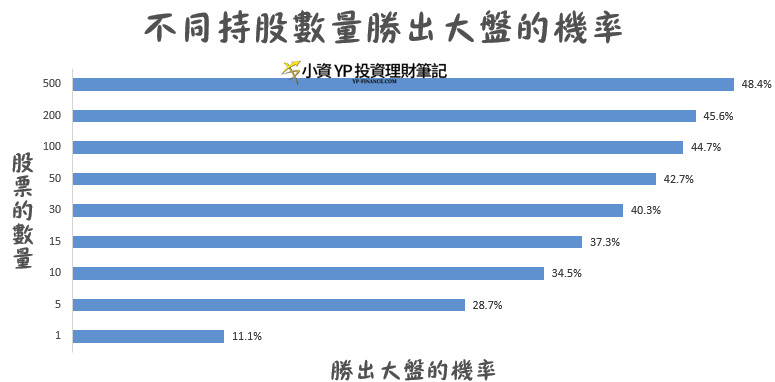

此外,在《投資要幾檔股票才安全?分散投資降低報酬率?》的文章,我們分享了兩個關於選股的觀點,目的是想要嘗試透過數據研究,讓選股的投資者明白,當你決定要發揮自身的主動選股能力,也不要重壓下大注。

因為持有少量的股票,幾乎不可能順利打敗大盤。

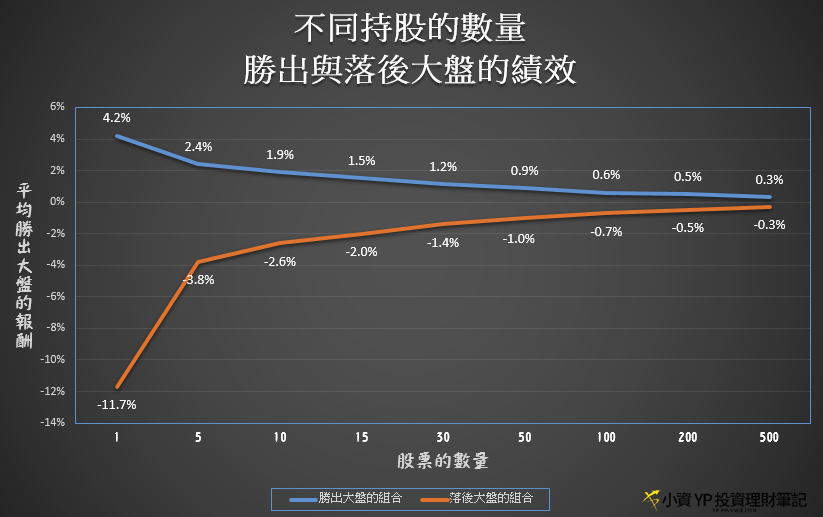

越少數量的投資組合,勝出大盤的平均績效越高,可是,可是,落後大盤的平均績效也更為明顯。然而,當我們加大持股的數量,儘管勝出的的幅度變小,但相對的,虧損於大盤的幅度也隨之收斂。

越集中的投資組合,你得到的投資績效有可能超好之外,也可能超爛,這是追逐超出大盤績效,背後所需要承擔的風險。

換句話說,集中選股帶來了看似擁有優渥的報酬表現可能,但另一方面,也將讓投資者面臨更多虧損的可能。

因此,讓我們回到一開始的正負報酬股票比例圖。

一般人很可能會藉由下列此種方式來看此圖表

- 由水平線 Y = 0的地方,獲得正負報酬股票的比例

- 並且把目標放在正報酬上,避免選擇賠錢的股票

但是如果你知道「不要想著贏,要想著不能輸。」的概念,你不會藉由正報酬的股票做為判斷選股好壞的依據,而是透過評斷你所選擇的股票報酬,究竟能否勝出市場的報酬為評比的所在,這才是真正有意義的方式。

然而,一次兩次的的勝出大盤,就能夠代表自身的選股能力特別優秀嗎?

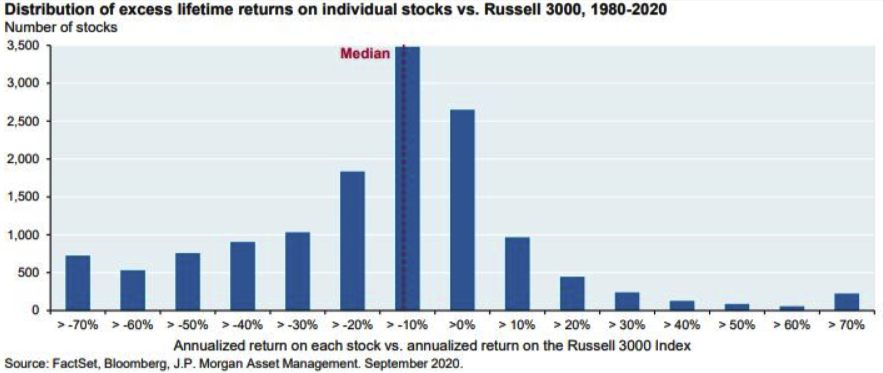

從過去許多擁有曇花一現績效的經理人,他們無法長期保持優異的結果,以及J.P Morgan研究1980-2020共40年期間的羅素3000美國市場股票與其指數的相對應報酬關係。

我必須跟你說,採用指數化投資的投資者,才正是讓自己取得一個不敗之地的境界。

延伸閱讀:

Reference: how-to-lose-money-when-stocks-are-at-all-time-highs