租房vs買房?好不容易存了一筆頭期款後,租房族該選擇買房晉升有殼一族嗎?買房 vs租房的比較,始終都是民眾議論的火熱話題。隨著房價的攀升,讓許多買不起的小資族只能哀聲嘆氣,薪水上漲的程度完全跟不上房價的漲幅,這年頭,如果沒有投資,累積資產的速度確實看不到房價漲幅的車尾燈,因此也造就許多人不急著買房,反而靠著一邊租房一邊投資的方式累積資產,但對於另一方面不願意租房的人來說,他們認為繳高額的租金其實就是幫房東繳房貸,還不如選擇買房是將房貸繳給自己會划算許多,因此令人好奇的是,如果租房族本身就有投資,那是否買房真的會比租房划算呢?

所以在此篇文章,我們將站在投資理財的角度上,用投資報酬率(IRR)的概念去協助讀者評估,在目前租房的狀態下,是否要維持原狀抑或是選擇購房。

Table of Contents

該如何使用投資報酬率來評估是否買房呢?

想要使用投資報酬率的方式計算買房還是租房比較划算,其實並不困難。只要將買房所付出的成本統計起來(頭期款以及房貸),並且讓租房的一方拿去投資,如此一來就能算出兩者最終所有的資產高低,藉此分出勝負。

因此,我們將透過以上描述的概念,計算房價在特定漲跌幅之下,租房者必須要保持多少的年化報酬率才能跟上買房者擁有的資產。

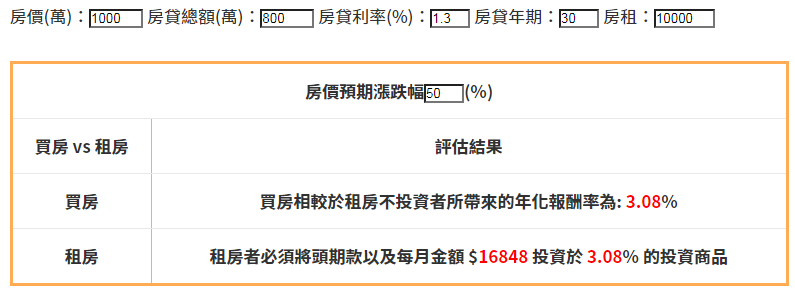

舉個例子來說,小明目前每個月需負擔1萬元的房租,預期購入的房價為1000萬,頭期款準備200萬,採取的房貸為30年期,利率1.3%,而小明預期未來房價在30年後會增值50%,就是相當於1500萬的資產。

請問小明如果將頭期款200萬以及每個月的(房貸-房租)的差額拿去投資,小明需要投資於多少年化報酬率才能到達1500的資產?

Ans: 3.08%

目前的定存年化報酬率為0.8%,3.08%相當於將近四倍的報酬,想要在30年內保持3.08%的年化報酬率,不是很困難,但也不是很簡單,取決於投資者所採用的投資方式。

也就是說,如果小明本身運用資金來投資的績效勝出3.08%,在預估未來房價漲幅50%的情況底下,買房其實並不划算,他可以維持現狀租房,並且持續投資,因為藉由租房加投資所帶來的資產累積效益會比買房的好。

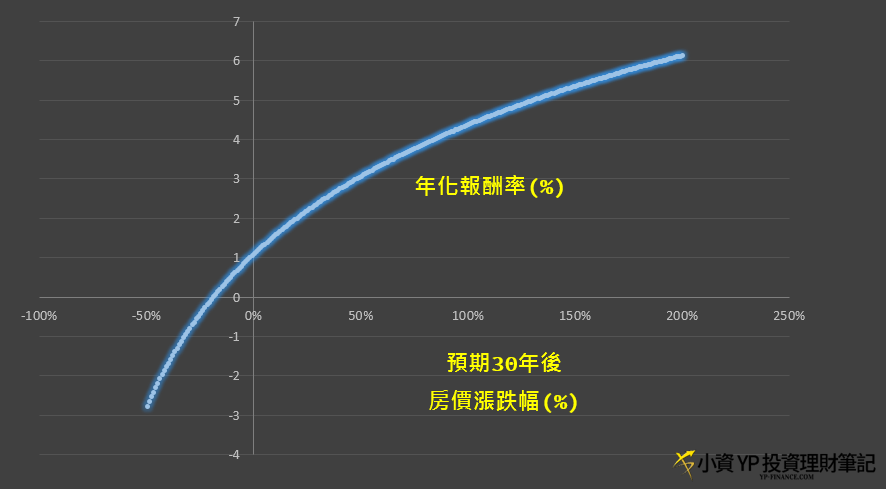

此外,如果將房價的漲跌幅從-50%到200%與年化報酬率的關係製圖,如下

值得注意的是,即便是房價沒有任何漲幅,租房者依然需要有1.12%的年化報酬率才能追上買房帶來的投資效益。

然而或許讀者會好奇,為什麼需要使用年化報酬率來當作比較的標準而不是單純計算報酬率,原因在於每一分金錢的使用時間週期是不同的,在年化報酬率的計算之下會考慮時間的因素,因此透過年化報酬率的計算才能正確比較兩種投資商品效益,讀者可以使用年化報酬率計算機來評估過去的投資績效。

延伸閱讀:如何計算XIRR內部報酬率

不同的房貸還款年限會影響評估買房嗎?

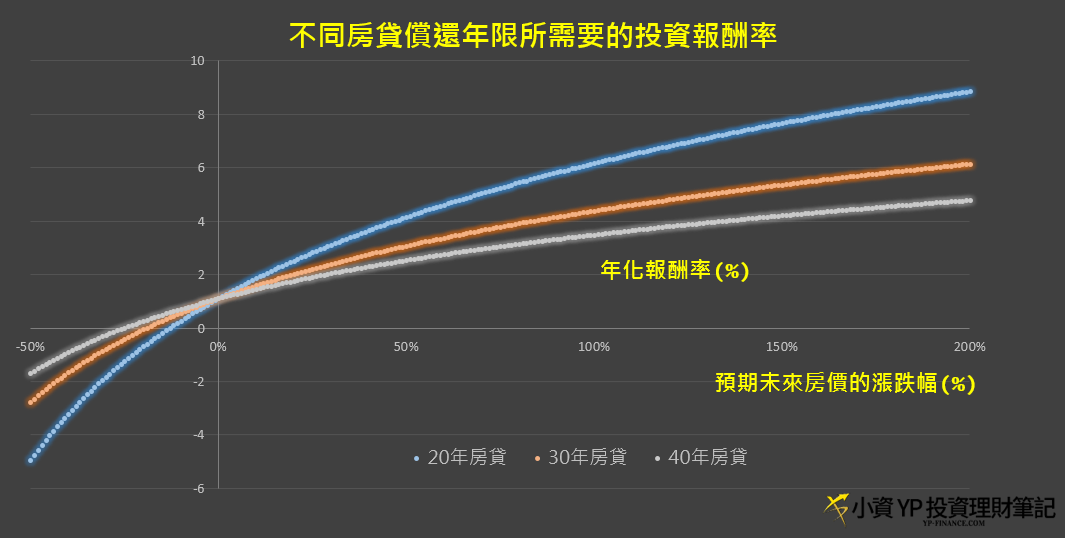

現在房貸的年限比以前彈性許多,最高的償還年限甚至可以高達40年,如果根據不同房貸的償還年限做比較,租房者所需要的年化報酬率又會是如何?

從上述的圖表可以看的出來,如果房貸償還的年限比較長,在相同的預期房價漲幅底下,租房所需要的年化報酬率就會越低。

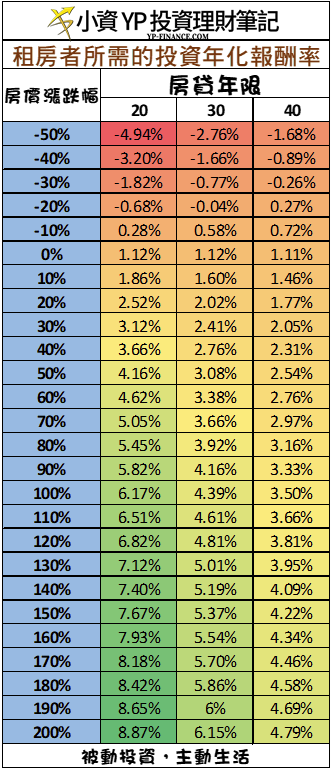

以小明目前每個月需負擔1萬元的房租,預期購入的房價為1000萬,頭期款準備200萬,利率1.3%的情況下,不同的還款年限以及預期的房價漲跌幅將如下表所示。

結論

擁有頭期款的小資族,在《 租房 vs 買房 》究竟該如何做選擇?其實買房相較於租房所帶來的優勢就是省去的房租以及預期的未來房價的漲幅,在上述小明的例子中,我們計算買房後的房價變化所帶來的效益,得出一組年化報酬率的數字,而此涵義不僅可以代表選擇租房後自行投資所需要的年化報酬率之外,也可以把它當作是買房所帶來的年化報酬率,這是一體兩面的呈現。

然而購房的條件以及租房的現況每位讀者都不盡相同,因此YP特別製作買房vs租房計算機,讓讀者可以輸入自身的租房資訊,以及欲購買的房價以及相關貸款資訊,藉由小工具衡量自身的財務狀況,當作買房的一項參考。

儘管在上述的計算過程中我們忽略買房後所需要的稅金、維護資金以及租房的實際成長率,然而,要不要買房的考量因素肯定不會只有單純的投資面相而已,你必須仔細衡量收入與支出、思考人生計劃、評估財務狀況…等等。

但是,買房其實能帶來的另一項你所不知道好處,尤其是對於許多沒有儲蓄習慣的民眾更是重要,原因在於當房貸是一件強制性的支出後,儲蓄對他們來說就自然的學會了。

如果您決定買房,在繳納房貸的時候不妨參考為何提前償還房貸不是個好方法以及少這個動作讓提前償還房貸效益大打折扣。

期盼此篇文章能帶給讀者在買房議題上多一個面向的思考!

延伸閱讀:

5 則評論

yp是否沒有把房租隨時間調升納入考慮呢?

對的,這篇並沒有考量到房租的漲幅。

主要想讓讀者理解,每個月需要投入多少。

如果您要考慮房租的固定漲幅,可以透過算出的年化報酬率再扣掉一個比例即可。

房貸是1.3%的話 是遠低於投資合理預期報酬率

也就是說1.3%的房貸借貸越久,買房者優勢越大,租房者應該要用更高的年化酬率才能追上

以房價固定增幅為30年100%好了

房貸20年的,租房者要年化6.17%才能追上

房貸40年的,低利貸款年限更長,對買房者更有利,表上卻寫租房者只要年化3.5%就能追上

完全不合理. 數字怎樣都對不起來.

附註 : 看了計算機之後發現很大的盲點 算式也許沒錯

但是表格數字跟你想表達的意思有極大誤差

你的表格中期末數字是固定的..也就是漲100%為例 = 2000萬元

然後你用20年房貸(花了20年)去漲到2000萬元

和花了30年和40年”也是漲到2000萬元”去換算應取得的投資報酬率,

租房的多花10年20年的時間去追”期末數字2000萬”,難怪報酬率需求越來越低,都沒人發現嗎…

買房者低利貸款年限越長, 租屋者去投資獲得的投資報酬率需求要越”高”才能追上買房者的期末價值才對!!

你那20~40年租屋者所需的漲幅和表格 可以說是完全錯誤,

或者說你假設”20年30年40年”房價漲幅假設相同(都漲到100%)的這個假設..根本沒有意義阿, 算出這個要幹嘛..

應該要用固定的房價年漲幅來計算,再跟租房者的需求報酬率相比較,才有實際意義

您應該是誤會此計算機的用法。

這是用來比較 買房貸款20年、30年以及40年期間,分別各自對比同時期的租房所需要的效益。

並不是說20年的房貸比較租屋40年,而是前後的年限都一樣

也就是您所回覆的”20年30年40年房價漲幅假設相同(都漲到100%)的這個假設”

每個人看問題的角度不同,有沒有意義得看各自的需求。

感謝您的建議。

感謝回復

租屋VS買屋的抉擇影響最大的因子就是

1.房價年漲幅

2.房地低利貸款的優勢

本文樓主算的沒錯 但對於20年-40年後房價總值相同之假設, 與實際相差甚遠, 做決策的時候一定要注意到.

原始案例中30年只漲50%, 房價複利年增率只有1.137% 個人猜測也會遠低於實際漲幅

所以租屋者所另行投資的報酬率要求 也將遠高於3.8% 才有可能資產累積速度與買房者相同

另行補充 我自行製造計算機的結果

給定條件1000萬貸款800萬利率1.4%期數360期 房價複利年增率2.2% 買房者房租收入年2.5% = 25萬

“增值賣出收入已經考慮房地合一2.0”

“逐步還款投入之本金已經作為分母來計算報酬率,並非只算頭期款為分母”

之計算結果 :

第2年~第5年賣房之利潤率為8.6%~9.5%

5年之後出售9.9%~9.7%或以上

也就是

1.若年增率大於2.2%

2.貸款弄到30年以上或低於1.4%

3.房租報酬率超過2.5%/年

買房的報酬率就會大約10%或以上 當然這是紙上計算的結果 租房必定會產生少許費用與心力

但這結論希望讓看本文的觀眾知道 你租房投資報酬率還只有3%的話

在現實世界中 資產的累積速度有太高的機率被買房屌打.

當然 房產貶值如發生 就是買房被屌打

至於房產貶值跟年投資複利可以穩定9%-10%

兩者發生的機率如何 看官判斷吧

這應該是考慮租房買房的讀者想要知道的