想要追求財務獨立、提早退休(財務自由),多數人會採用的4%法則,在先前的兩篇文章:4%法則的來源以及準備多少錢才能放心退休生活?,我分別針對Bengen與Trinity三位教授的研究內容做了詳盡的介紹,不外乎是想要解答:退休金該準備多少錢,以及退休金該如何使用。

兩者所給予的答案是一致的。

在過去美股市場的歷史,想要支應退休生活30年的費用,採用50%以上的股票配置,配合4%的提領率,擁有90%以上的成功率。

儘管這兩項研究都已經展現非常優質的退休提領內容,不過對於想要提早在65歲以前,成功追求財務獨立的投資人來說,可能還不太足夠。主要的原因在於先前的分析,僅考量到30年提領時間,對於財務獨立(FIRE)一族需要更長的提領年限(30年以上),我們並沒有從中獲得答案。

因此,在此篇文章中,我將效仿The Trinity Study的內容,除了模擬更長的提領年限之外,也把原本回測的時間(1926-1995)延伸至1928-2020,長達90年的時間,在更靠近我們的市場軌跡之下,希望可以透過更多的資料,來解答我們心中對於財務獨立的疑惑。

Table of Contents

The Trinity Study 退休提領回測

在以下的退休提領實驗中,我所採用的內容:

- 股票配置:S&P500指數 (代表美國市場的大型股)

- 債券配置:10年期的美國公債

- 通膨率:FRED公布的CPI

此實驗的目的是想算出成功率,其定義為:當退休提領年限結束時,還有剩餘資產的機率,換句話說,我想藉由此數值來衡量採用特定配置搭配提領比率,夠不夠安全。

比方在1930年採用75%股票與25%債券、起始資金是1000萬的退休人員,如果採用4%的提領率,每年都領出40萬出來,並隨著通膨調整,則在持續N年後,資產是否會見底?

我們會根據1928-2020的資料,依序做一個持續N年的模擬週期,檢驗經過以上的提領方式後,是否還有剩下資金,當全部計算完成之後,便可以統計出成功率的數值。

當成功率的數值越高,表示此種配置提領方式,在過去的時空背景,退休人員越不用擔心把錢花光的困境。

接下來,一同來看實際的數據。

不同的股債比例,提領率要設定多少成功率才會高?

原始的退休提領計畫,由於預期是60-65歲左右卸下勞力工作,大約會有30年的餘命,所以在之前的回測主要是專注於此特定年限。

目前我們已將資料延伸至2020年,可以再次回顧之前的結論,是否會因為時間軸不一樣而發生問題。

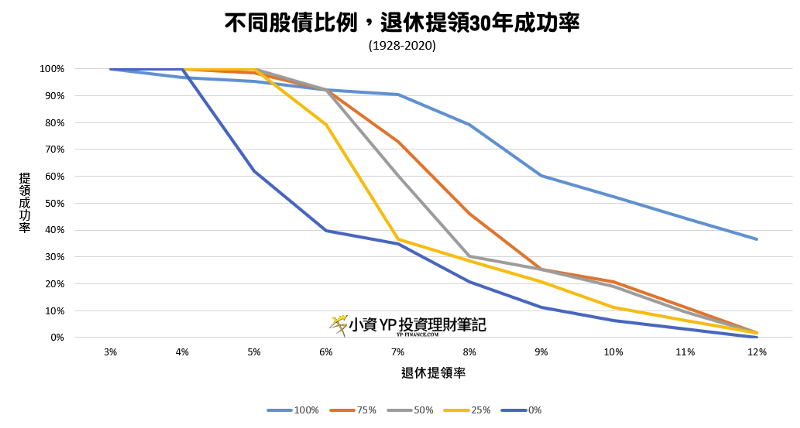

退休提領30年

- 當股票配置50%以上,採用6%以內的提領率,成功率都有90%以上

- 但是之前的提領率結論是4%,並沒有支持4%-6%的結果

- 關鍵在於,此數據回測是沒有考慮通膨

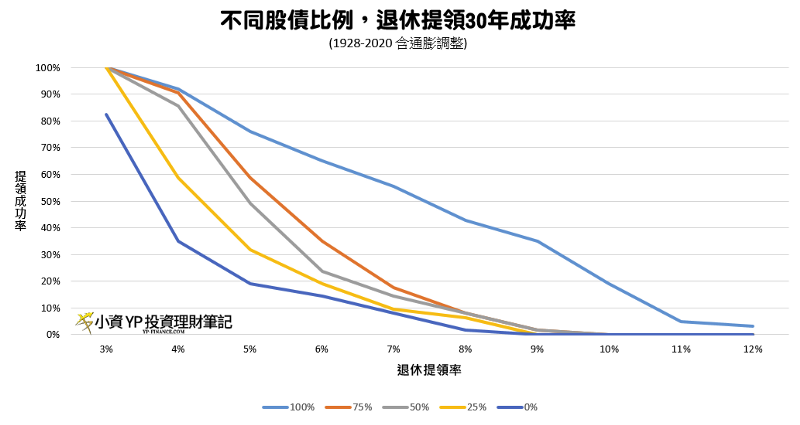

退休提領30年 通膨調整

把退休提領的金額,經過通膨調整之後的成功率,呈現的結果跟之前的結論就很相似,如果追求的是90%以上的成功率,必須將退休提領率控制在4%之內,並且搭配50%以上的股票配置。

此數據表明,即使增加將近20年的近期數據,但假如退休人員的預期提領為30年,此實驗的結論與先前的建議是相同的,4%提領率是沒問題的。

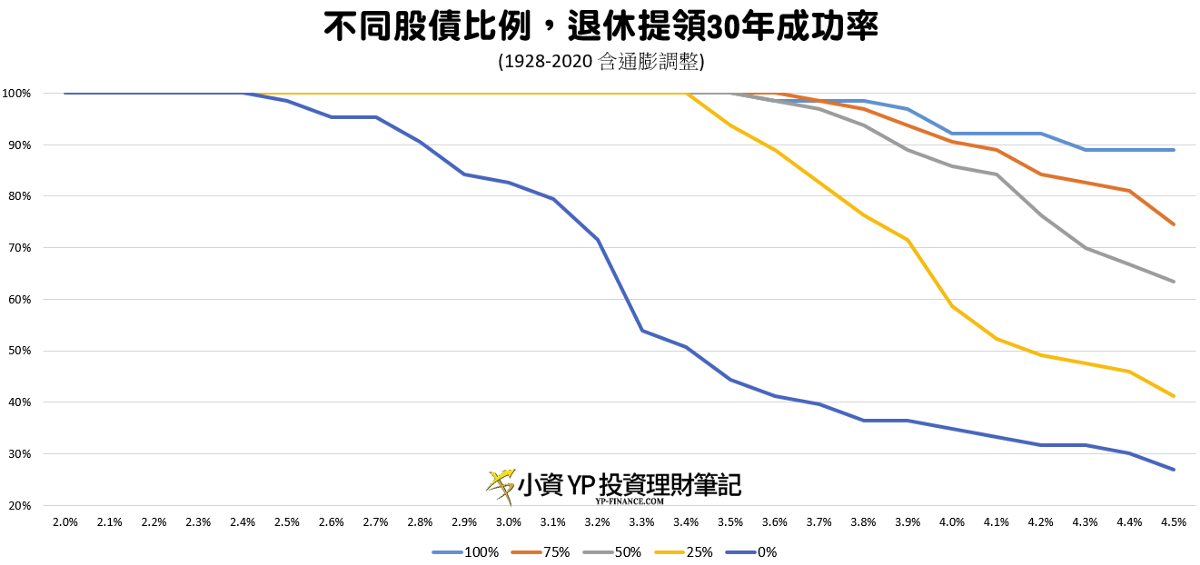

更詳細的提領率

如果要讓退休的成功率比較高,提領率的掌控很重要,由上述30年的成功率分布圖來看,如果以至少50%的股票配置,則搭配4.5%以內的提領率會有較高的成功機會。

因此,我將試著把提領率從2%~4.5%,每0.1%作為間隔,重新統計個別的成功率。

- 100%債券,超過3.2%的提領率,成功率極度下滑

- 只搭配25%股票,超過3.6%提領率也開始下降

不過靠著4%提領法則,只要配置50%以上的股票,成功率極高

- 100%股票: 92%

- 75%股票: 90%

- 50%股票: 86%

想要在過去保證成功提領退休生活30年,會隨著你的股票配置比例大小,有不同的提領率需求。

比如100%股票配置,最高可以採用3.6%左右的提領率,保證30年的提領;但是100%債券的配置,需要將提領率降低成2.4%,才能保證順利提領。

財務獨立的情境

在先前的部分,我們雖然將數據的時間延展至更長的90年,但關於我們渴望回答的問題:財務獨立更久的年限,需要多少提領率才是安全的?

現在終於開始揭曉。

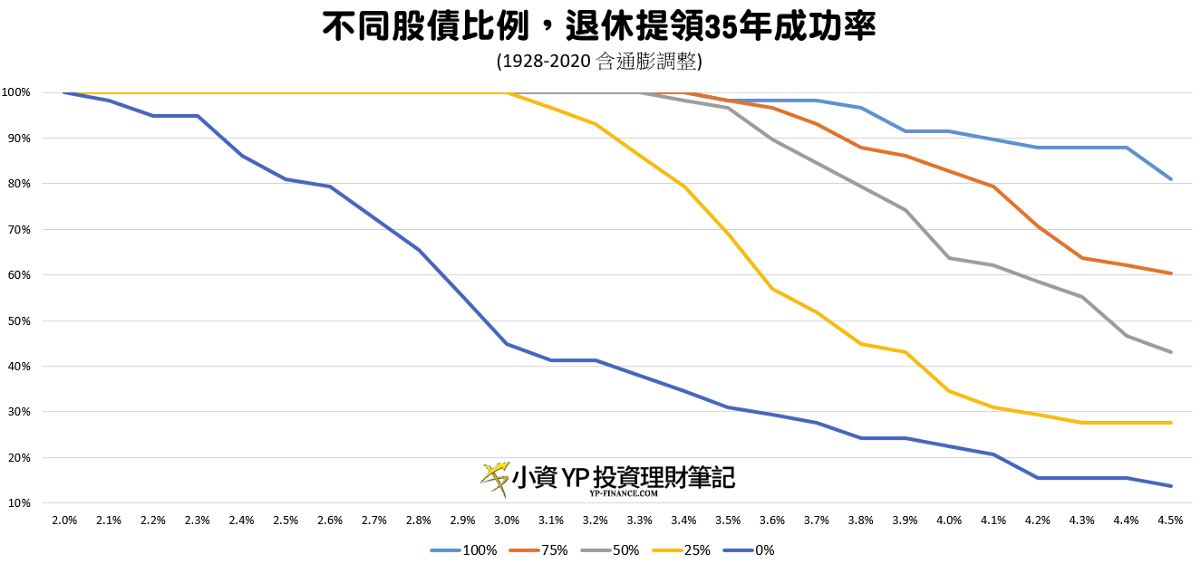

退休提領35年成功率

- 4%提領的成功率,開始沒有那麼90%高了

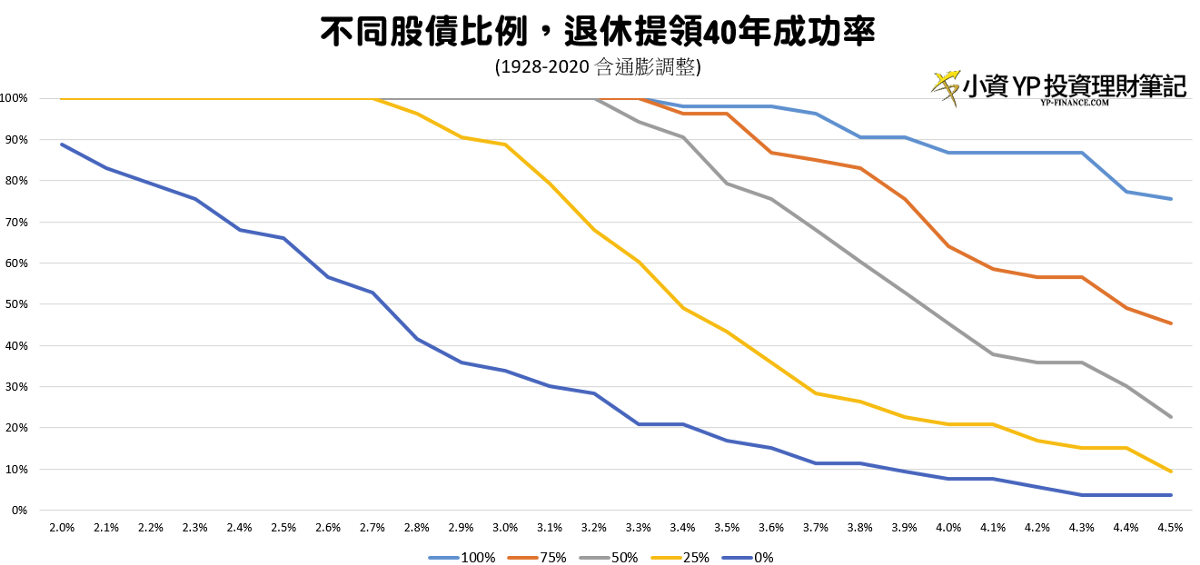

退休提領40年成功率

- 幾乎所有配置在4%提領率,不到9成的成功率

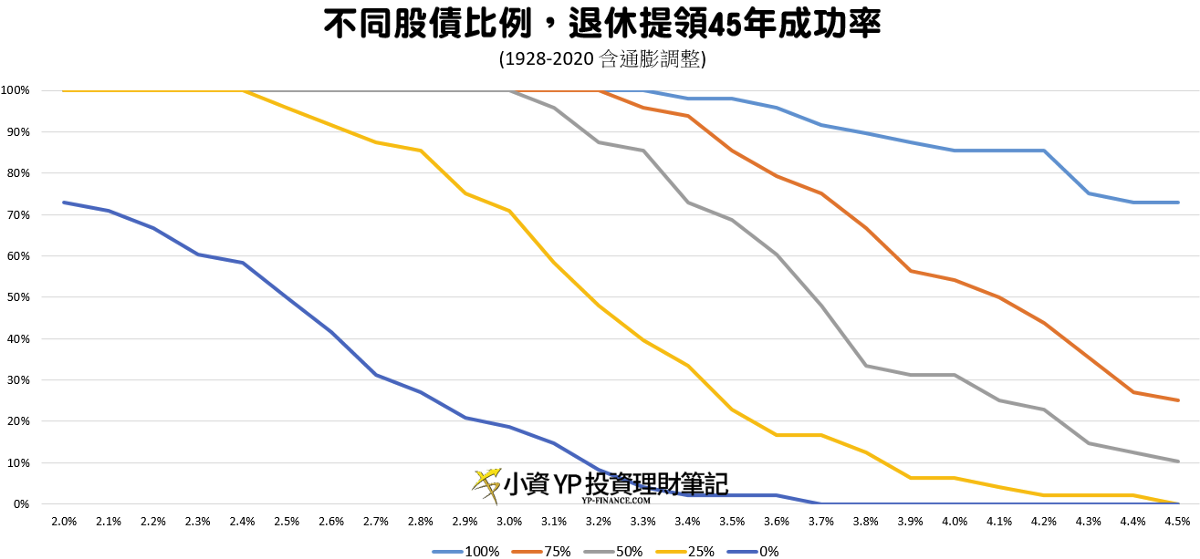

退休提領45年成功率

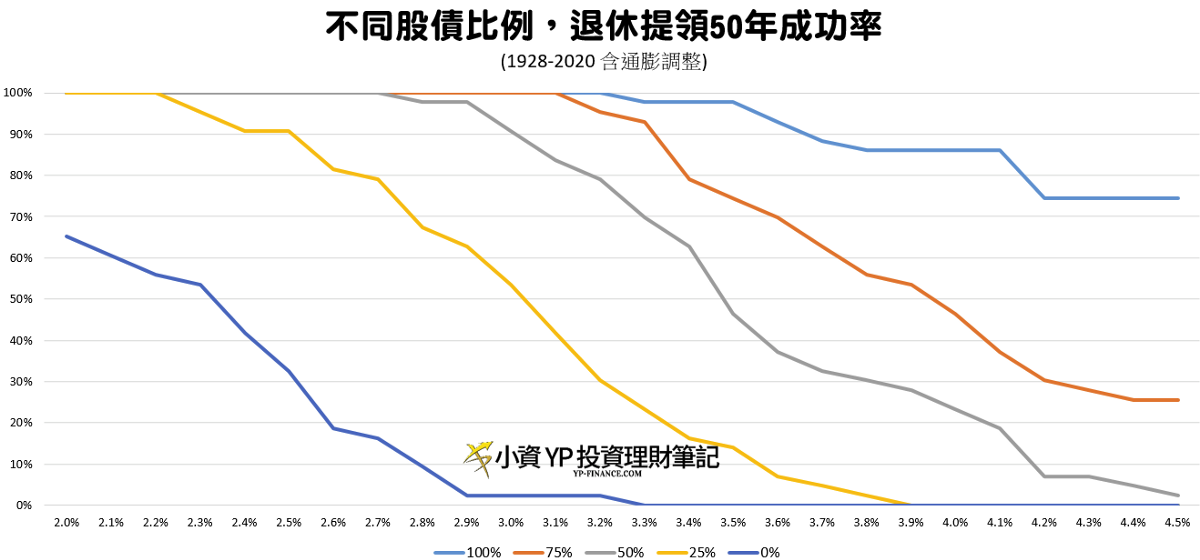

退休提領50年成功率

- 50%股票配置要有90%以上的成功率,提領率需要低到3.1%

目前,我們從30-50年的退休提領年限,檢驗不同股債配置他們所屬的提領成功率,得到一項資訊

- 相同的配置,當提領時間越長,成功率越是下滑

假設預期活到90歲,50歲的中年會透過檢視40年的成功率,理解他需要將股票的配置比例拉高到75%,才會有90%以上的提領成功率;但如果更早40歲就達到財務獨立,必須看50年的成功率,4%法則已不適用,連100%的股票也僅僅只有86%,取而代之的是,持續降低提領率至3.7%左右,才有高機率安然度過退休生活。

在長時間的退休提領,如要提高提領成功率,需要加大股票配置,以及降低提領率,降低失敗的機會。

也就是說,4%法則並無法適用於提早財務獨立的需求,失敗的可能性將會隨著提領的時間越長而越高。

只追求成功率就沒問題了嗎?

如果依照成功率,當我們預期退休提領年限達到50年,採用3.5%的提領率,100%的股票配置會擁有98%的成功率,而採用75%股票配置則會下降到74%的成功率。

藉此選擇全股票比例作為退休的配置,是有其道理的,因為我們追求的是更高的成功率。

但是如果我們從另一個方向,仔細分析失敗的情況,就會有不一樣的想法。

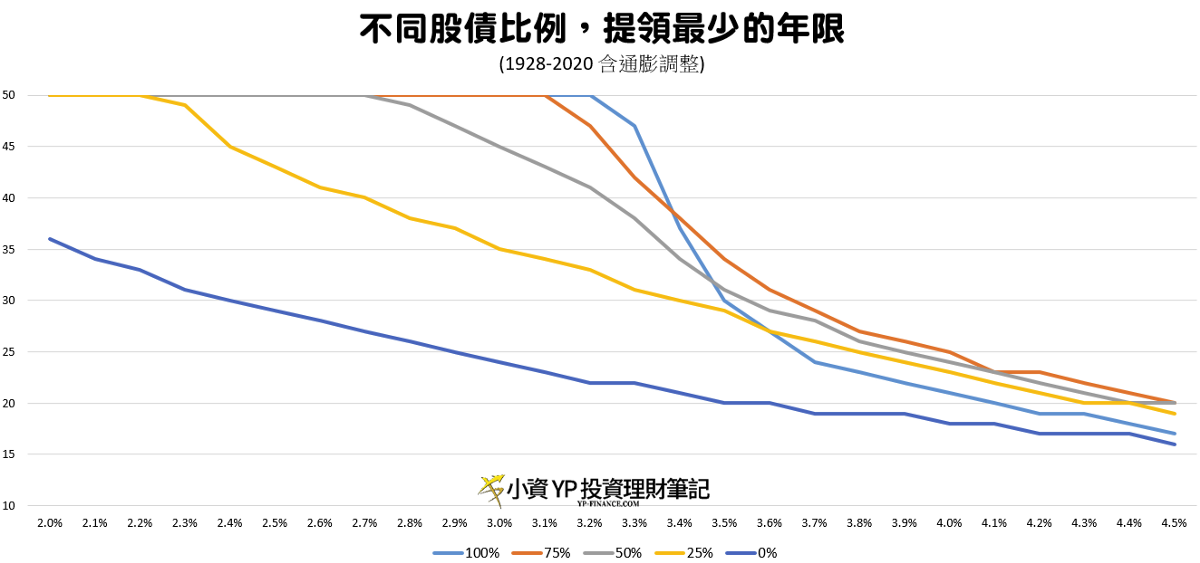

以下將針對各自的股債配置,在不同的提領率下,最差可以提領的年限分析。

仔細看一下關於淺藍色的100%股票配置,如果是採取小於3.4%提領率,所能持續提領的最少年數是所有配置最高的;可是,當我們將提領率提高至3.5%以上,採用全股票配置最差的年數黯然失色。

這種結果帶來什麼發想?

想像小明打算藉由資產配置提領50年的生活,在以下兩種的方案中,卻遭遇了選擇困難

- A比例的股票配置有90%成功率,失敗中最糟的提領年限是10年

- B比例的股票配置只有80%的成功率,失敗中最糟的提領年限是20年

我們究竟該追求較高的成功率? 還是也要同時專注於最差的提領狀況,從中取得一個平衡呢?

這是在決定股債配置比例中值得我們去思考的一項問題。

越高比例的股票,可以預期帶來較高的成功率;但是另一方面,較高的成功率來自於風險波動,將導致資產好的時候很好,壞的時候很糟糕,也因此造就最壞的情況下,所能提領的年限大幅降低。

因此,全股票配置有它的優點外,也有其缺點,正是缺少了債券緩衝最差的情況,你可從3.5%提領率之後的最差提領年限得到這項資訊。

換言之,適時增加一定比例的債券,可以增加最差的提領年限,使得運氣很糟的時候,不會如此地悲慘。

但另一方面,最厲害的招式為降低提領率,只是降低提領率背後所帶來的涵義,正是你要累積更多的資產才能達成財務讀立,這是一種取捨。

終值的分布

除了理解不同提領率在不同投資組合下的成功率以及最差的年限之外,我們可以進一步分析,經過提領特定年限後,能夠剩餘多少資產讓親人繼承。

由於我預期採取75%/25%的股債平衡來當作退休提領配置,因此我將針對此股債比例做終值的分析。

以下便針對累積1000萬邁向財務獨立可能持有的年限來作探討:

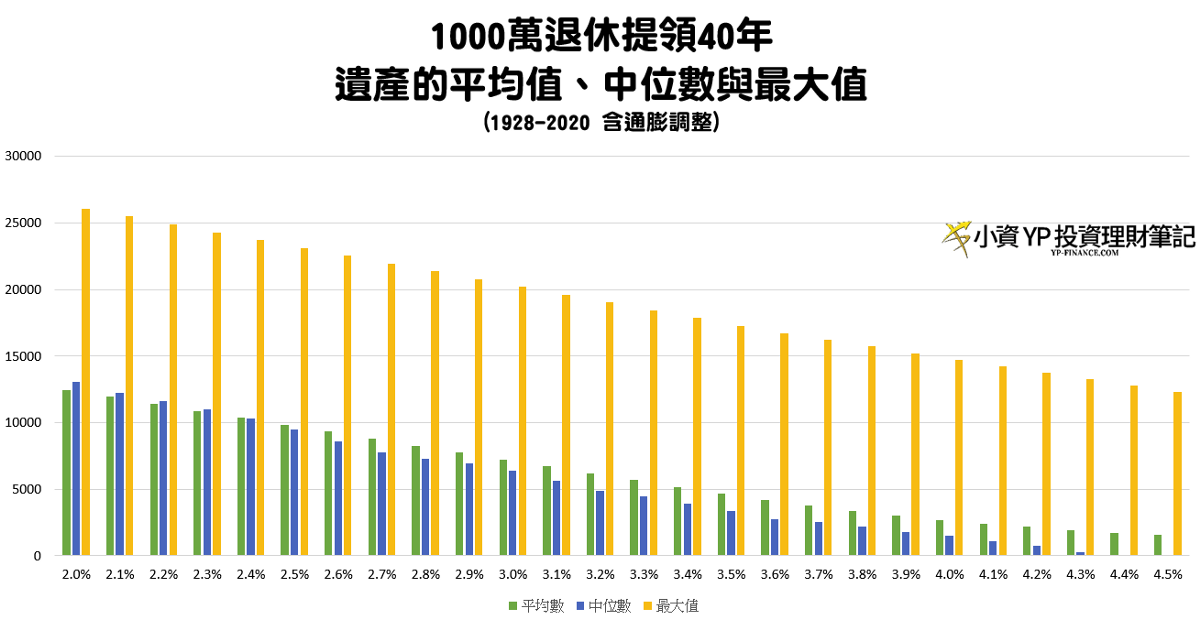

40年提領時間

從之前的分析討論,假如要在75%股票配置有90%以上的成功率,可以檢視3.5%~3.6%的提領數據。

- 3.5%提領率的中位數終值為3340萬

- 最大值甚至可以到一億七千萬

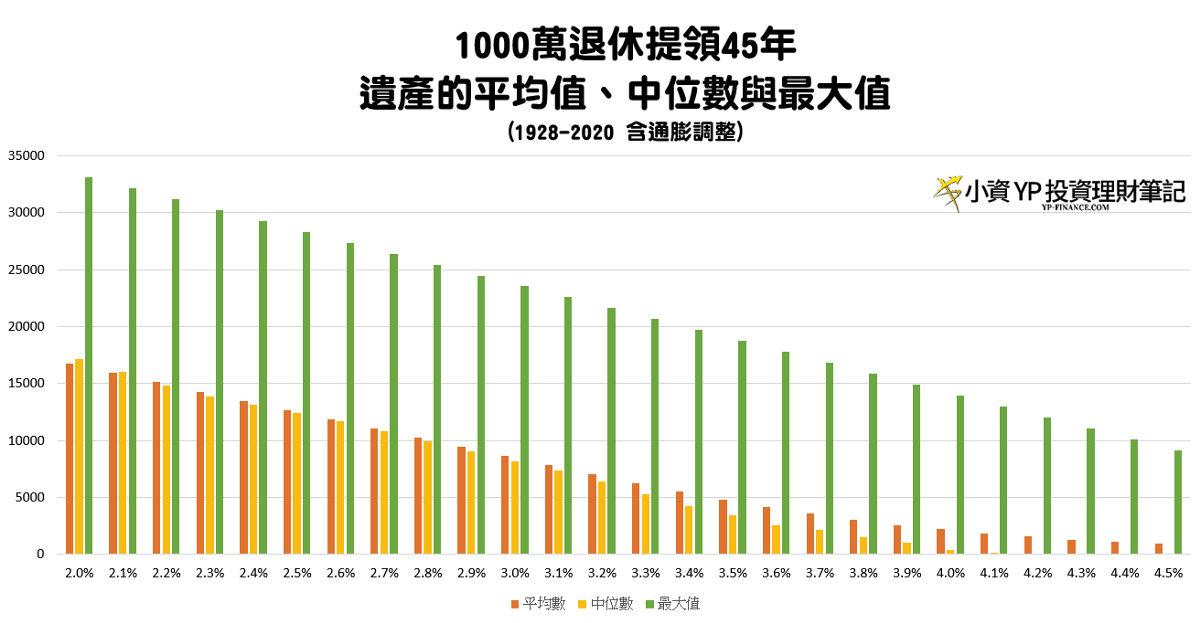

45年提領時間

- 數據跟40年差不多

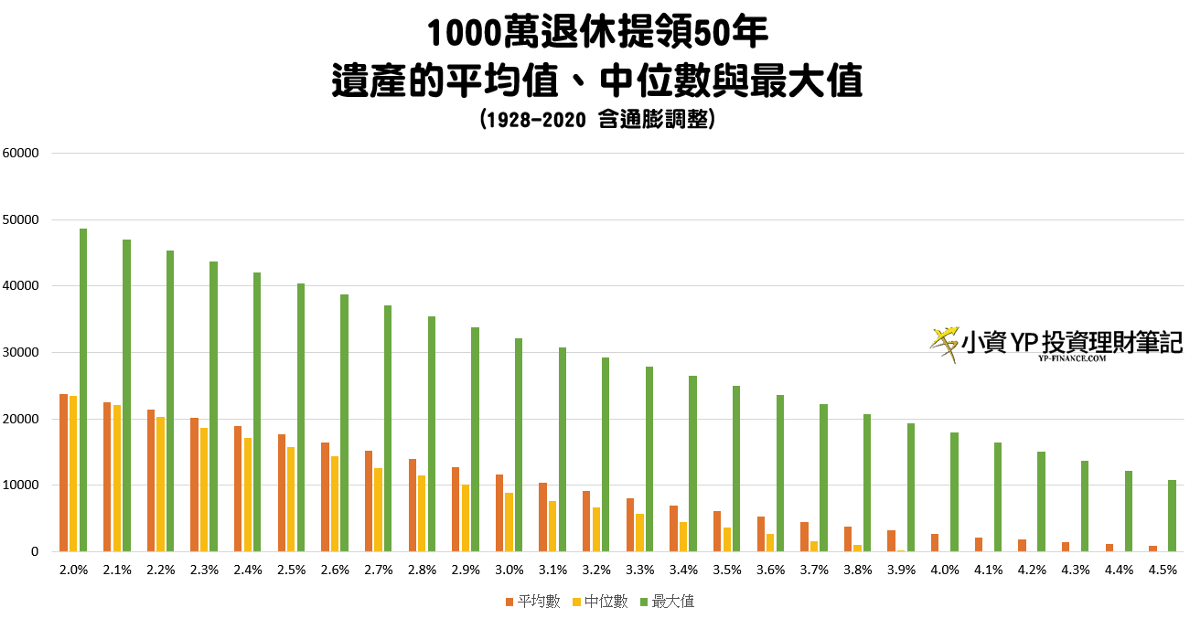

50年提領時間

- 3.5%提領率的中位數終值為3640萬

- 留下最多遺產為兩億五千萬

從過往的數據展示,不管你打算提領40年還是更長的50年,當我們從中位數的數據來檢視退休的歷程,當其提領結束後所遺留的資產,有很大的可能會比當初辛苦累積的1000萬還要多很多。

很難想像,沒有在工作的人,一邊花錢,還可以留下更多的資產給親人們,這就是投資市場帶來的強大力量。

同時,這也帶來另一個觀點,家財萬貫的環境,靠著正確的方式理財投資,是很可能富過3代的;不但如此,如果你的本金夠多,便也可以靠著更低的提領率來邁向更高的成功率以及留下遺產。

The Trinity Study是否適用於財務獨立?

儘管此篇對於財務獨立探討的內容,依然是以美國市場為投資主體,但我們將其拓展為更久的區間,並且針對原本The Trinity Study較沒有著墨的地方,仔細的探討。

旨在希望能夠提供兩個問題的答案:達成提早財務獨立需要多少錢?以及後續該設定多少提領率較安全?

先前學者的研究結論為採用50%/50%,配合4%的提領率,可以讓退休人員安心度過生活。可是,一旦我們將退休年限延長,這樣的處理方式便顯得不太牢靠。

如果想要提早財務獨立,持續提領超過40年以上的時間,比較可行的作法是將其提領率降低至3.5%以下。

- 每個月3萬元的現金流,需要1028萬左右的資產

- 退休提領搭配75%股票+25%債券

問題是,到底設定多少的提領率才是真正安全的呢?

我認為最安全的作法是,達成以上設定的目標財務獨立後,去做自已喜歡的事情,一邊賺取收入,一邊滿足自己的成就感,就也正是我目前所規劃的方法了!

請記得,金錢只是達成你目標的一種工具,想過什麼生活才是最核心的問題所在。

如果目前你正在累積資產的階段,可以參考每個年齡該準備多少退休金以及使用財富自由計算機計算未來退休的目標金額,同時也別忘記,加速抵達退休的財務方法,除了提升儲蓄率就可以減少投資的歷程之外,減少投資的成本支出也會有顯著的影響。

延伸閱讀:

Reference: Retirement Savings: Choosing a Withdrawal Rate That Is Sustainable

5 則評論

請問,如果沒有要留遺產,該如何計算?假設為1000萬,計算通膨2%,可以用幾年?是幾趴的提領率呢?

因為4%法則都是留下一大筆遺產

忠實讀者

如果依照過去的歷史以及通膨來看,在4%提領率之最差的年份

100%股票配置: 21年

75%股票配置: 25年

我會採用75%股票+25%債券的配置

如果你要採用過去沒有失敗過的配置(可維持50年)

100%股票 + 3.2% 提領率

75%股票 + 3.1% 提領率

50%股票 + 2.7% 提領率

以上資訊提供你參考。

您的分析有考慮ETF的成本嗎?如果沒有(假設ETF的成本0.5%),那提領率要再減0.5%嗎?

這邊是採用指數的績效運算,如果考慮ETF成本,績效會降低,但提領率不會直接扣0.5%。

感謝您