在一篇 Hendrik Bessembinderz發表的學術論文中,闡述了關於選股所帶來極大偏差的問題。

裡面有一段是這麼說的

從1926年以來,有將近4/7的CRSP數據庫中的股票使用buy and hold的方法持有,其最終的價值是低於一個月期的美國國債。另一方面,如果是持有最好的前4%公司,則獲得相當於1926來美國市場的收益。

如果只有4%的公司可以贏得巨大的勝利,那為什麼大眾如你我還要花時間選擇股票呢?

對阿? 為什麼? 或許就是因為這4%能帶來巨大的報酬吧!

不過,如果我們再仔細看一下剛剛的引言,從1926年來,這是個關鍵。80年的時間,大部分的公司幾乎都會消失。

在美國的上市公司中,每十年將近有一半的公司會消失,極少數的公司可以撐到五十年,至於一百年倒是沒有。(道指就是最簡單的例子)

因此,這句話所面臨的問題會是,你和我的投資時間都不會是80年那麼久。

所以這樣的評斷方式可能不太適用於一般大眾,我們或許應該檢查一下在更短時間內選股的失衡情況

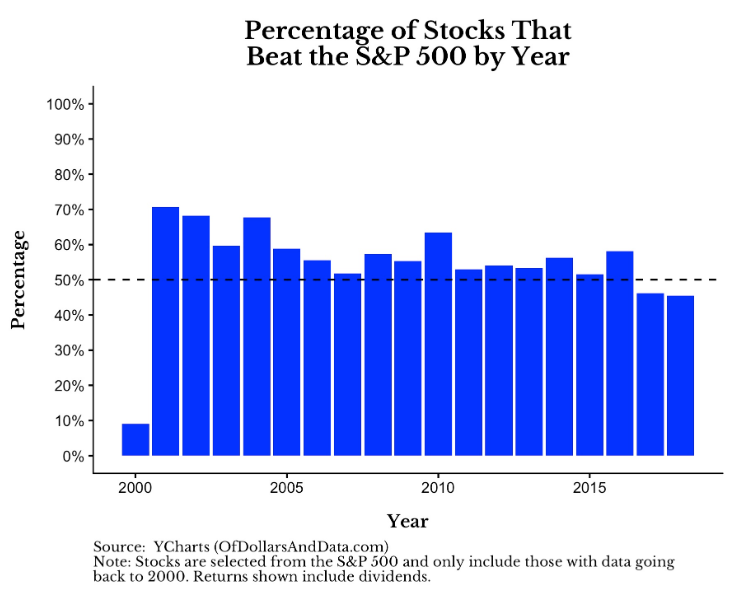

Nick收集了從2000年以來,目前位於S&P500指數的股票作為樣本,並將他們的表現和指數做一個比較,用來理解有多少百分比的股票可以領先市場。(但是值得注意的是,這樣的比較是明顯高估的,因為現在會留下的股票可以說是經過篩選勝利出來的股票)不過,即使這些股票是屬於未來的贏家,但是其數據的呈現也是不容小覷的。

- 在2000年,只有一小部分的股票贏過大盤

- 其餘年份,跑贏指數的公司有45%以上

- 換句話說有45%的機率選到打贏大盤的公司

- 這樣的數據或許可以替那些試圖在短時間內打贏大盤的人提供動力

可是,試圖打敗市場的人卻得面對另一個問題,市場始終在變化。

標普500指數每年都在變化,儘管大多數的股票不變。

但如果你投資於S&P500,其實你就是投資一個經理人,該經理人會隨著時間推移增加刪減股票。

這就是為什麼一開始 Bessembinder的論文對一般投資者沒有太大的實用價值,儘管事實上內容很驚人。

主要的理由是因為大部分的人並不會買一堆股票並且持有終身。

指數多年來始終都在變化,就如同市場在變化,而這個變化連投資界鼎鼎大名的投資人:查理、芒格也逃避不了

Warren and I hated railroad stocks for ages. But the world changed, and pretty soon we got down to only four big railroads. And technology changed. The whole world changed. Then we bought railroad stocks and then we bought the whole railroad. We changed our minds because the facts changed. Don’t you change your minds when the facts change?

選股真的不是件簡單的事情,但是也許你不這麼認為。

或許,即使你認為可以在短期內擊敗大盤,但不建議你這麼做的原因其實並不是關於報酬,而是在於風險。

當你在投資組合中加入更多的股票,風險將會產生變化。

- 擁有越多的股票,報酬的波動越低

- 反之,持有越少的股票,報酬的波動越高

這或許也是另一種讓你對於股票中失衡的狀態無關痛癢的原因。

因為,即使你是個選股者,你也可能會試著透過增加股票來進行分散式的投資。

不只如此,就算從報酬方面來看,分散投資的預期報酬,將比集中投資來的高出許多。

延伸閱讀:

Reference: https://papers.ssrn.com/sol3/papers.cfm?abstract_id=2900447

Reference: https://ofdollarsanddata.com/skewed-expectations/