CAGR、IRR以及XIRR都能用來計算年化報酬率,但三者的計算與使用情境有很大的不同。想像如果有兩位投資人,在相同的投資時間內投入相同的金額,但是最終的獲利卻不相同,你知道是什麼情況嗎?或許你會猜到,這不正是單筆投資跟分批投入的情境,確實如此,但如果現在又有另外一位投資人,在同樣時間可是變成任意選幾天投入,而最終的獲利又不一樣。現在有個問題來了,我們能夠直接比較最後資產大小來分辨誰比較會投資嗎?沒有辦法的,因為投資的效益需要考量時間的因素,好比一年賺100萬跟1天賺100萬,後者比較會賺錢。因此,當我們想要知道這三位中哪位的年化報酬率比較高,我們就需要了解CAGR、IRR以及XIRR,這三者的概念以及計算方式了!

Table of Contents

CAGR (Compound Annual Growth Rate)

CAGR (Compound Annual Growth Rate)指的是「年均複合成長率」,主要用來計算一段時間內的平均年化報酬率,屬於複利的計算,但不考慮投資過程中的價格波動和時間價值。

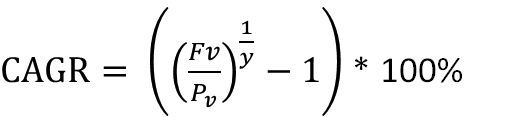

CAGR的計算公式

- Fv指的是一段時間結束時的投資價值,簡稱最終價值

- Pv指的是投資開始時的價值,簡稱初始價值

- y指的是投資的時間長度,以年為單位計算

- CAGR的計算公式為:((最終價值/初始價值)^(1/年數) – 1) x 100%

讓我們用個簡單的例子說明:

小明在2018/01/01用1000元的價格買進ETF,並在2023/01/01以2000元的價格賣出。

小明這次投資的CAGR為:((2000/1000) ^ (1/5) – 1) x 100% = 14.87%。

CAGR的數值呈現小明在這段5年的時間內,每年平均的投資報酬率為14.87%。

然而,如果我們將投資的時間從5年縮短成3年,但用相同2000元的價格賣出。

則CAGR會變成 = ((2000/1000) ^ (1/3) – 1) x 100% = 25.99%。

也就是說,當一項投資能在越短的時間內獲得相同的報酬,CAGR算出來的數值將會越高,投資效益越好,與我們的認知是相同的。

此外,CAGR還可以運用在比較不同投資選擇的單利報酬表現。

舉例來說,假設目前有兩個投資選項:一個是定存年利率為2%,另一個則是過去10年平均年回報率為8%的ETF(其實2%跟8%分別都代表著CAGR)。儘管我們可從年化報酬率的高低,就已經知道在過去的時間,投資ETF的報酬會比較多,但如果想知道兩者實際的單利報酬是多少,則可以將CAGR用複利公式換算如下:

- 定存單利報酬 = ((1 + 2%) ^ 10) – 1 = 21.9%

- ETF單利報酬 = ((1 + 8%) ^ 10) – 1 = 115.8%

- 複利公式: ((1+CAGR)^ (年數) -1)* 100%

透過CAGR運用在複利的計算,過去10年單筆投資ETF會獲利115.8%,明顯高於定存的21.9%。

CAGR 小結

CAGR是複利的數值,也是年化報酬率,主要的用途是衡量過去的年平均績效表現。

但需要注意的是,CAGR只適用於單筆金流的情境,因為其公式只考慮資金的初值與終值,然而對於中間過程的多筆金流的情況,CAGR是無法適用的。此外,CAGR算出來的數值,預設每年是以相同幅度的成長,所以對於中間波動劇烈的情況,是無法透過CAGR得知,所以有時會讓投資人誤以為過程是風平浪靜,但實際上是波濤洶湧的價格波動,不得不注意。

簡而言之,如果單純只是想要計算CAGR,只要擁有單筆資金的金流,以及時間長度,便能輕鬆算出!

IRR (Internal Rate of Return)

IRR稱為內部報酬率(Internal Rate of Return),普遍來說,我們更常將此數據稱作為年化報酬率。IRR會將投資過程中的現金流與投資成本進行比較來計算,其計算方法涉及時間價值的概念,它考慮了現金流在時間軸上的分佈和貨幣的時間價值。

透過IRR的計算,投資者可以了解投資項目的報酬是否符合他們的預期和風險承受能力。例如,如果IRR高於預期的報酬率,那麼這個項目可能是一個好的投資選擇。然而,如果IRR低於預期的報酬率,那麼投資者可能需要重新考慮他們的投資決策。

關於實際IRR的計算方式,以下我們將舉例說明。

如何計算IRR

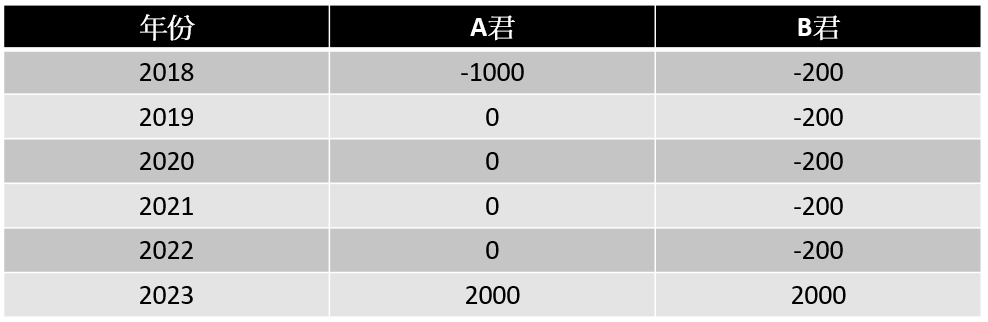

讓我們從相同的例子來說明,”A君在2018/01/01以1000元的價格買進ETF,並在2023/01/01以2000元的價格賣出”,現在,有另一個投資人B君,從相同的時間點,但不一次投入,改成每年投入200元買入股票,最終也同樣獲得2000元。如果我們要比較這兩個人的投資效益,該怎麼做?

從前一段的文章,我們知道A君透過計算CAGR得到的年化報酬率為14.87%,但是,中間擁有多筆金流的B君,是沒有辦法採用CAGR計算出來的平均年複合成長率,這時候就需要依靠IRR,考量金流的大小與時間點,所推算出來的年化報酬率。

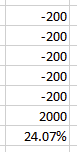

但由於實際的算法過於複雜,但不用擔心,我們可以透過Excel的IRR公式,快速計算出IRR的數值。

下方的表格,顯示Excel的欄位該填入何值以計算出IRR。

| EXCEL欄位 | 內容 |

|---|---|

| A1 | -200 |

| A2 | -200 |

| A3 | -200 |

| A4 | -200 |

| A5 | -200 |

| A6 | 2000 |

| A7 | =IRR(A1:A6) |

當在EXCEL的A7欄位,輸入IRR這個函式(記得要填入等號=),並且帶入A1:A6的值,會得到24.07%的數據。

現在,我們可以很清楚地得知,一開始直接投入1000元,跟分批每年丟200總成本1000元的兩種投資方法,在此例子中最終都獲得2000元的結果,分批投入算出來的年化報酬率比較高,這也表示B君比較會投資,因為他在使用資金的效益上顯然較好。

一般來說,投資者希望IRR越高越好,因為這表示投資的報酬越高,也表示越能透過資金賺更多錢。

不過要注意的是,CAGR計算出來會等同於年化報酬率,但IRR在計算上並不一定會等於年化報酬率,關鍵在於IRR的間隔時段,假如每筆金流都是每年,那沒有問題,但是如果是以每個月,或是每季甚至多年以上的投資,那計算出來的數值會是屬於該時段的內部報酬率,而不是年化報酬率。

譬如將前述的例子從每年改成每個月投入200元,連續五個月投入,最終獲得2000元,儘管我們透過IRR的算法一樣會獲得24.07%的數字,但是這個數據並不等同於年化報酬率,而是月化報酬率,要特別注意。

CAGR與IRR不同之處

CAGR與IRR同樣都是在計算投資報酬的年化報酬率,但兩者在適用情境上依然有些差別。

首先,想得知CAGR的數據,只要有時間點以及單一金流的變化就能計算,而IRR需要多筆金流。但值得注意的是,CAGR假設整個投資歷程中的年化報酬是相同的,是由於它將時間頭尾的報酬均分在每個時間點。簡單來說,CAGR可以告訴我們在一段時間內的平均年複合增長率;然而,IRR則是考慮了現金流量的時間價值所得出來的一個區間內部報酬率表現。

但無論是CAGR或是IRR,兩者都可以用來計算年化報酬率。

其次,CAGR是計算簡單的年均複合成長率,但IRR的計算卻更為複雜,因為它需要計算每個時間點的現金流量,並解決等式以計算投資報酬率。換句話說,計算IRR需要考慮更多變數,因此較為複雜,但也因為如此,IRR更是支援多筆固定間隔現金流的進出狀況,比CAGR適用的情境還更多。

總結來說,單筆投資看CAGR,定期定額這種多筆固定間隔的投入要採用IRR。

XIRR (Extended Internal Rate of Return)

XIRR(Extended Internal Rate of Return),中文為擴展內部報酬率,同樣也是一種計算年化報酬率的方式,然而,IRR只能用來計算相同間隔時間的現金流,譬如每個月或是每年的定期定額,都是相同的時間間隔,而XIRR則是支援過程中擁有不同間隔天數的金流,換句話說,XIRR是IRR的進化版,它不只能夠計算出相同間隔時間的年化報酬率,更是支援不規則間隔的金流。

此外,XIRR的使用情境,由於更符合投資者的真實情況,將使得XIRR更加為一般投資人所使用。

XIRR的計算方式

由於XIRR是IRR的進化版,實際的計算推導過程肯定也是相當複雜,但不用擔心,我們一樣能透過Excel來得出此項數據。

以下呈現如何使用Excel來計算不規則金流的年化報酬率:

| EXCEL欄位 | 時間 | 金流 |

|---|---|---|

| 編號 | A | B |

| 1 | 2018/01/01 | -200 |

| 2 | 2019/01/01 | -200 |

| 3 | 2020/01/01 | -200 |

| 4 | 2021/01/01 | -200 |

| 5 | 2022/01/01 | -200 |

| 6 | 2023/01/01 | 2000 |

| 7 | =XIRR(B1:B6, A1:A6) |

在A1~A6的欄位,我們要輸入的每筆金流的時間,而在B1~B6,則是輸入每筆的金流大小,當你花錢買入一項資產,數值會是負的,但是當你從此項投資獲得金流,則要輸入正的數值。接著,在B7這個欄位,我們要使用Excel中的XIRR函式計算年化報酬率,=XIRR(金流, 金流的時間),我們把B1:B6當作第一項參數,填到XIRR函式當中,表示金流的數據,接著將時間串A1:A6作為第二項參數,輸入完畢之後,Excel便會幫我們算出24.07%,是此次投資年化報酬率的結果。

值得注意的是,雖然IRR算出來的數值不一定會等同於年化報酬率,但是XIRR算出來的數值則是會等同於年化報酬率,不需要再做額外的換算。

透過以上的簡單例子,我們都能夠輕易地使用Excel中的XIRR函式,快速得出XIRR的數值。

CAGR、IRR與XIRR的總結

此篇文章講解關於CAGR、IRR以及XIRR,三個不同計算年化報酬率的概念和算法。

以下是關於本文的幾項重點:

- CAGR指的是年均複合成長率,用來計算單筆金流在一段時間內的平均年化報酬率。

- CAGR的計算公式為((最終價值/初始價值)^(1/年數) – 1) x 100%。

- IRR指的是內部報酬率,是透過比較投資現值和金流的大小來得到的一個數值,支援固定間隔的金流。

- IRR的計算需要考慮多筆金流在不同時間點的現值,計算方式較為複雜,不建議手算。

- CAGR只適合用於單筆金流的情境,而IRR與XIRR則適用於多期現金流的情境。

- XIRR是IRR的延伸版,同樣都是計算內部報酬率,XIRR可以支持不規則間隔的金流,更符合投資人的真實投資環境

- 透過Excel可以輕鬆算出IRR以及XIRR的數值

當我們再次回顧此篇文章開頭的問題,在相同的時間內投入相同的金額,但是最終的獲利卻不相同的三種情境下,該如何正確比較報酬,相信你已經理解,在三種不同的情況,分別需要透過不同的計算方法得出年化報酬率,來衡量三位投資者的投資效益。

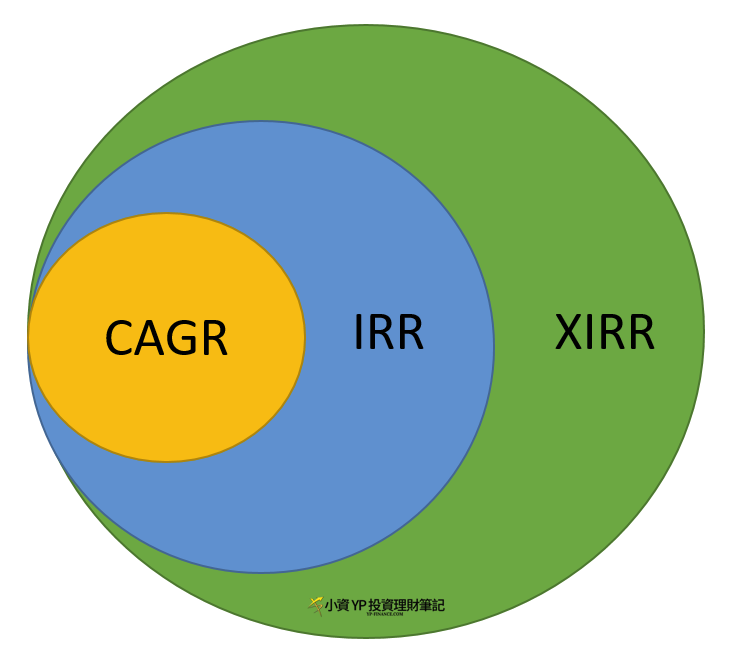

如果我們將CAGR、IRR與XIRR的關係,用圖形表示將會如下:

以下用表格簡單節錄重點:

| CAGR | IRR | XIRR | |

| 單筆現金流 | O | O | O |

| 多筆固定現金流 | O | O | |

| 多筆不固定現金流 | O | ||

| 使用情境 | 單筆投資 | 定期定額、儲蓄險、包租公 | 一般投資人 |

希望透過此篇文章的說明,讀者可以更加理解CAGR、IRR以及XIRR的概念,以及透過合適的指標評估投資的效益。

另外,YP指投網(YP-Finance)也提供台股、英美股相對應的CAGR以及IRR數據,像是台股的單筆CAGR,或是定期定額的XIRR,如果是資產配置,也能快速計算portfolio visualizer的年化報酬率,歡迎多加使用。

延伸閱讀:

2 則評論

非常詳細,感謝

謝謝支持!