財務自由 或者說是FIRE(Financial Independence, Retire Early),儘管是個非主流的財務運動,但卻在世界各地漸漸引起不小的響應,近幾年來,有越來越多的民眾以財務自由為他們的投資終極目標。只是對於大部分的讀者來說,每當聽見財富自由或是提早退休相關議題,儘管許多人心之嚮往卻總覺得似乎是個遙不可及的目標,然而,想要達成財務自由真的有想像中的如此困難嗎?想要達成又需要花多少的時間呢?

在本文中,我將告訴你一個深深影響達成財務自由時間的關鍵性因素。

儲蓄率

所謂的儲蓄率,指的正是每個月存下來的金額 / 每個月的收入。

例如阿華的月薪30000,每個月3萬元扣掉房租、吃飯、交通以及其他雜項費用後剩下6000元,儲蓄率的計算會是6000/30000 = 0.2 = 20%,相當於阿華每賺五塊錢就有一塊錢可以存下來當作未來的花費。

阿華的儲蓄率是20%,那你的儲蓄率是多少呢? 在繼續往下讀文章之前不妨先試算看看。

但在我們聊儲蓄率與財務自由的關係以前,先讓我們回想一下,如果要了解完成財務自由所花費的時間,我們必須要知道財富自由的數字才能藉由計算得到完成的時間,而計算FIRE目標金額的公式可以從達成財富自由(FIRE)需要多少錢?得知,但是在本文,我將不透過財富自由的數字來計算所需要花費的時間,改從另一個角度來計算,而使用的詞就是所得替代率。

Table of Contents

什麼是所得替代率?

根據維基百科的解釋,所得替代率(Income replacement ratio),指退休後平均每月可支配金額與退休當時的每月薪資的比例,這是什麼意思?

打個比方來說,如果現在的平均月收入是5萬元,在退休之後假使擁有每個月3萬元的可支配金額(勞退、勞保或是任何的被動收入),則所得替代率就是30000 / 50000 = 60%。如果想要擁有100%的所得替代率,則表示在退休後需要擁有相同每月收入,也就是5萬元。

維持一定的所得替代率,則是退休後每月收入是否能維持生活水準之關鍵。

當所得替代率越高,則退休後的生活水準也越高,反之,當所得替代率越低,則退休之後的可動用的收入會就越低,將大大影響生活的水準。

經由以上的說明,你應該了解所得替代率的涵義以及對於生活水平的影響,接下來讓我們來瞧瞧這與財務自由有什麼關係。

財務自由需要多久時間?

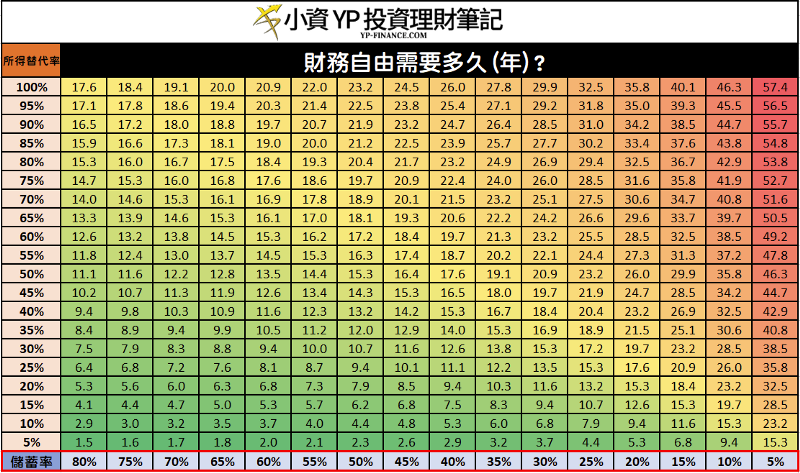

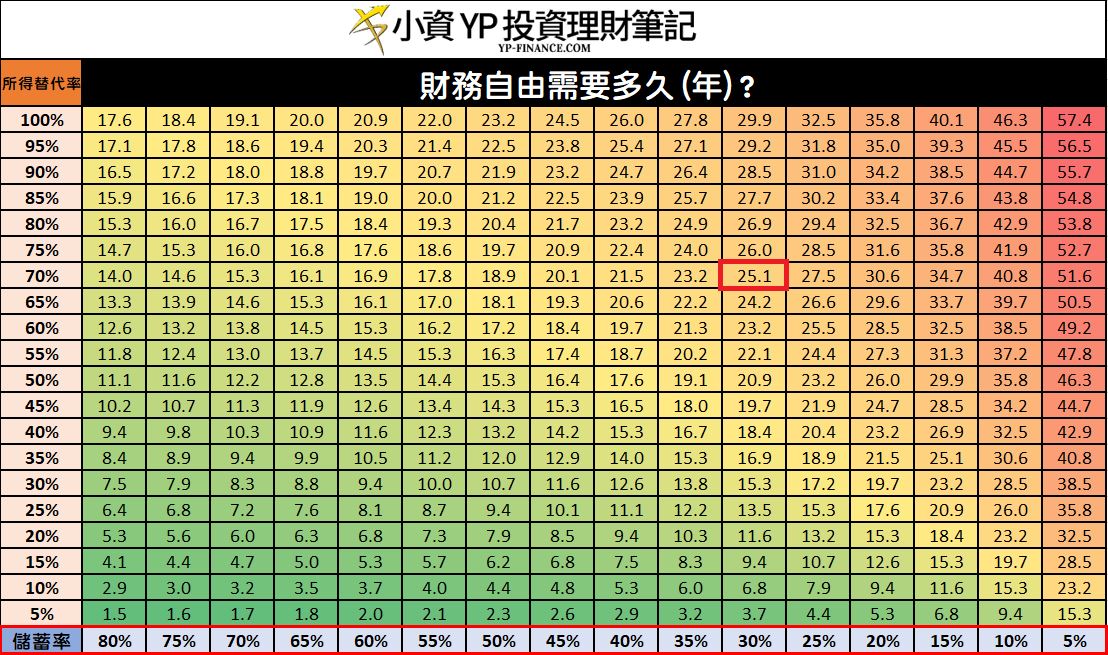

在下方的表格中,總軸是所得替代率,橫軸是儲蓄率,中間的數字則是代表需要花多少時間(年)達成財務自由的時間,此計算採用4%的提領率評估目標金額,以及預期6%的投資年化報酬率計算統計而成。

(此數據是從資產0開始算起至達成的時間)

什麼決定於你的財務自由的時間?

- 儲蓄率

- 所得替代率

如果你現在的儲蓄率是20%,並且將其儲蓄的資金拿去投資,希望未來的所得替代率有60%,根據此表格你需要28.5年的時間就可以完成。

也就是說,預期退休所得替代率60%的情況下,月收入是1萬元且每個月投資2000元所需要的時間,會跟月收入5萬元且每個月1萬元所需要的時間是相同的28.5年,因為兩者的儲蓄率以及所得替代率都是一樣的。

財務自由 關鍵提點

儲蓄率幾乎主宰一切

如果你的儲蓄率只有5%,想要達到100%的所得替代率你需要花到57.4年的時間,以一位24歲剛出社會的年輕人來說,必須要工作到81歲才能退休,聽到這邊我想大部分的讀者應該就想放棄了。

因此,想要讓抵達退休的時間提早,你必須從提高儲蓄率下手,這是無庸置疑的。

根據行政院主計處統計家庭儲蓄率,平均而言是20%,在20%的儲蓄率底下,想要維持100%的所得替代率,需要35.8年,此24歲年輕人完成的時間差不多是60歲,跟法定退休年齡(60-65)差不多。

保持與大家差不多的儲蓄率,代表退休的年齡也會差不多

所以你應該可以猜到,對於那些能夠提早退休達成財務自由的理財族,難道他們的儲蓄率與眾不同嗎?

沒錯,能夠提早退休達成財務獨立的理財族們的儲蓄率通常都是40%以上,是台灣家戶平均儲蓄率的2倍以上,這個數字需要一點方法與自律才能夠達成。

然而高儲蓄率的影響真的有如此巨大?我也可以藉由提高儲蓄率提早達成財務自由嗎?

看看以下的例子說明,你就知道是可行的。

儘管你現在30歲才開始儲蓄投資,假使儲蓄率是40%,則你將在56歲就達成FIRE,比一般人的退休年齡65歲提早了9年;此外,如果你再將儲蓄率提高至60%,則只要50歲左右就可以完成,又可以再足足少了10年。

只要透過提高儲蓄率這件事情,就可以大幅縮短完成財務自由的時間,比起未來許多的不確定性,儲蓄率將是你能控制的變因底下最強而有力的關鍵。

儲蓄率對於想要提早退休(財務自由)的人來說實在是太重要了

所得替代率不一定需要100%

回過頭來,我們來思考一下關於所得替代率這件事情吧。

對於一位目前正在累積資產道路上的投資人來說,現在每個月的收入並非100%都拿來支出,是吧?

因為不管是儲蓄率是5%或是20%的投資人,都不會將所得100%拿去支出,這樣才有盈餘可以儲蓄投資。

而這句話背後帶來什麼重要涵意呢?

退休的所得替代率並不需要100%,是可以下降的

對於懂得理財的讀者來說,30%算是很高的儲蓄率了,這也代表著,他的生活支出相當於是70%,如果在此生活支出的環境下你甘之如飴,那讀者可以將退休的所得替代率改為70%來計算。

就以一位30歲其儲蓄率30%的年輕人來說,原本追求的是100%的所得替代率,但實際上可以調整成70%的所得替代率即可,而達成的時間也從29年從縮短至25年,足足省下了4年的工作時間,提早4年完成財務目標,這是多麼棒的一件事情。

對於部分FIRE的理財族來說,他們所嚮往的生活,其實相較於工作期間是不需要花費太多金錢的,因此他們的所得替代率有的可以低於50%,甚至以下。

因此,這正是為什麼你看到許多完成FIRE的前輩可以在50歲,甚至40歲以前就宣布財務獨立了。

50歲以前完成財務獨立是件困難的事情嗎?

對於一位剛畢業出社會的24歲新鮮人來說,想要在50歲這個年齡前達成財富自由的目標,必須要在25年左右累積財富自由的金額,而根據此表格的計算結果,想要在50歲擁有70%的所得替代率,你只需要維持儲蓄率30%即可。

這代表著,不管這位24歲的年輕人月收入是3萬,還是4萬,還是5萬,只要存下30%的收入(9000元、12000元或是150000元)進行正確的投資,就有機會在50歲前實現財富自由的目標。

聽起來是不是並沒有想像中的遙不可及呢?

工作(長一點)所帶來的威力

從前面的兩點,我們提到透過提高儲蓄率以及降低所得替代率的兩種方法,可以將財務自由的完成時間縮短。不過呢,其實工作從某個方面來說擁有不可忽略的地位,思考看看,如果加長工作的時間能帶來什麼好處?

以同樣的例子來說明,當一位儲蓄率30%的年輕人追求70%的所得替代率,他需要透過工作25.1年來實現此目標。但假如他願意多繼續工作1.8年,帶來的結果會是什麼呢?

他將擁有上升至80%的所得替代率退休生活。

藉由增加工時7.1%,換取退休生活14.2%的提升。

如果你並不討厭你的工作,或是你很幸運擁有一個熱愛的工作,不妨持續地透過工作獲得主動收入,這將替你帶來更優渥的退休生活。

追求正常法定年齡65歲退休者

如果你目前24歲剛畢業,你只需要維持儲蓄率15%,就可以在65歲擁抱著100%的所得替代率,然而,如果你目前已經40歲了,想要在25年內達成100%的則儲蓄率就要拉高到40%了,或是嘗試降低所得替代率。

所以有個重點要告訴身旁的年輕讀者,年輕人請趁早做儲蓄以及投資,否則當時間過去,你就只能靠提高儲蓄率來完成你預先的目標了。

財務自由 需要多久? 來個結論吧

是什麼決定財務自由的時間?相信讀者已經了解,儲蓄率與所得替代率扮演著非常重要的角色。

- 儲蓄率越高: 所需要的時間越短

- 所得替代率越高: 所需要的時間越長

儲蓄率與所得替代率兩者為反比的關係,儲蓄率代表的是累積的資產,而所得替代率代表著是未來的支出,這兩者都是投資人可以透過自身的規劃所控制的。

在一個完全沒有開始理財的讀者來說,只要設法存下30%的收入,投入到6%的年化報酬率商品中,接著只要維持25年此模式,工作賺錢,存錢投資,讓時間成為你的最好朋友,即可擁有讓財富產生的收入因應生活所需,達到財務自由的境界。

然而如果想要讓財務自由的時間縮短的更多,在無法提高收入的情況之下,就只能盡量提高儲蓄率與調低所得替代率來完成。只是,如果過程因此讓你在追求過程中產生許多的不快樂,那就本末倒置了。

因此,當你屬於正在累積資產的階段,不彷使用財富自由計算機計算未來退休的目標金額,以及還需要花多少使用勞力獲得收入以達成退休目標。

此外如果你沒有投資的目標,或許可以使用4%法則當做你的資產終點,這樣在投資這條道路上,才不會感到迷惘,至於要用什麼方法達成財務獨立,歡迎參考ETF被動投資懶人包,裡面將解答為什麼要使用指數化投資,以及你在投資路程中所遇到的一切問題。

最後,請記得所謂的財務自由是可以再次掌控自己的時間與生活的能力。這代表你有時間和家人、朋友相處,可以有時間做喜歡的事情。財務自由代表擁有彈性,也代表你擁有自由選擇有意義的工作,而並非為了溫飽才工作。

而達成財務自由的關鍵並不是你賺多少錢,而是你將花多少錢。

延伸閱讀:

- 《 財務獨立 》的4% rule是什麼? 方法可靠嗎? 該如何設定退休資產配置?

- 達成財富自由需要多少錢?

- 賺錢更賺自由的FIRE理財族

- 實現財務自由的被動收入計畫

- 永續租房計算機 – 不買房的生活

- 拿鐵因子帶來財務自由的3個秘密