市場中有忙著追求超越市場績效的投資人,也有輕鬆追蹤市場績效的投資人。或許你不知道的是,儘管你的績效能夠勝出大盤所給予的,但實質上可能對於你未來的生活並沒有太大的幫助,除此之外,在未來, 依然還有許多無法控制的因素將深深影響投資者的回報。因此,本文將從不同的面向分析,告訴讀者想擊敗大盤你必須知道的3件事。

Table of Contents

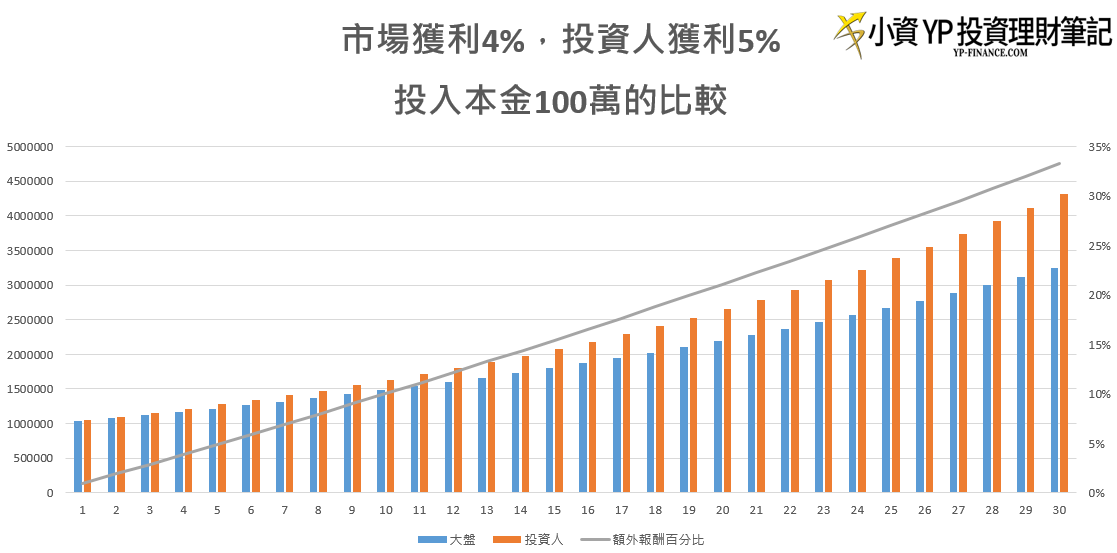

額外帶來的收穫沒有想像的好

假設你連續30年都超越大盤的績效1%,每年都擊潰大盤,是個非常優秀的主動型投資人,市場帶來的績效如果是4%(扣除通膨),當投入本金100萬,每年所額外帶給你的1%獲利加總起來大概約有108萬左右,相當於30年過後額外獲得33%的資產。30年的過程連續擊敗大盤,是個非常了不起的成就,但是就結論來說,額外獲得的33%帶給你的退休生活卻無法有太多的改變。

因此,想增加額外的獲利

- 必須要加大本金的投入

- 擁有更多擊敗市場的績效

基於這兩點,投資人未必敢放大投資本金進行風險程度較高的操作,除此之外,我也不認為連續好幾年大幅擊敗市場獲得超額績效是一件容易的事情。因此,我們可能都誤會了超額報酬帶來的好處。

延伸閱讀: 我該透過選股獲得超額報酬嗎?

本金的投入至關重要

假設市場平均帶給投資人7%的報酬,但小明平均能夠從投資市場中獲得12%的報酬,小明的表現確實很令人稱羨。但我們往往忽略一件事情,要是小明每年只有10萬的投資金可以運用呢?也就是說小明每年從投資市場獲得的報酬是12000,正是12%,但要是有位指數化投資人投入100萬追求市場的回報,儘管報酬率只有7%,卻可以獲得將近7萬元。

想要獲得高於市場所帶來的回報,投資人是否願意像指數化投資人般勇敢投入大量的本金承擔較高的風險嘗試獲取較高的回報呢?如果僅僅只是像小明一樣,看似擁有極高的報酬率,卻小注小注的投資,如此一來無法實質獲得高回報就會顯得可惜了。

延伸閱讀: 投資就是要持續地投入

運氣是我們能控制的嗎?

運氣跟投資有什麼關係?運氣跟獲得市場超額報酬也有關係嗎?

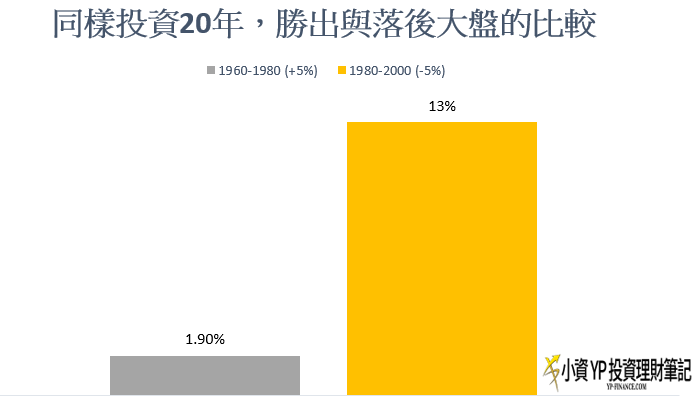

我們來看以下的這個例子,假設有兩位不同年代的投資人,分別擁有超出以及落後市場的績效。

- 投資人A: 1960–1980年代,每年都已超出市場5%的績效取得回報

- 投資人B: 1980–2000年代,每年都已落後市場5%的績效取得回報

令人意想不到的是,儘管投資人A每年都已超高投資水準打敗市場,但是在這二十年之間卻僅僅只有1.9%的年化報酬率;反之投資人B的績效不但沒有跟上市場,還每年落後5%,但二十年所獲得的年化報酬率卻高達13%。這兩者不同的績效表現所帶來的實質回報卻打破了眾人的眼鏡。

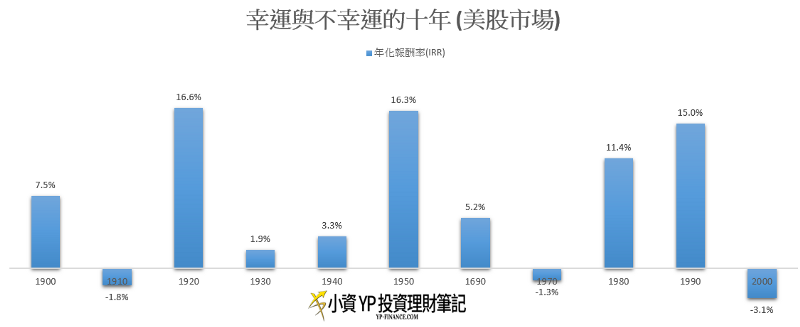

我們再看看美國市場不同十年度的回報,光是每個十年所帶來的結果就完全不同,最高與最低的年化報酬率可以相差到20%,這不是20%的單利,而是連續10年20%複利的差異。

結論

能夠擊敗市場獲得超額報酬,不管在心理上或是生活上肯定是件很光榮的事情,畢竟可以完成少數投資者不能完成的事情著實困難。然而,如果高估擊敗市場所帶來的實質影響,可能會帶來失望的情緒。除此之外,儘管投資人可以打敗市場獲得較好的回報,但往往忽略了市場所帶來的實際績效。從以上的例子我們清楚的了解,擊敗市場並不是最重要的,運氣所帶來的市場績效反而更為重要。或許我們很幸運的擊敗市場獲得較高的報酬,但是否能夠拿到”正報酬“又是另一回事了。

因此,投資人能掌握的還是盡可能的儲蓄投資,別專注於報酬這件事情上。畢竟,運氣所帶來的影響超乎你我的想像,而這件事情卻不是我們能所控制的。

延伸閱讀:

運氣對於投資來說太重要

市場上少數的贏家都這麼做

Reference: you-dont-need-alpha