辛苦工作大半輩子,我們都不希望好不容易累積的退休金,無法支應我們的退休生活,也因為如此,許多朋友不敢貿然的離開不喜歡的工作迎接新的旅程。主要的困擾在於,許多人並不清楚該如何規畫退休金(財務獨立)的金額,也不知道該如何使用正確使用退休金支應退休生活,而The Trinity Study正是專門解答此問題。

在先前的4%Rule設定退休資產目標,我們詳述由William P. Bengen所發表的研究,採用總報酬投資法的觀點,透過賣出資產的收入當作生活費支出,而退休目標金額是根據預期的(年支出 / 4% )計算而成,比如預期未來每年有40萬的支出,你必須準備 40 / 4% = 1000(萬)做為退休金的規劃,因為在此研究中,Bengen發現60–65歲的退休人員,如果把退休金採用50/50股債配置,搭配4%的提領率將能持續30年以上的被動收入。The Trinity Study則是基於Bengen的實驗內容,延伸分析關於退休提領的相關議題,是一篇將退休提領4%法則發揚光大的研究結果。

因此,以下將探討此研究對於退休提領率的分析,透過此文解答不同的資產配置(股票+債券)是否可以如我們的期望般,順利安心度過退休生活,提供讀者設定退休的目標金額以及在未來退休提領比例的一項參考。

將退休金交給市場與債券,該如何提領安心度過退休生活?

Table of Contents

The Trinity Study 研究

當我第一眼看到The Trinity Study,原以為這是論文的名稱,但其實並不是,這篇論文的真正標題為”Retirement Savings: Choosing a Withdrawal Rate That Is Sustainable“,只是標題看起來跟The Trinity Study一點都沒有關係,那究竟是為何有此說法?原來是因為撰寫論文的3位教授皆任職於Trinity大學,才因而造就The Trinity Study 名稱的由來。

關於此篇研究,主要想要探討的問題是在不同的退休提領率/股債配置之下,安全使用特定年限的成功率究竟有多少?也就是解答投資人所採用的特定資產配置,可不可以透過每年賣出特定比例的資產,安全供應到去世的那一天。

成功率的定義為: 提領年限結束時,是否還有剩餘的資產,如果有的話表示是成功的!

比方在1930年採用75%股票與25%債券、起始資金是1000萬的退休人員,如果採用4%的提領率,每年都領出40萬出來,則在持續N年後,資產是否會見底?

在模擬的過程中,將透過下列不同比例的股票與債券組合進行分析

- 100%股票

- 75%股票 + 25%債券

- 50%股票 + 50%債券

- 25%股票 + 75%債券

- 100%債券

關於股票的標的選用S&P500指數,債券則採用高投資等級且長期的公司債當作配置。

另外提領的持續時間則是從15年、20年、25年以及30年、退休提領率的範圍從3%~12%,以1%為間隔作為實驗的模擬,但要提醒的是,所有的計算皆沒有包含賦稅以及交易的費用。

論文模擬的回測時間是1926-1995長期70年的時間,比起Bengen先前的研究又多了20年,將會更有說服力。

實驗論證

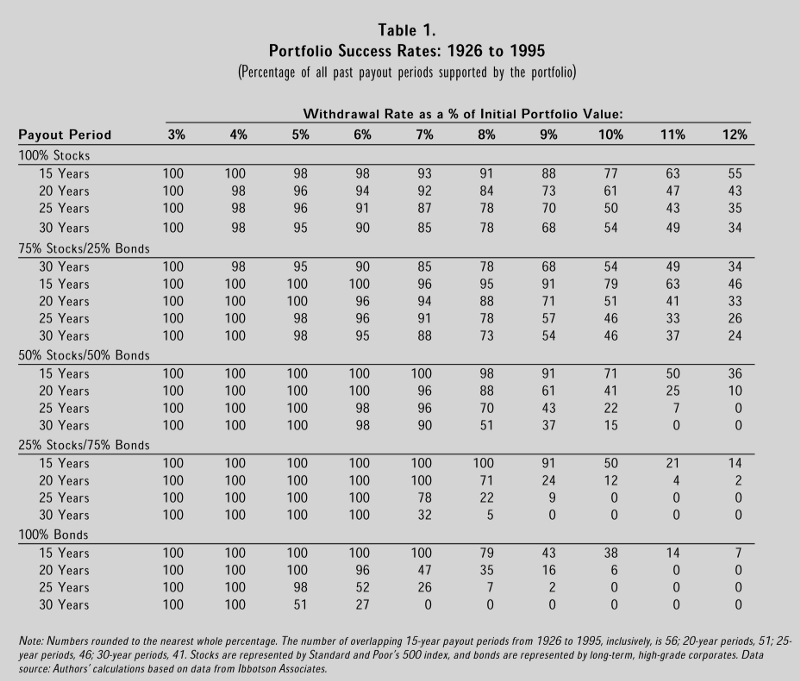

首先我們先來看論文對於各項投資組合以及提領率的結果

此份數據與先前提到的50%/50%的股債配置,可以透過4%方法持續30年提領,結論是相符的,因為我們可以從極優秀的提領成功率得知。

50%/50%的股債配置4%退休提領成功率100%

另外你還可以發現,在相同的50%/50%配置之下,採用5%的提領,也是沒有失敗過的情形發生,就算再大膽一點增加提領率到7%,也有高達9成以上的成功率,太驚人的結果。

難道說,原本每年40萬的被動收入,在4%法則下需要累積1000萬,如果5%提領率也能維持成功率100%,The Trinity Study是想告訴我們現在只要800萬就可以準備退休了嗎? (800*5%=40)

很可惜,是不行的。

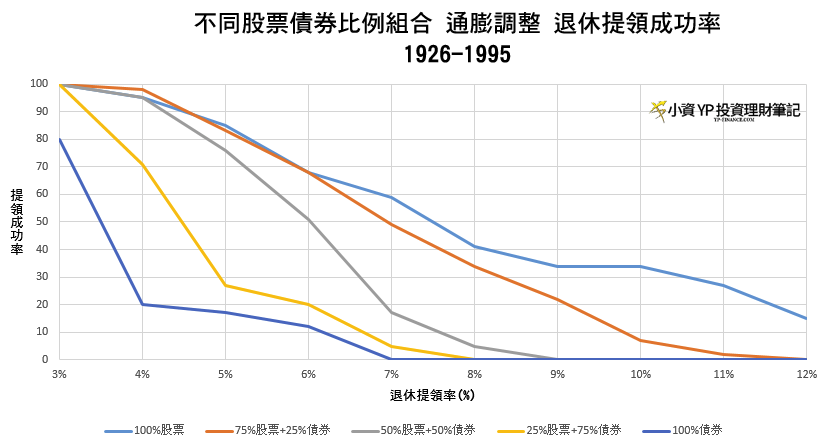

考慮通膨的結果

不能將退休金的金額降低,你可能會感到有點失望,因為實際上的數據並沒有這麼強而有力,原因在於上述的結果並未考慮到通膨所帶來的實質購買力影響,所以在下列的數據中,會將提領的金額根據通膨率做調整。

比如今年的提領金額為40萬,一年過後通膨率上升2%,下一年的提領的金額就會變成40萬8千元,藉此讓實質購買力跟上物價。

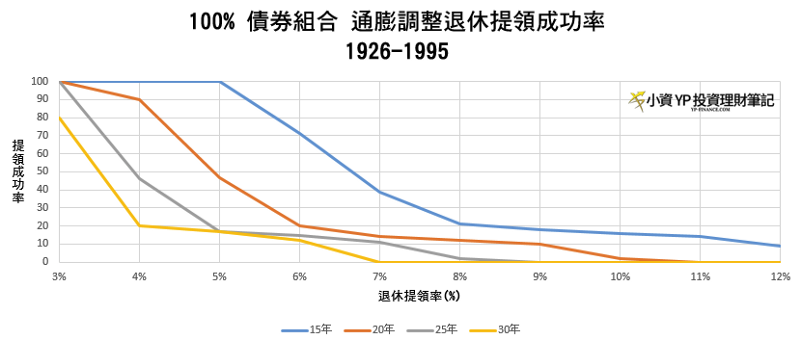

100%債券組合

首先我們先來看一下,投資組合如果全部都是100%債券,考量通膨後的成功率有多少。

如果退休的時候採取全債券的配置,經過通膨調整後,你必須將提領率減少至3%,才有80%的成功率,要是採用4%的提領,我們很明顯地看到,30年提領年限的成功率僅僅只有20%,失敗的機率超級高。

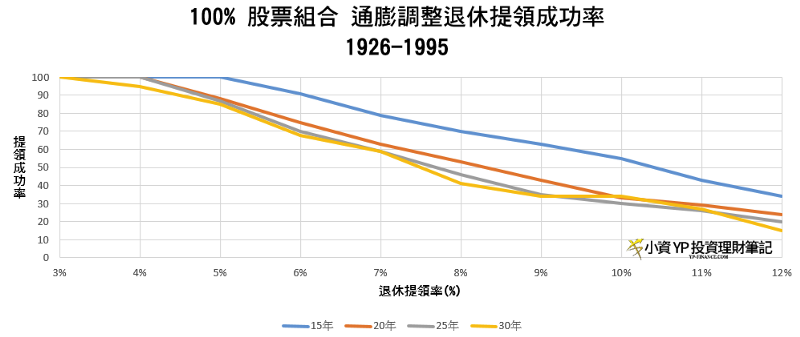

100%股票組合

要是全債券的組合採用4%提領率這麼糟,那全部都是股票的組合,是否也會如此呢?

這個數據看起來就漂亮許多,檢視30年的提領年限(黃色線條),在4%提領率下擁有95%的成功率,與先前全債券的成功率比起來真是天壤之別。不過要注意的是,就算是100%股票組合,成功率將在6%的提領率之後顯著的下降,當超過8%之後,成功率就不到50%了。

但是從一方面來看,如果預設退休年限只有15年,則在8%的提領率之下,依然有70%的成功率,表示退休時間沒有那麼長的話,將可以花費較多的資產,聽起來是個很棒的消息。

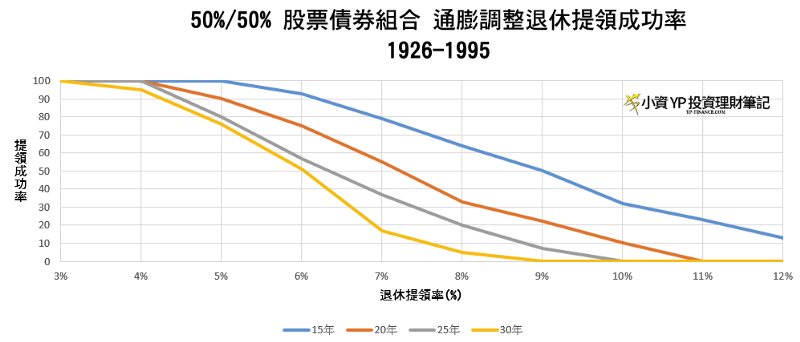

50%/50%股票與債券組合

接下來我們關注Bengen所提及的50/50股債組合,表現又是如何?

關於使用4%提領30年的成功率,與100%股票組合是相同的95%,但將提領率拉高到5%之後,成功率便會不及100%股票的組合,但此研究結果,仍然顯示考慮通膨的情況下,4%的50/50股債配置依然是個好選擇。

所有資產配置的退休提領成功率

以下整理在提領30年的時間,不同提領率的成功率狀況。

- 股票對於退休提領來說很重要

- 至少持有50%的股票,才能在4%提領率之上有較好的成功率

- 100%股票未必最好的,擁有25%的債券在4%的成功率更高

追求不同的成功率,將決定你所需要準備的退休金額。

比如追求75%成功率,每年50萬預期支出的退休者來說,他只需要透過提領5%,累積1000萬的退休金即可開始退休生活;但是對於較保守的退休者會選擇更高的成功率,他就不能透過5%的提領率,需要降低提領率至4%讓成功率提升至95%,但這也使得他所需要的退休金將會上升到1250萬。

總而言之,4%法則在此處發揚光大,因為即便透過通膨調整後的支出,在1926-1995年的70年期間,採用至少50%股票以上配置的投資者,連續提領30年,擁有高於90%的成功率,這也將4%法則帶進廣為人知的境界。

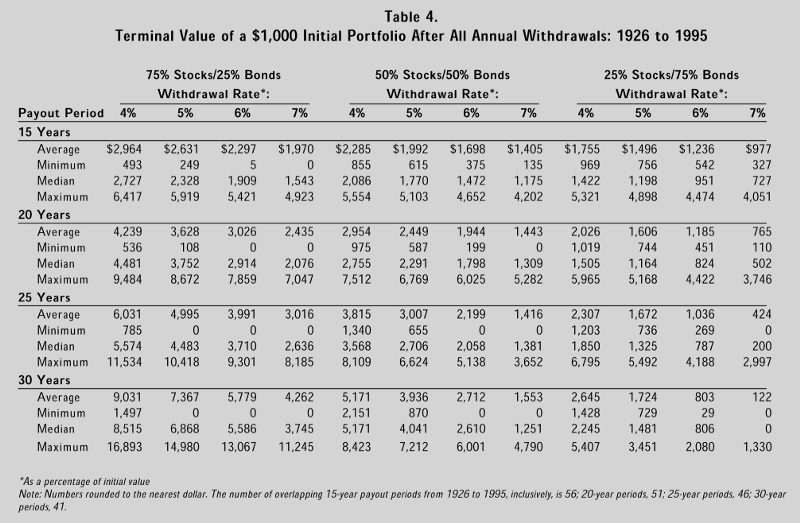

終值的分布

除了理解不同提領率在不同投資組合下的成功率之外,此篇研究還有在每次的模擬結果之後,分析提領特定年限後還剩餘多少資產。

這項實驗是這麼做的:

- 起始金額1000元

- 三種不同的股票債券組合(75%/25%、50%/50%、25%/75%)

- 提領率4%~7%

- 提領時間15年、20年、25年以及30年

- 模擬時間介於1926-1995年

以下我們先來看個50%/50%的股票債券投資組合實驗結果

- 如果想要留下遺產,提領率不能超過5%

- 採用4%提領率,在提領30年之後,最差的遺產比退休金還多(越領越多)

- 在4%~7%提領率,平均留下的遺產都比起始退休金多

如果不想碰到提前花光的困境,在50%/50%的組合需要控制提領率在5%以內,但如果你願意冒險,在某些時空背景下,即便選用6%或是7%的提領率,平均而言你依然可以獲得不錯的結果。

另外我想特別說明第二點,就是提領30年後之後,我們所留下的遺產會比我們累積的退休金還多,這背後帶來的意義非凡,因為這表示,接收我們遺產的親人,將獲得比我們在退休期間更優渥的被動收入。

除此之外,在不同的提領率,都呈現平均值大於中位數的狀況,這是屬於正偏差,與股票報酬的分佈是極類似狀況,由此可說明,為什麼最好的遺產數值總是可以大幅領先起始的退休金。

最後提供所有的研究數據提供參考

The Trinity Study 結論:

從這篇The Trinity Study 研究中,我們得到許多重要的訊息

- 想要提領的久一點,提領率就要低一點

- 想要提領多一點錢,失敗率相對也會提高

- 低提領率加上些許債券的配置,有助於提高成功率

- 通膨帶來退休的影響比想像高出許多

- 4%提領率需要至少50%的股票配置

- 想要留下遺產必須將提領率設置低於5%

要讓退休金活得比我們久,就要設法降低花光的情況發生,靠的就是退休金的準備以及提領率的控制,這與我們在財務獨立的兩大關鍵中提及的是相同的道理。

關於4%法則廣為流傳的原因,在此篇研究中清楚地展現,因為4%提領法則在30年的退休提領期間,擁有非常高的成功,造就大家普遍用來設定退休目標金額的原因。

4%法則估算退休金額 = 年支出 / 4% = 月支出 * 300

但話說回來,4%Rule其實並非完全適用於每個人,原因是此實驗有不少的限制與前提,主要是以下幾點的差異與考量:

- 此篇研究最久只考量到30年提領時間,再久的時間不一定可以適用

- 只採用美國的過去歷史數據,對於其他國家的投資者來說並非適用

- 不同資產配置無法適用

也就是說,4%Rule非並是個保證領錢領不完的退休規劃機制,尤其是在不同的時空之下,未必可以重現當年的榮景,這是很重要的認知。

但儘管如此,對於60-65歲的退休人員,或是打算提領30年期間的投資者來說,The Trinity Study帶給我們的4%Rule,依然是很有參考價值,而我也是朝著4%法則估算出來的退休金額做為人生的財務目標。

如果目前你正在累積資產的階段,可以參考每個年齡該準備多少退休金以及使用財富自由計算機計算未來退休的目標金額,同時也別忘記,加速抵達退休的財務方法,除了提升儲蓄率就可以減少投資的歷程之外,減少投資的成本支出也會有顯著的影響。

延伸閱讀:

6 則評論

感謝!對4%法則更理解,但很多人沒有要留下鉅額遺產,那如何計算可退休金額與提領率呢?爬文各處沒有看到這方面的討論

我覺得無論有沒有打算留下遺產,都是關注於退休金的支應要比存活年限還長這件事,其代表的就是會有你花不到的遺產,甚少會在離開的時候剛好花光所有資產。

以Trinity Study的研究結果,4%提領率是個合適的方法,但其他不同的考量我會在往後幾篇文章探討。

Table 1 75% 25% 有2個30years 數據也不同

您看得非常仔細,看起來第一份的30Years數據誤植了。

請教提領成功率的定義是提領年限結束是否有剩餘資產,以退休時資產配置股債比50%/50%的狀況,也就是每年分別從股票和債券提領一半作為生活費,那麼失敗指的是只要股票或債券有一方無剩餘資產就算失敗嗎?因為有可能遇到債券無剩餘資產但是股票還有剩餘資產的狀況,感謝。

失敗的定義是完全沒有資產的情況。只要還留有,就不算失敗唷。