大家都聽過:「主動基金表現通常比不上市場來得差」。但你知道這背後的主要原因是什麼嗎?很多人以為是「選錯股票」,但最新研究告訴我們,其實大多數基金輸在了「買賣時機」上!

Table of Contents

選股還是選時機?

在這篇研究報告,兩位學者特別針對全球 35 個國家、超過兩萬個主動型基金,做了長達30多年的追蹤。他們不只看這些基金選了哪些股票,還拆解每年買進賣出的時機點,到底是幫助還是拖累了績效。

結果發現:

大部分基金經理人輸在「進出市場的時機錯誤」,而不是單純選錯股票。

平均下來,光是買賣時機操作失誤,每年就讓基金少賺了 0.4% 以上。至於選股,有些國家效果好,有些則反而拖累,但平均起來沒什麼明顯影響。

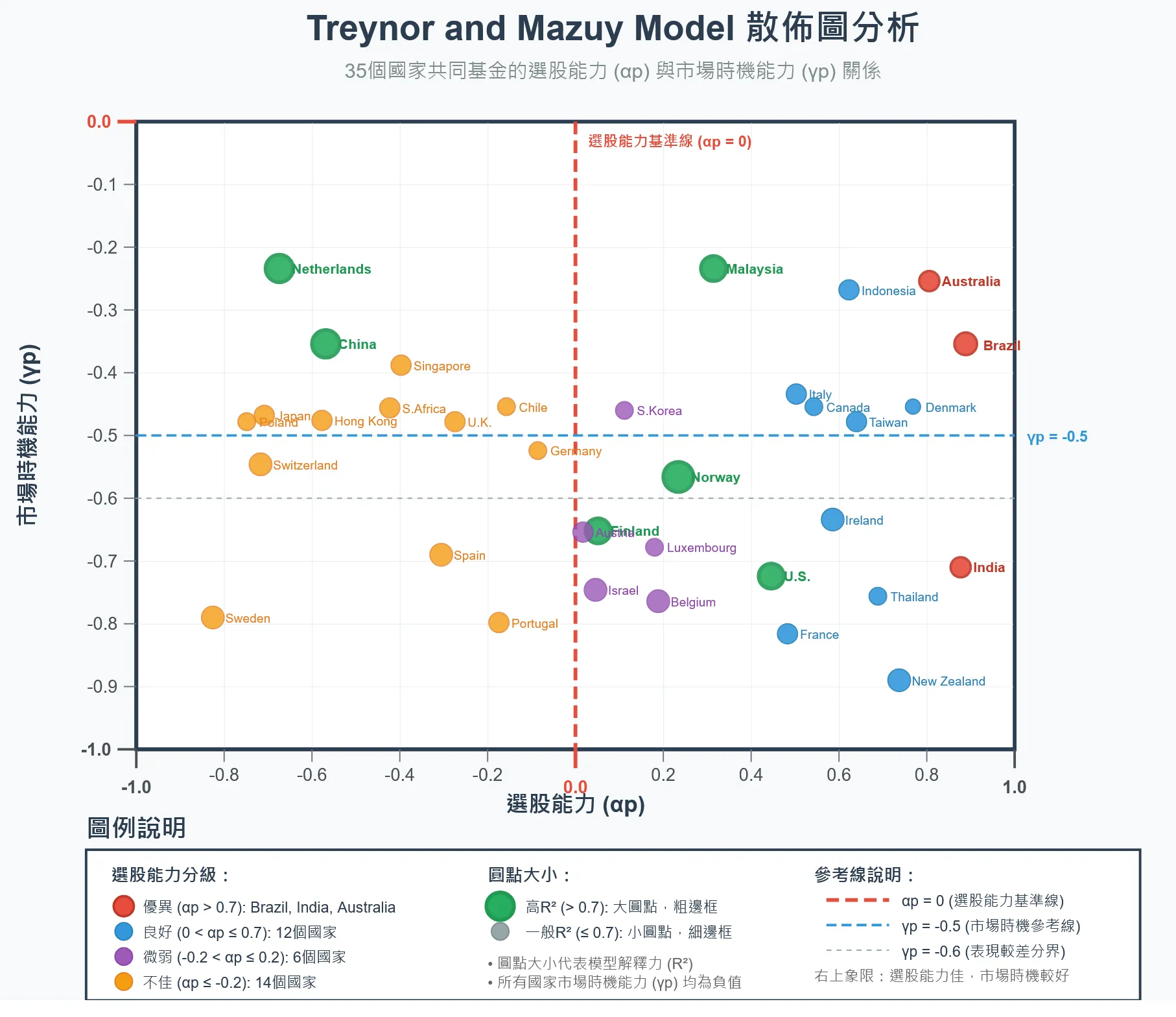

- 圖表的X軸代表選股能力,X軸右邊代表選股能力較好,能透過選股為基金創造超額報酬;左邊則反之。

- 圖表的Y軸代表市場時機能力,Y軸越往下代表掌握市場時機的能力越差(γp 越接近 -1 代表越差),也就是說,他們在進出場時機的決策上,會導致報酬率的折損。

補充說明:

台灣基金經理人:

- 選股能力 (αp):落在0.6到0.8之間,屬於「良好」區間。這表示台灣的基金經理人在挑選股票方面,具備一定的能力,能夠為基金帶來正向貢獻。

- 市場時機能力 (γp):落在-0.5到-0.6之間。這顯示台灣的基金經理人在掌握市場進出場時機方面,表現並不理想,他們的這類操作會讓基金績效被拉低。

綜合來看:台灣的基金經理人選股能力不錯,但掌握市場時機的能力則表現不佳。

至於美國基金經理人:

- 選股能力 (αp):約落在0.4到0.6之間,屬於「良好」區間。這表示美國的基金經理人選股能力尚可,但相較於台灣,選股表現略遜一籌。

- 市場時機能力 (γp):約落在-0.6到-0.7之間,比台灣更低。這顯示美國的基金經理人在市場時機掌握上的表現也偏弱,且績效被拉低的程度比台灣更嚴重。

綜合來看:美國的基金經理人選股能力良好,但掌握市場時機的能力同樣較差,且這方面的負面影響可能更為顯著。

兩國經理人的共通點在於:他們都無法有效掌握市場時機。這再次印證了「試圖預測市場走勢」是一個普遍且困難的挑戰。

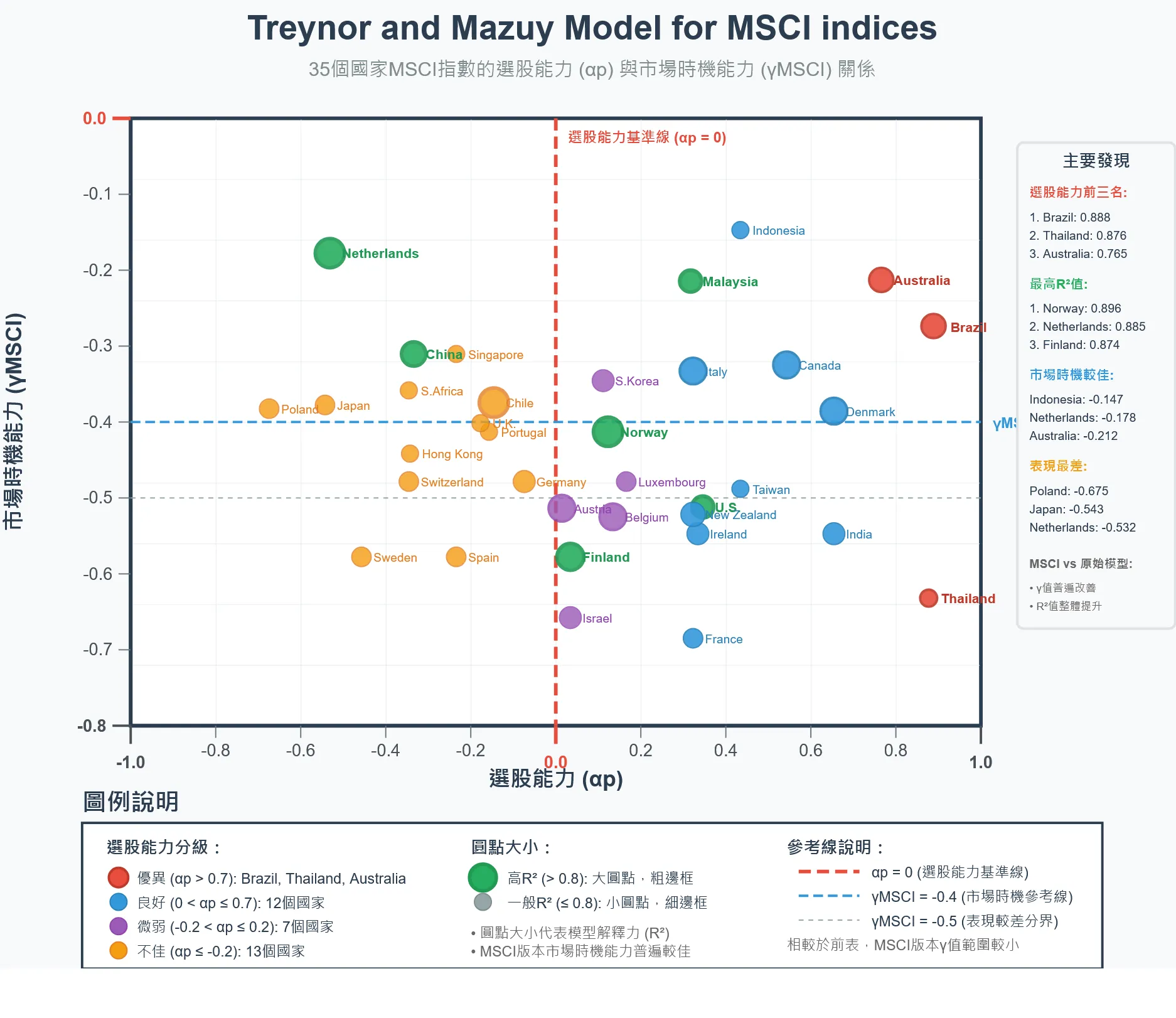

和大盤比、和指數比,答案都一樣

你可能會想:「是不是因為他們都比市場分散、所以才輸?」

研究進一步比較了這些基金和他們自己的指數(像是 MSCI 國家指數)。

答案一樣:時機操作還是主要的虧損來源。

選股表現則好壞參半,平均下來幾乎不影響和指數的差距。

投資新手最容易忽略的教訓

即使是專業經理人、擁有最多資訊的人,絕大多數也無法靠預測高低點賺到錢。反而,頻繁進出市場,更容易錯過真正的獲利機會。

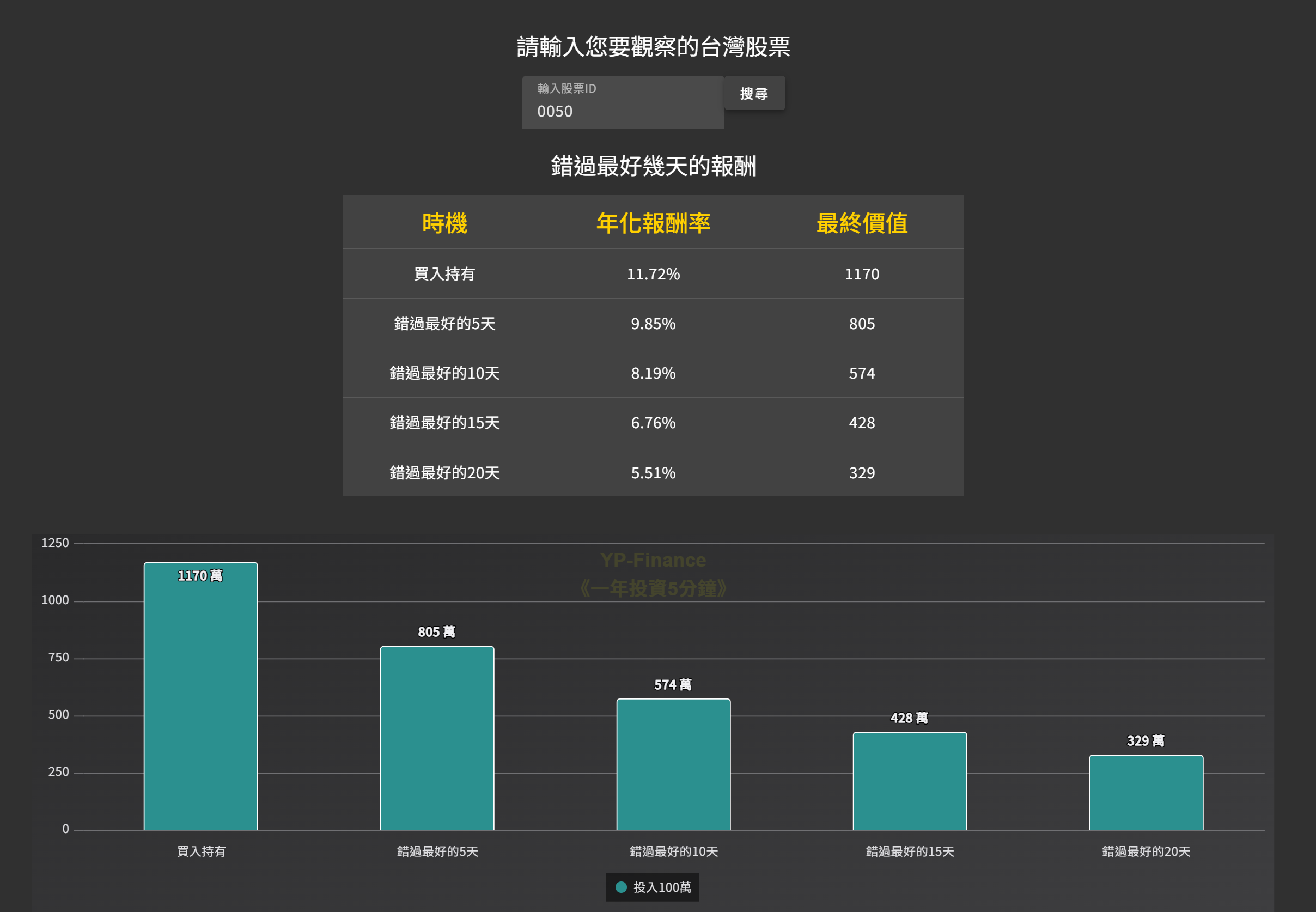

以0050為例,錯過最好的5天報酬(試算工具),就只能拿到買入持有的68%而已,換句話說,錯過5天將損失32%的報酬,超多的。

所以對於一般投資人,特別是剛起步的朋友來說:

- 別太相信「專家會幫你抓時機」,專家自己都很難。

- 最簡單的方式,反而是持續投入,不去猜漲跌。

- 定期定額投資、買入大盤 ETF,往往才是長期贏家的關鍵。

結論:市場買賣時機難預測,持續待在市場更為重要

總結來說,許多基金經理之所以表現不如預期,並不是他們「不夠努力選股」,而是市場起落沒人能抓準。不要幻想有人能神準預測高低點,穩紮穩打、紀律投資,才是一般人最該學的事。

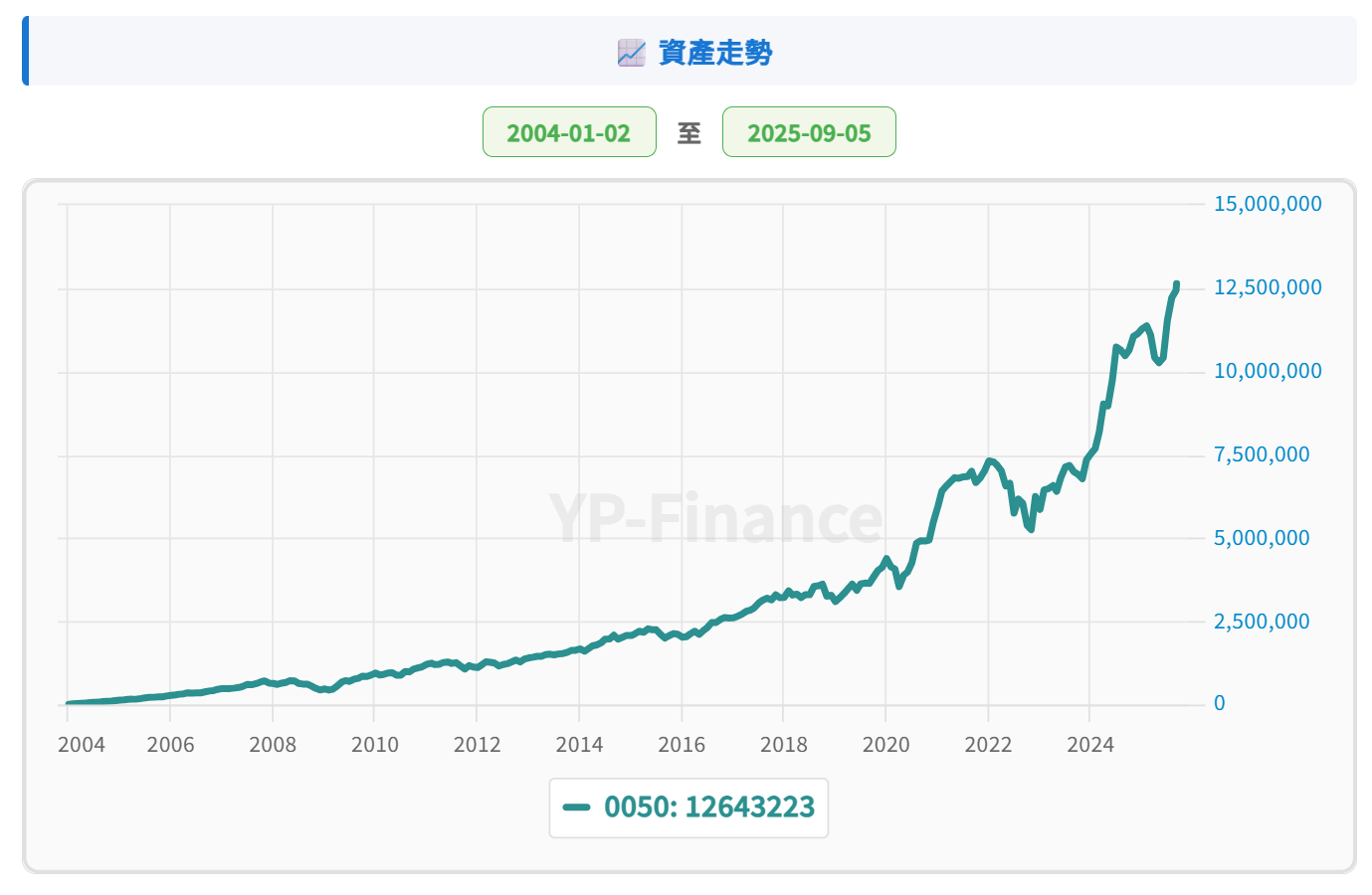

就像是你在2004開始0050定期定額1萬元(定期定額試算),保持紀律的持續投入,時至今日,就會成長至1260萬,年化報酬率12.79%,你不需要預測市場漲跌,就有如此優異的成績。

因此,別再被「專家幫你抓交時機」的神話騙了,連專業經理人都證實做不到的事情,我們只要把簡單的事做到好,就贏過一大半的人了!

延伸閱讀: