寬限期要使用嗎?在前一篇買房還是買股? 你得先搞懂房貸槓桿的真實年化報酬率的文章中,說明台灣房地產在過去數十年內的年化報酬率約為4.5%,但如果加上槓桿的效應,年化將隨著你持有的時間長短,可能超過10%。不過我們並未說明新青安的寬限期的影響,因此在這篇文章,YP想告訴你,什麼是寬限期?以及寬限期對房貸槓桿所帶來的影響。

Table of Contents

寬限期是什麼?

寬限期,簡單來說,就是在你借貸之後的一段「緩衝期」,讓你暫時不用還本金,但是這段期間,還是得繳納利息。對於剛開始有資金需求的投資人來說,寬限期就像是一段「喘息時間」,讓你有時間調整現金流,應對其他財務需求。

舉個例子來說,如果房貸是100萬元,寬限期設定為1年,假設年利率是2%,那在借房貸的第一年內,你只需要支付利息,每個月大概是1,666元(100萬 * 2% ÷ 12)。等到寬限期結束後,你才需要開始還本金和利息。

寬限期的設計是為了讓人們在資金較緊張的時候有緩衝,但也要注意,寬限期過後還款壓力會增加,所以這段時間必須妥善規劃,確保後續能順利應付。

寬限期對買房年化報酬率的影響

由於寬限期內不需繳納本金,僅需支付利息,這代表著現金流的支出,會大幅減少。

以房貸1000萬,利率2%,40年的房貸,5年寬限期為例

- 寬限期內,每個月是16666元的利息

- 寬限期後,每個月則是33126的本利和

結束寬限期後,每個月所需要支付的房貸費用,幾乎是寬限期前的兩倍,年化報酬率又與每期的金流有關,所以,寬限期的使用,絕對會改變整體購屋的年化報酬率,因此,接下來我將試算不同條件下,有無寬限期的年化報酬率差異。

以下預設的情境是: 房貸1000萬,頭期款20%、利率2%,40年房貸

不同長度的貸款年限(20、30和40年)

假設持有房產10年賣出,期間房價以5%的年化報酬率增長,則不同貸款年限下,有無寬限的年化報酬率分別為

- 20: 8.36%

- 30: 9.14%

- 40: 9.59%

| 房貸年限 | 年化報酬率% | 年化報酬率%(有寬限期5年) |

|---|---|---|

| 20 | 8.36 | 9.88 |

| 30 | 9.14 | 10.24 |

| 40 | 9.59 | 10.40 |

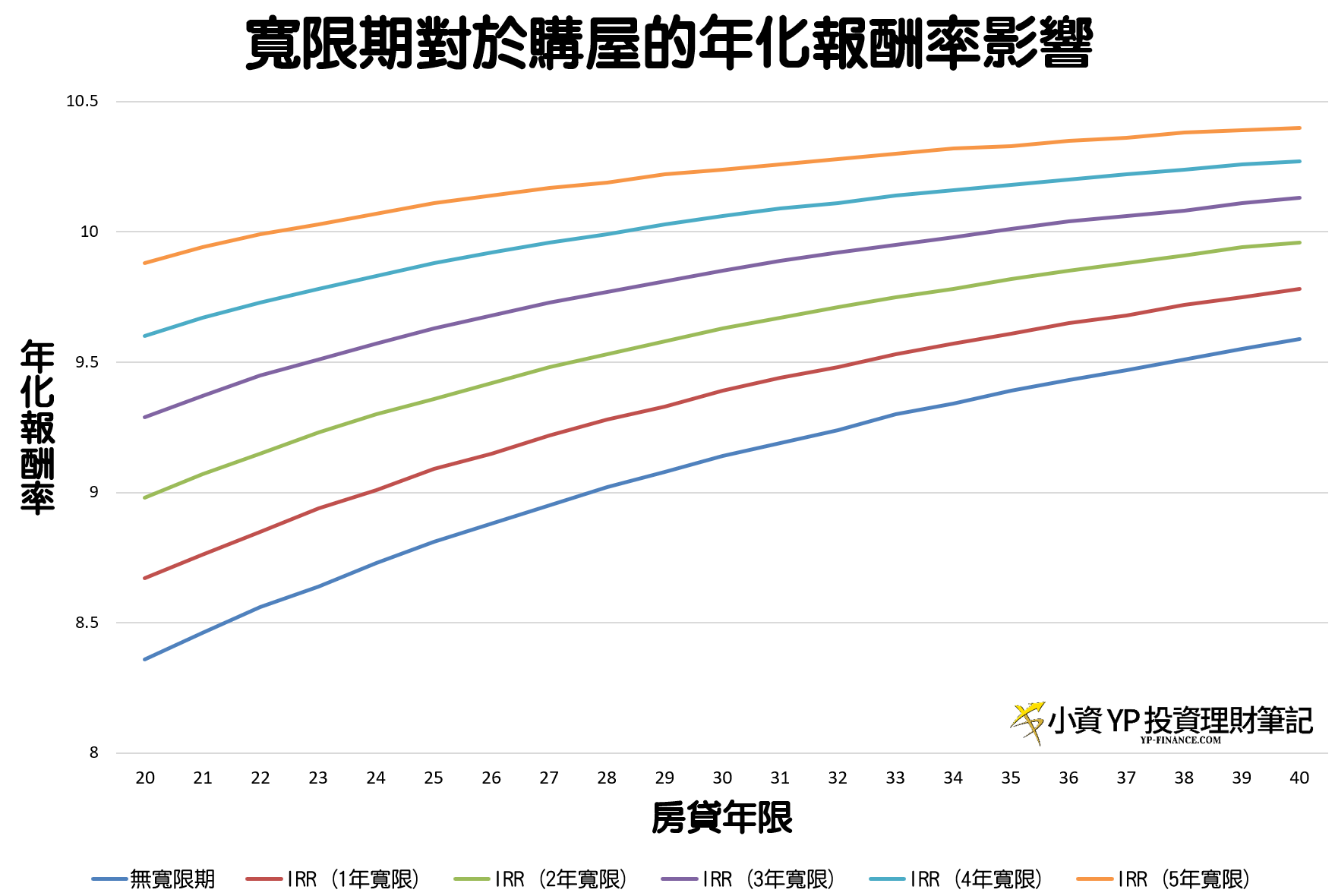

接下來將房貸年限從20到40年,並根據不同寬限期長度製圖如下:

在房貸年限較短的20年,採用寬限期所提升的年化報酬率,會比40年房貸更加顯著。

不同持有的年份賣出(5、10、20年)

假設房貸年限40年,期間房價以5%的年化報酬率增長,則不同持有時間賣出,有無寬限的年化報酬率分別為

| 持有時間 | 年化報酬率% | 年化報酬率%(有寬限期5年) |

|---|---|---|

| 5 | 11.89 | 12.9 |

| 10 | 9.59 | 10.40 |

| 15 | 8.35 | 8.91 |

| 20 | 7.58 | 7.98 |

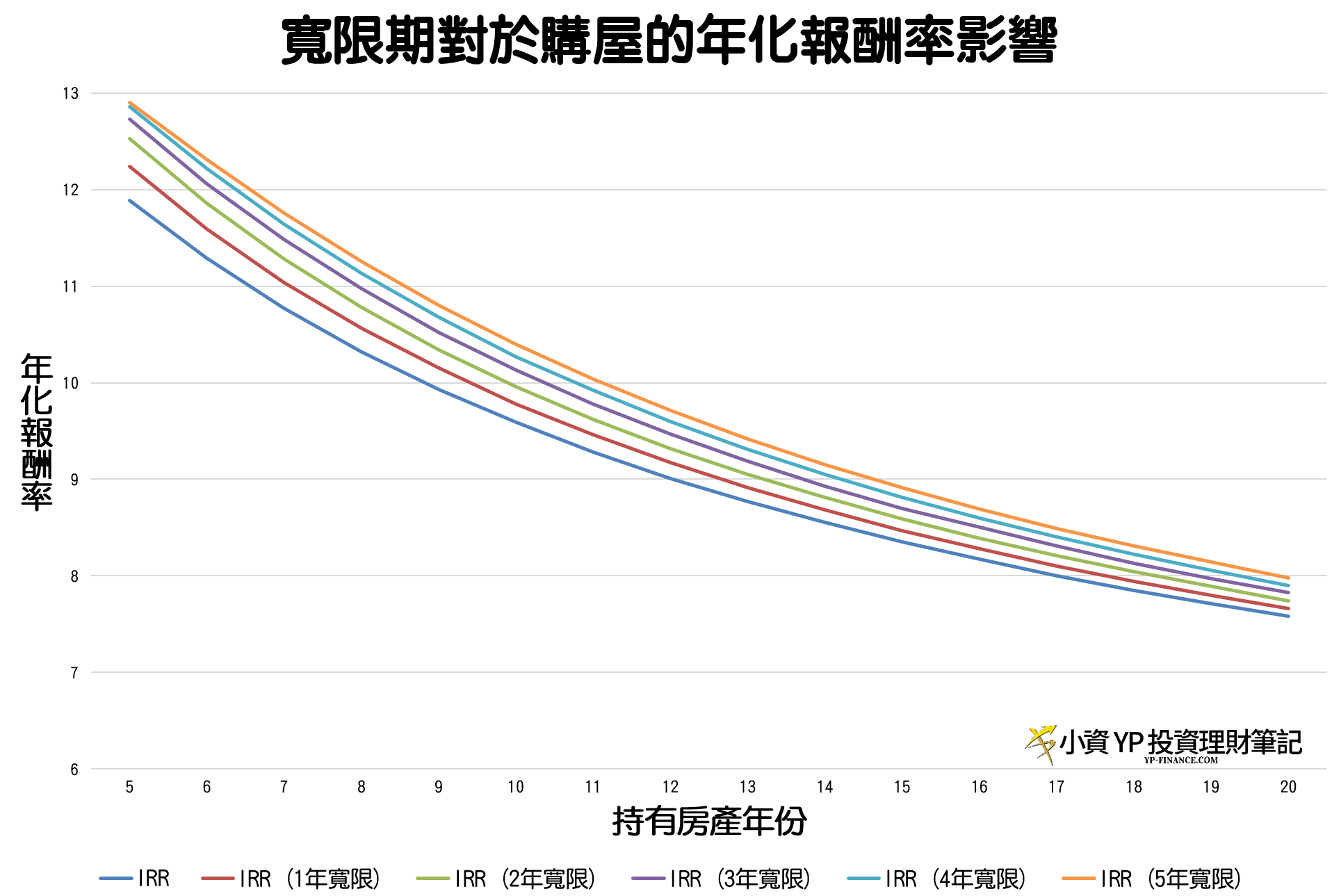

接下來將持有的時間從5到20年,並根據不同寬限期長度製圖如下:

越晚賣出房產,年化報酬率越會降低,兩者呈現反比的關係。

而寬限期對於不同持有房產的年份影響,越短的持有年份,提升的效果越顯著。

不同比例的房貸頭期款

以同樣40年房貸、10年持有時間,每年5%的增長,則不同的頭期款百分比,有無寬限的年化報酬率結果如下:

| 頭期款百分比 | 年化報酬率% | 年化報酬率%(有寬限期5年) |

|---|---|---|

| 20 | 9.59 | 10.40 |

| 30 | 8.32 | 8.79 |

| 40 | 7.44 | 7.73 |

不同的房產增值速度

40年房貸、10年持有時間,每年5%的增長,則不同的房產增值速度,有無寬限的年化報酬率結果如下:

| 房貸增值年化 | 年化報酬率% | 年化報酬率%(有寬限期5年) |

|---|---|---|

| 5 | 9.59 | 10.40 |

| 10 | 19.15 | 20.44 |

| 15 | 27.06 | 28.52 |

不同的寬限期長度

以同樣40年房貸、10年持有時間,每年5%的增長,在不同寬限期長度之下,年化報酬率的結果:

| 寬限期長度(年) | 年化報酬率% |

|---|---|

| 0 | 9.59 |

| 1 | 9.78 |

| 2 | 9.96 |

| 3 | 10.13 |

| 4 | 10.27 |

| 5 | 10.40 |

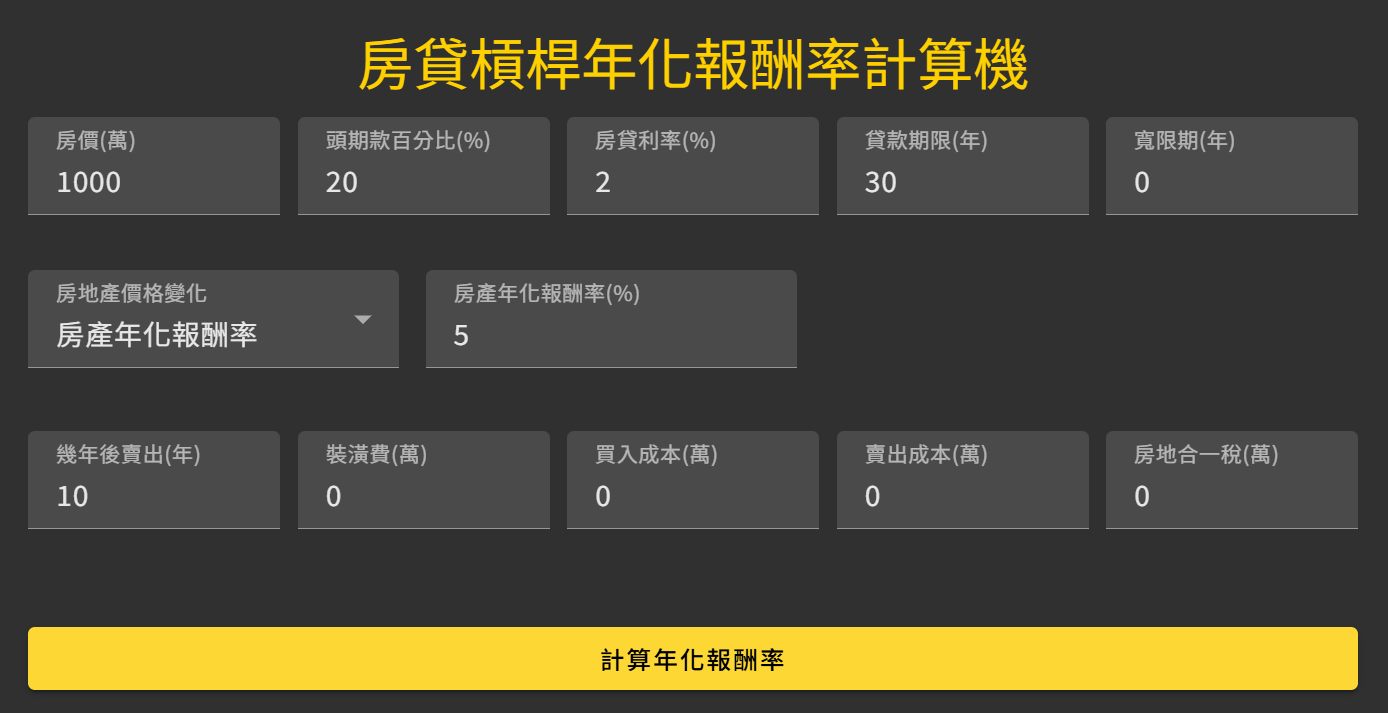

寬限期房屋貸款年化報酬率計算機

由於房貸本身的金流較為複雜,如果再加上寬限期的變化,一般人要計算年化報酬率,並不是太容易。

於是,YP-Finance為此提供了寬限期房屋貸款年化報酬率計算機。

除了寬限期的選項之外,也支援其他不同的成本,例如買房的裝潢費、買賣成本,以及房地合一稅。

透過此計算機,讀者能輕易得出房產在不同情境之下的年化報酬率,作為財務規劃的評估。

寬限期對報酬的影響結論

寬限期對房貸槓桿的年化報酬率有著顯著的影響,尤其是在初期現金流緊張的情況下,它可以有效降低資金壓力,使投資者能夠有更多資金應對其他需求。然而,隨著寬限期的結束,還款壓力將大幅增加,因此投資者必須在規劃貸款時仔細考量寬限期的長短及其對長期財務狀況的影響。

綜合上述數據可以看出,無論是不同房貸年限、持有年限或是房產增值速度,寬限期都能提升房貸槓桿的年化報酬率,尤其是在房地產市場穩定上升的情況下更為明顯。

現在的新青安的寬限期長度,打破以往最高3年的限制,來到最高5年,我認為是整個新青安政策最不容小覷的部分。

畢竟寬限期除了可以有效降低每月的房貸金額之外,背後的理財含意則是長期維持房屋的五倍槓桿,這正是為何一旦使用寬限期的購屋者,在上漲的房地產市場中往往可以獲得更好的年化報酬率。

因此,對於那些計劃透過房地產投資實現長期資本增值的投資者來說,合理運用寬限期不失為一種提升報酬的策略,但也要同時警惕其帶來的還款挑戰,勿以寬限期的寬鬆金流,評估是否有足夠還款能力,而是需要透過謹慎的整體規劃,才不會因缺乏足夠的現金流,失去寶貴的幸福房子。

延伸閱讀: