不久前,收到一位讀者朋友的來信詢問:是否可以保留一點現金,等市場下跌的時候再買?也想請教YP你都不會這麼做嗎?在過去一系列的單筆投入與定期定額的比較比較文章中,提到在我剛開始有一筆資金準備進場投資的時候,並沒有選擇all in,我不敢單筆投入的原因,一來是因為單筆心理壓力過於龐大,二來加上心中抱持著等待市場下跌再投入的想法,所以我選擇分批而買入。

不要All in,適時保有一些現金,等到市場跌多一點的時候再投入,聽起來是個天衣無縫的計畫。

在市場下跌時,能將手中守候多時的銀彈大舉買入,這種感受堪比自己中了樂透號碼,終於等到你一樣的喜悅。

但是現在的我並沒有這麼做,我也不建議你這麼做。

而最主要的原因是:等待下跌的買入,痛苦太多,收穫太少。

Table of Contents

準備好等市場大跌再買入的兩個問題了嗎?

現在市場的價格太高,許多人想要等待市場下跌後再買入,看似有其道理,可是這種擇時進出的策略,卻往往帶給投資人更差的結果。

每個人都想等待便宜的價格再出手,就像是日常的用品一樣,一旦遇到打折特惠,買到就是賺到。

問題是當我們嘗試等下跌再買入,你願意等多久呢?

一年、兩年還是願意等待一輩子?有些必需品是急用的,你沒有那麼多的時間可以等待。

還有一個問題是:關於等待下跌的幅度

你很可能沒有想過,究竟是要等下跌10%?20%?又為什麼不是21%?對吧!

換句話說,許多人嘗試要等下跌後的購買時刻,但是基於以上的兩個問題,其實往往沒有準備好答案去迎接市場的走勢,只是單純覺得現在價格太高買不下手。

- 要等下跌多少才買入?

- 願意等待多久?

然而,就算你現在已經有了答案,也幸運地碰到心目中的下跌情境,只是很可惜的,你並沒有意識到,還是有可能只是白日夢一場。

會讓你等待多時,發現做白工一場的關鍵,就在於Buy the dip成功的要點在於

最終買入的成本,要比當初存入資金時間點的成本還便宜才有用

Buy the dip要成功的關鍵在於,最終買入的成本,要比當初存入資金時間點的成本還便宜才有用。

換句話說,Buy the dip不是個天衣無縫的計畫,而是個高機率賠錢的策略。

Buy the dip為什麼會失敗?

為了讓你理解等待下跌買入的buy the dip會失敗的情況,我將透過buy the dip與定期定額的投入歷程差異,試著說明這件事情。

- 定期定額: 每個月固定一筆金額買入

- buy the dip: 每個月擁有相同的資金等待投入,投入的需求是從高點跌落特定幅度,比方:10%、或是下跌20%之後進到市場中,另一方面,當市場再次突破新高,我會將資產再變賣回現金,等待下一次的下跌購入

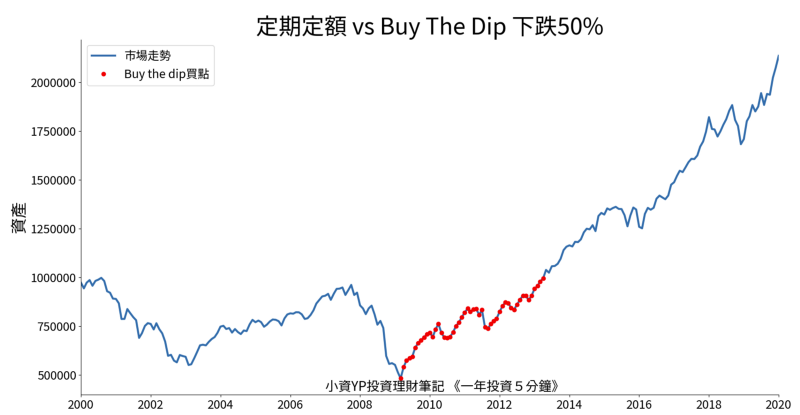

如下圖的紅點,便是市場下跌超過50%的購買時間點

首先呈現的是Buy the dip成功的時刻,2000-2020的美國市場

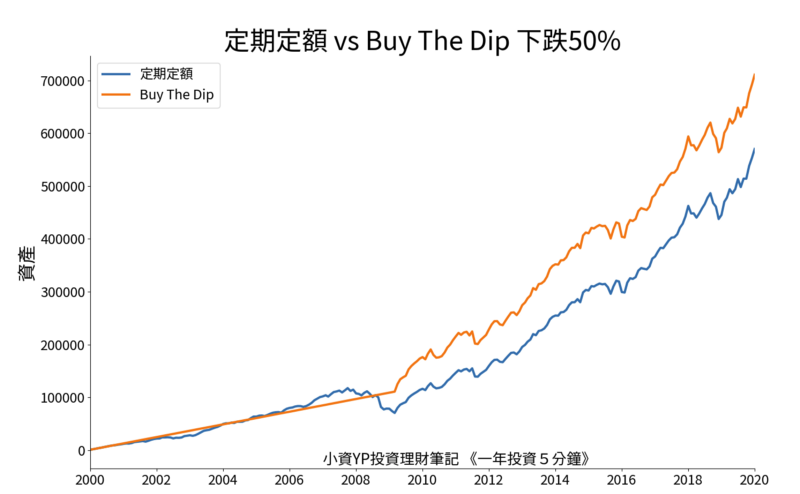

- Buy the dip: 710754

- 定期定額: 570168

如果從2000年開始的投資人,打算透過等待市場下跌50%的buy the dip策略,他必須經過長達9年的等待,在場邊一動也不動,看著市場從高點10%的下跌,接著是20%的下跌,忍住購買的慾望,然後繼續看著市場下跌30%、40%直到最後的50%腰斬,終於好不容易等待完美的時機,將過去堅守策略、不為所動累積下來的資金,投入市場中。

正所謂的天將降大任於斯人也,必先苦其心志,勞其筋骨,餓其體膚,面對市場不斷下跌,不但沒有想逃跑,而是一邊壓抑逢低買入的慾望,等待完美時機的買入,這樣的逢低買進策略,對比同個時期的定期定額,多出24%左右的獲利,績效顯然比較突出,只是過程的等待與折磨是否值得,倒是有待商榷。

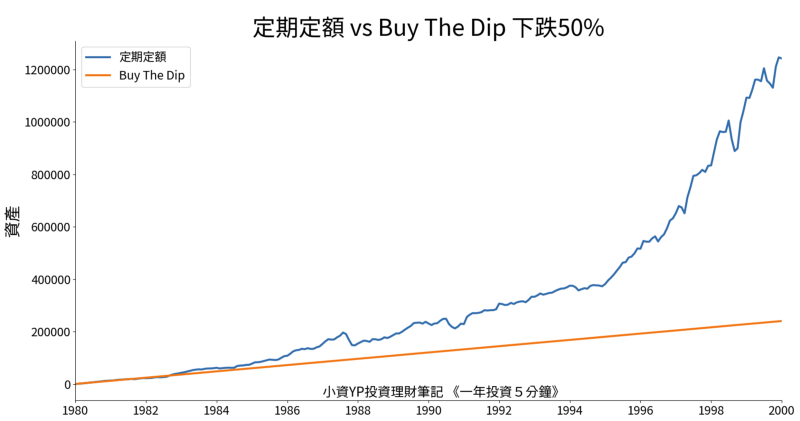

接下來,我們換個時空背景,來到1980年代,在這個時間點,狀況顯得不太一樣。

- 定期定額獲得壓倒性勝利

在這個1980年代,等待下跌50%才要進場的投資人,等了20年都盼不到股災的到來,他唯一能做的事情就是把現金放在身旁,看著市場逐步上漲,離自己遠去。

雖然這是一個比較極端的例子,可是我們卻可以從中發現,逢低買進的buy the dip,為什麼會失敗的原因。

持有的現金毫無用武之地

除了等待的時間過久,導致正期望值的市場不斷上漲,這也使得在將來,你有幸因為某個特定跌幅而買入的時刻,所花費的成本將比當初擁有該筆資金還要昂貴。

換句話說,buy the dip會是一個讓你虧錢的策略,因為等到下跌的逢低買進,卻還是買貴了。

比如你想要保有現金趁市場20%的下跌再買入,當然是可以,但是試著想像下列的情境:

在你等到真正下跌20%之前,市場已經上漲了超過一倍,當初原本可以透過100元買入的價格,現在已經是200元,雖然過了不久後市場便下跌20%,熊市來臨,導致價格變成160元,你非常地開心買入,因為市場打8折了。

等一下,你確定買到這個160價格是開心的嗎?

因為想要等待下跌20%的時刻再買入,結果實際買入的成本,比當初等待的價格還高了60%(160 > 100),這樣究竟是划算還是虧損呢?

請仔細看清楚,這不是打折20%,而是貴了整整60%。

為什麼等待下跌的買入策略有其缺陷,就是在此處。

你不知道要等多久,也不知道要等多少下跌才能確保在未來才會買的便宜。

Buy the dip的下跌幅度與預期報酬有關係嗎?

透過逢低買入的buy the dip,有時候會成功,有時候會失敗,從先前的兩者例子中,我們看到成功與失敗的幅度差異很大,可謂是一個痛苦太多收穫太少的策略。

令人好奇的是,在不同的跌幅等待逢低購買策略,是否也會讓投資人感到如此失望呢?

美國市場

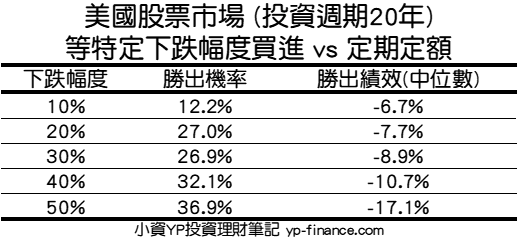

以下是統計美國投資市場1871-2021將近150年的長期數據,逢低買入以及定期定額的計算結果

首先我們先來看到逢低買進(buy the dip)在不同下跌幅度的等待,勝出一般人所使用的定期定額機率。

等待的跌幅越大,越有機會勝出

如果你想要藉由buy the dip打敗定期定額,你必須選擇跌幅較大的等待,如果只是等待下跌10%,勝出機率只有12.2%,但是如果提升至50%的下跌等待,則機率上升至36.9%,等待的下跌幅度,與勝出的機率有相當的關係。

可是,如果我們往右看一個欄位,勝出績效的中位數,你可能就會打消這個念頭。

不論是哪一種等待的跌幅,逢低買入的中位數績效都是輸給定期定額

而且,等待幅度越大,失望將會越高。

換句話說,如果你打算跌的深一點再買入,而你有很高的機會會拿到比定期定額還差的報酬。

這就是我們想要說的,buy the dip有機會可以拿到比較好的報酬,但是就過去美股市場的統計數據,痛苦太多,收穫卻有夠少。

全球市場

身為一個全球的指數化投資人,我當然也很好奇,逢低買進的策略,在全球的股票市場是否會有不一樣的表現,或是依然讓我們感到失望呢?

因此,這次我統計了1970-2021的全球股票市場資料,也把投資的歷程分得更詳細,從投資長度5年至20年,分別統計逢低買入對於定期定額的勝率以及中位數績效,藉此看出是否會隨著投資周期的不同而有差異。

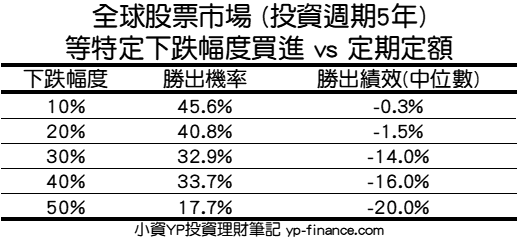

全球市場投資5年歷程 – buy the dip vs 定期定額

如果投資的timeframe只有短短的5年,由上述所統計出來的數據顯得滿不一樣的。

尤其是勝出機率的部分,在前述的20年美國市場,等待的幅度越高,機率相對的也會高;但是在此5年的周期,由於投資的歷程過短,等不到大跌幅的到來。故選擇較大跌幅的逢低買入,不只勝出機率會變得最低,勝出的績效也是最差,這是很不一樣的地方。

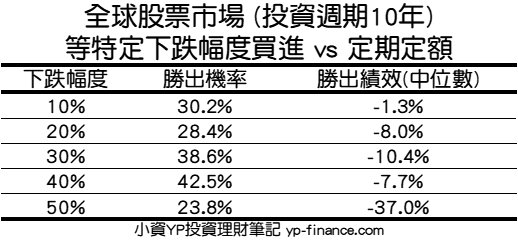

全球市場投資10年歷程 – buy the dip vs 定期定額

- 在10年的投資歷程,buy the dip勝出的機率略為高一些

- 等待的50%跌幅,勝出績效的中位數落後高達37%…

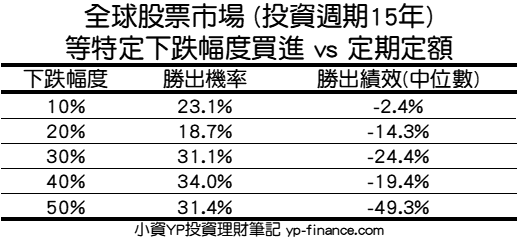

全球市場投資15年歷程 – buy the dip vs 定期定額

- 等待的50%跌幅,勝出績效的中位數落後高達49%

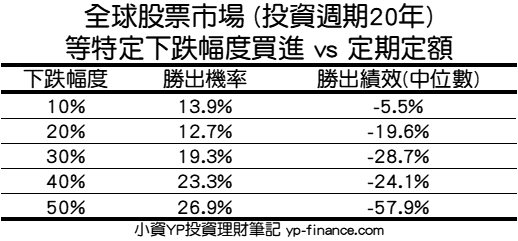

全球市場投資20年歷程 – buy the dip vs 定期定額

- 對比美國市場20年,趨勢相當類似

- 隨著幅度越高,勝出機率越高,而勝出績效的中位數也會更糟糕,越可能賠錢

- 只是如果你等待的是腰斬,逢低買入勝出定期定額績效的中位數將落後高達58%

整體而言,當你嘗試要採用逢低買入的buy the dip去進場,很可能的結果,就會如先前的統計數據所述說的,這是一件不值得的事情。

因為痛苦太多,收穫太少,你面臨的是虧損於定期定額的可能。

持有現金等待市場大跌後買入的buy the dip

回想我剛開始投資的時刻,市場不斷地創新高,如果要把手中的現金直接投入到市場中,並不是一件容易的事情,對當時還是新手的我,便選擇先觀望市場,留一點現金,等待下跌之後的買入。

結果當時市場不斷地走高,等不到下跌的來臨,不過幸好我有寫下投資計畫,備案就是等不到下跌就按時買入。

回過頭來看這件事情,從理性的角度來看是不合理的,因為單筆投入平均勝出分批買進2%的報酬,但從感性的角度來看,是合理的做法,至少還是有個計劃可以把資金投入市場,不是堅持選擇等待下跌才買進投入。

趁著市場低價買入,有時候會成功,有時候會失敗,有時候是完全等不到。

從先前的數據,很明確的告知我們,持有現金等待下跌,是一個痛苦太多收穫太少的行為。

保留著現金,等下跌大舉買入或是等待高點下跌再加碼,會失敗的原因不外乎是你所買入的是一個正期望值的資產,這是最重要的關鍵,而你打算要做的事情,逢低買進,卻是與此關鍵有所矛盾。

這將使得採用buy the dip的投資者,面臨比定期定額還差的報酬結果。

面對市場隨機的波動,有些人是等待多時終於等到,有些人則是並未按照計畫加碼買進,如果此時你能買到比當初成本還低的價格,自然是一件很不錯的事情,但是你其實並不曉得,在未來的日子持續按照計畫的等待,是否能買到更好的價格呢?

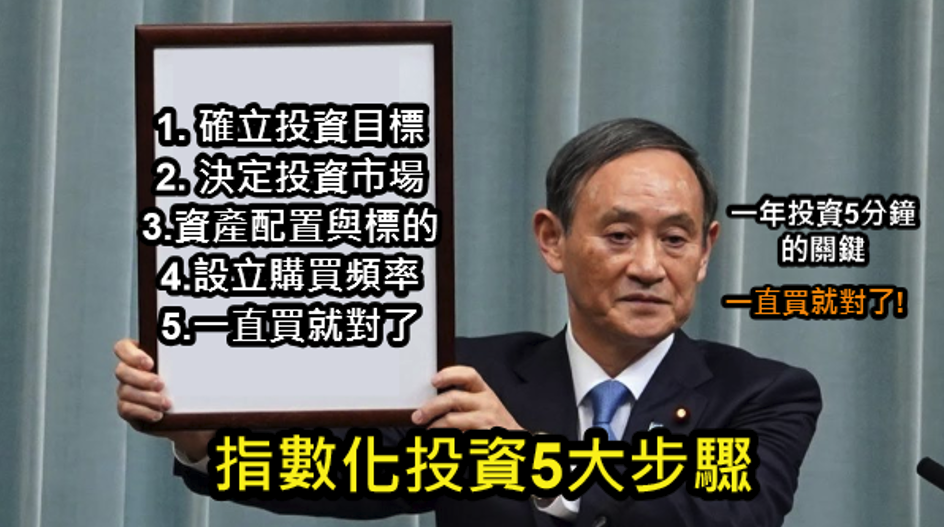

如果你不確定,那請你跟我一樣,透過《一年投資5分鐘》所述說的5大步驟,決定購買頻率後,不要看價格一直買就對了!

延伸閱讀: