使用兩百天均線(年線)交易還是買入持有就好?

交易的策略有很多種,其中一種叫做趨勢交易。其行為是根據某一種指標,在上漲的行情買進,下跌的行情賣出。通常會利用的是年線(200天均線)、或是相對強度指標來進行判別。

我們在之前的文章也有討論過關於200天均線的文章

運氣太好也無法打敗市場

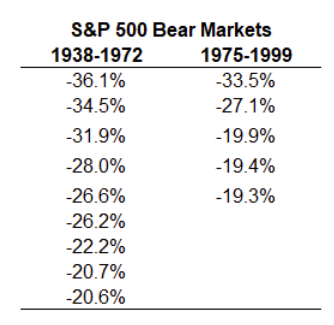

趨勢交易是否可行呢?我們試著研究過去的歷史來實證看看。首先,Ben carlson挑選了過去兩個沒有超過40%下跌的時期如下

- 1938-1972 平均下跌 -27.4%

- 1975-1999 平均下跌 -23.9%

在這兩段時間,美國市場分別經歷了35年和25年都沒有大崩盤,這兩個時期剛好很適合驗證趨勢交易的方法。

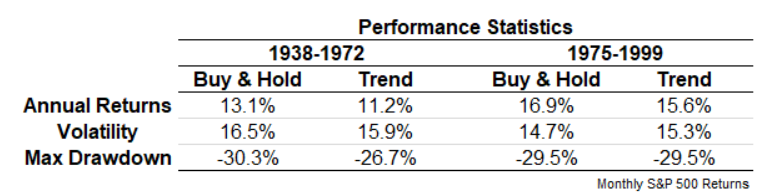

下表是使用200天均線的趨勢交易跟Buy and hold(買入持有)做比較

- 波動性跟績效都是 買入持有 勝出

- 趨勢交易的大部分優勢是在於大衰退的時期

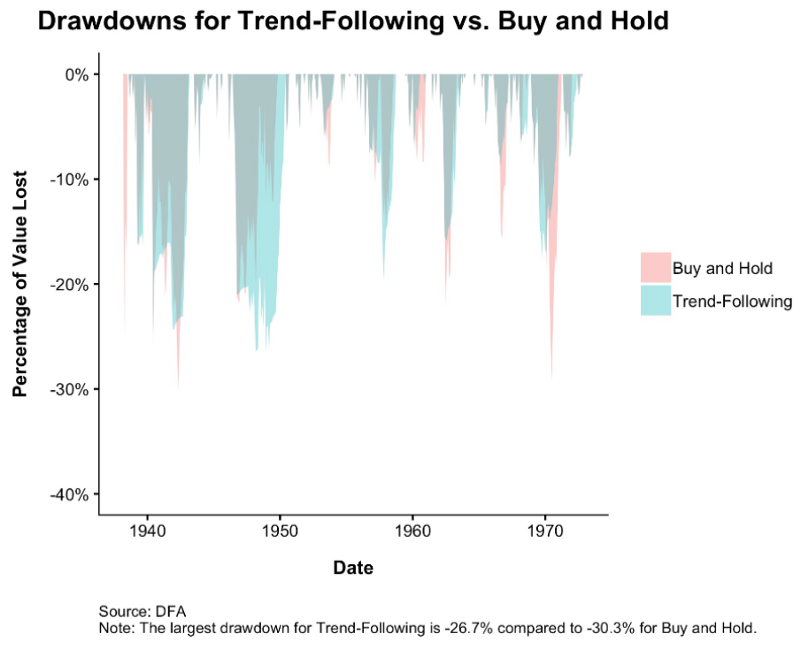

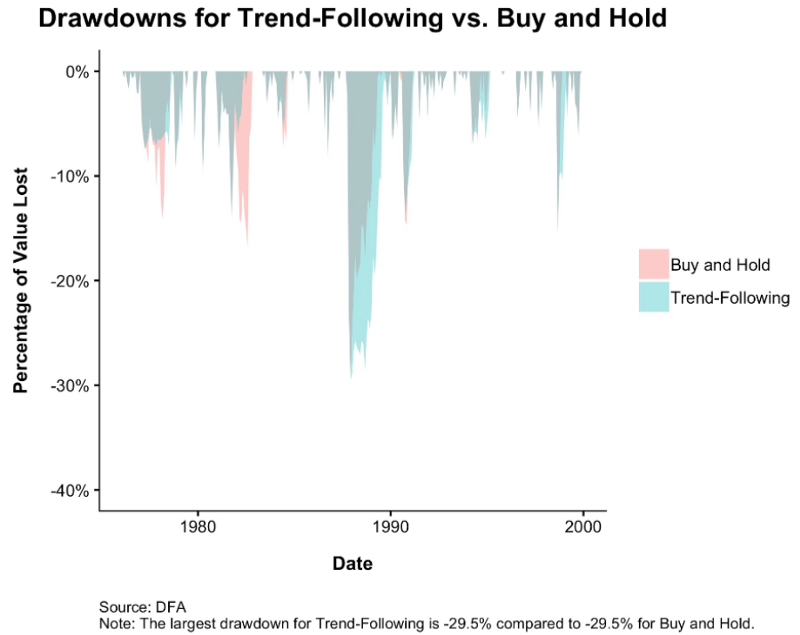

我們接著來看看下跌的幅度比較圖

1938-1972年:

1975-1999年:

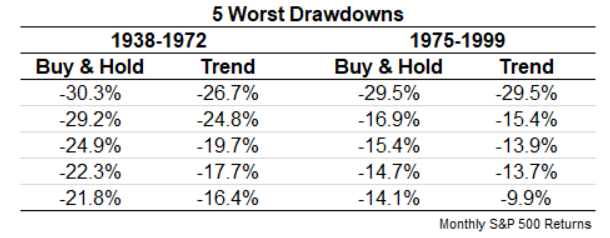

以下是這些時期中下跌最多的跌幅

在這些期間,趨勢交易提供了較少的跌幅,是他的優點所在!

結論

- 沒有一種策略是永遠都有效的

- 透過資產配置分散化你的投資組合絕對是投資計畫中最重要的一環。但是,你也可以考慮使用不同的投資策略實現不一樣的投資組合。儘管買入持有策略是非常難以擊敗,但是在市場下跌50%以上的場景,你事實上很難堅持下去。每種策略都有優點和缺點,如果試著組合他們,或許可以互補也說不一定。

- 實行趨勢交易就跟買保險一樣。 想像一個場景,你是否可以只在你認為要發生大災難的時候跟保險公司說你要保險就好?或是說妳已經有了體況跟病情再去要求保險,這時候其實是很難保險的,因為這並不是保險的運作方式。你必須在體況好的時候就一直付出保險費,等到風險出現的時候,才可以轉嫁風險給保險公司。就好比趨勢交易一樣,你會在牛市的時候得到比較差的報酬,但是一旦是險峻的熊市,你將有機會獲得降少的跌幅。

我們有沒有可能再經過個十幾年都沒有發生大崩盤呢? 有可能。

我們有沒有可能再經過個十幾年內發生腰斬的熊市呢? 有可能。

資產配置的多樣化組合,就是以不變應萬變,可以面對各種市場的變化。在牛市某些資產可能會突飛猛進;相反的,在熊市也有些資產可以保護著你。

Reference: will-trend-following-continue-to-disappoint