許多投資人,想著都是低買高賣,這確實也是唯一能夠賺錢的方法。但是他們會稍微貪心點,想著是買在最低,賣在最高,這就真的非常困難了。於是這些交易者會研究許多的方法跟策略,分析數據來取得這樣子的成果。有沒有成功我不太清楚,我只知道是極度困難。不過沒關係,這篇文章要來告訴大家,如果你真的這麼厲害,每次都買在最低(Buy the dip),相較於定期定的簡單投資法,是不是就真的無往不利?

我們想像一個情景,當你回到1920-1979年代,你正準備開始投資美國股市長達40年的時間,你有兩種策略做選擇:

- Dollar-cost averaging (DCA): 定期定額每個月100美元

- Buy the Dip: 每個月存下100美元,並且只買在Dip。這邊dip的定義為任兩個新高點中的最低點,也就是絕對低點,這樣的策略可以保證你總是買到最便宜的單位價格,並且在未來會獲得絕對的回報。(神才擁有的能力,你要能預見未來的高點存在)

你會如何做選擇呢? DCA or Buy the Dip?

乍看之下,如果我們採用Buy the Dip的做法是不可能會輸的,畢竟我們買到的價錢可是在新高點下的絕對低點。然而,如果你真的採用Buy the Dip,那麼這個方法會在70%的時間都輸給定期定額。

It’s true. Even God couldn’t beat dollar-cost averaging.

儘管你知道市場在接下來會迎接一個超級低點,你還是輸了。

為什麼呢?

Because buying the dip only works when you know that a severe decline is coming and you can time it perfectly.

你可能還是覺得困惑,有聽沒有懂,我們試著舉幾個例子

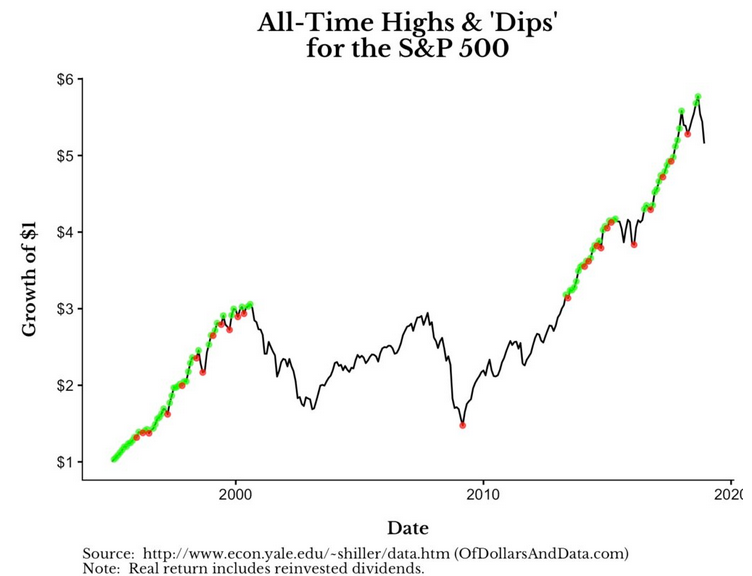

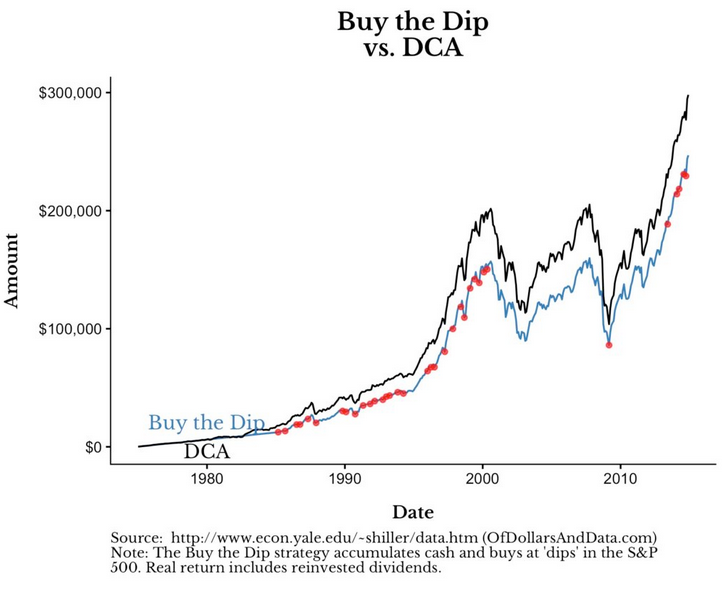

首先我們看看離我們較近的時間,1995-2018的美股

- 綠色的點代表的是新高的點

接著我們瞧瞧所謂的Dip會在何處? 我們標上紅色的點代表之

- 圖中有個最明顯的紅色點,就是在於2009年三月,這也表示這是從2000年八月來的最低最低點,等待了9年多的時間

- 在綠色新高點中,總是會帶著不那麼突出的紅色Dip點

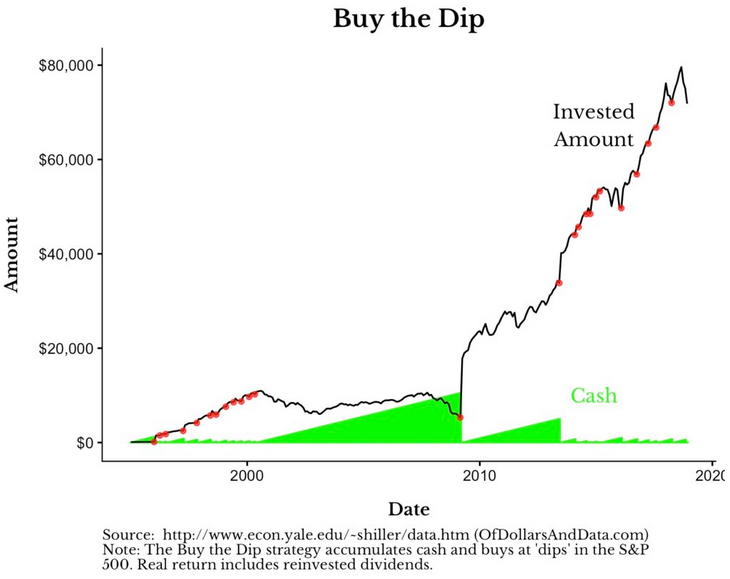

那麼,究竟Buy the Dip是如何運作的呢?

- 每一次紅色的點出現,都會把代表現金的綠色線條消掉。因此你會看到當到達2009年三月的時候,我們所累積一大堆的現金就消失投入市場了。

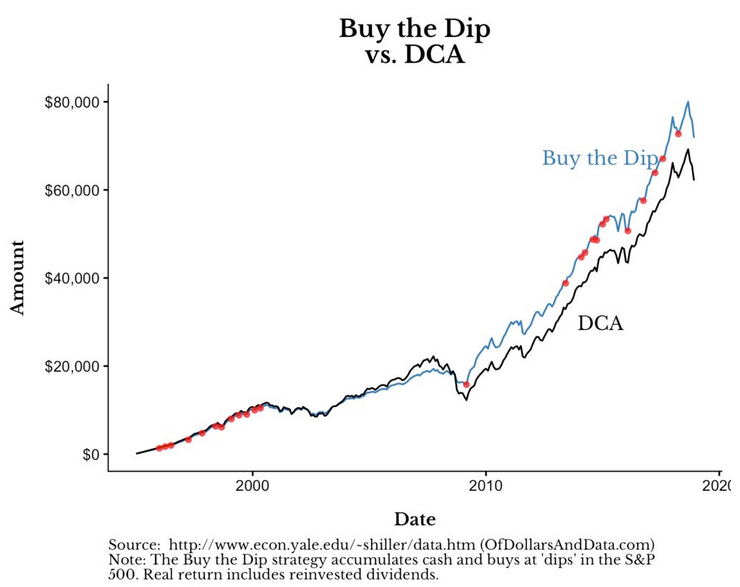

如果我們試著比較DCA跟Buy the Dip的績效,會發現直到2009年三月以後,Buy the Dip才開始勝過定期定額。

這個時間點,2009年三月,非常的重要。這幾乎就是讓這兩種策略績效反轉的關鍵點。我們試著換個角度來理解究竟在這個時間點有什麼魔力。

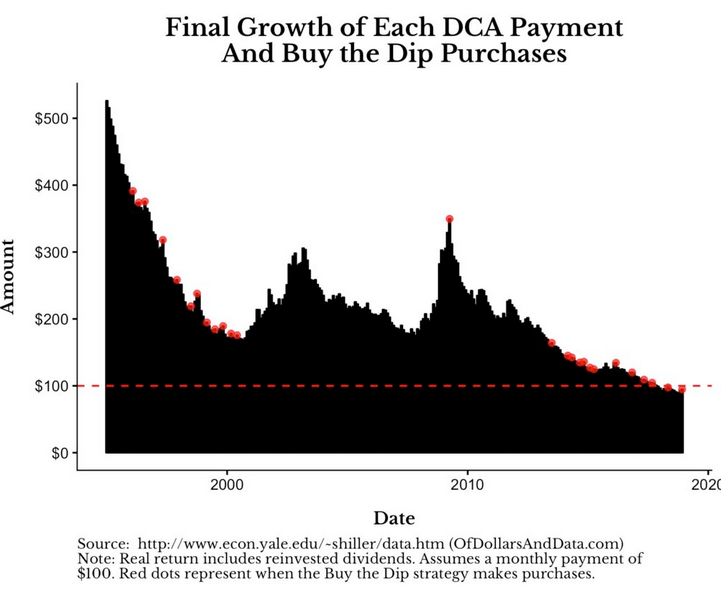

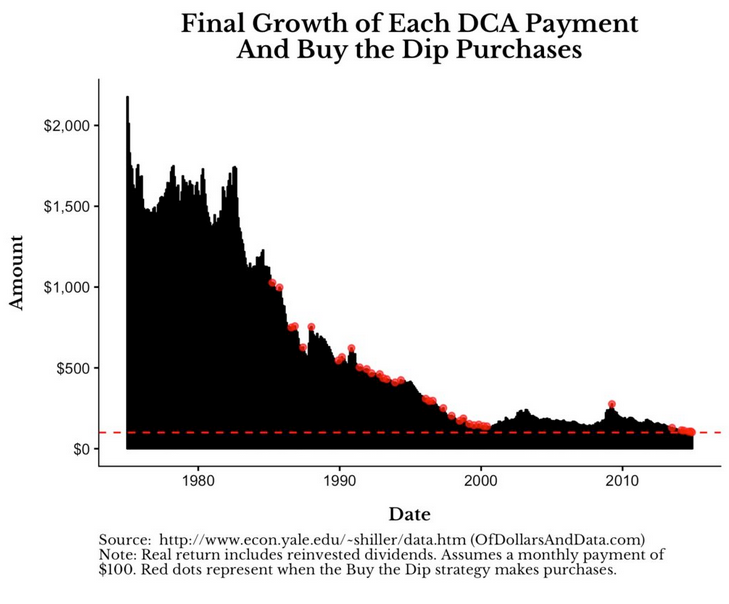

在下圖中,顯示每次定期定額買到的資產會成長到多少

- 黑色線條代表的是每一次DCA買到的資產最後成長到的價值

- 紅色的點代表的是Buy the Dip買到的資產最後成長到的價值

這個圖表顯示出,我們在2009年三月買的那一次資產,非常非常的划算。如同DCA那次花的100美金,最後成長到350美金,足足成長了兩倍半。這就是關鍵,Buy the Dip藉由這一次的購買,竟然占據最後資產的52%之多。

另外,你可能會疏忽掉幾點

- 越早購買的資產,成長力度越高(複利的力量),你可以看看2000年以前的黑色線條,是不是都比2010年以後的紅色點(dip)成長的還多。也就是說,定期定額提早買,比你使用神的力量從dip買到的低點還厲害。

- 儘管有兩個明顯的低點(2003年二月跟2009年三月),但是依然有其他時間點的資產成長比這兩個時間點還多

所以,Buy the Dip要贏過DCA(定期定額)的關鍵到底是什麼?

低點要在投資週期中越早發生越好

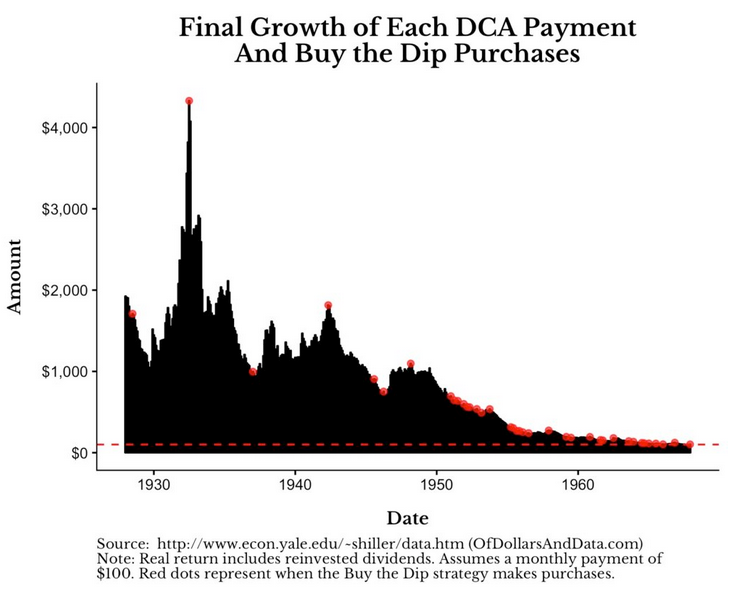

最好詮釋的例子就是一開始問讀者的問題,回到1928-1957年代

你可以看到Buy the Dip的運作非常的突出,因為他買在1932年的低點非常非常之早。花費100美金在1932年六月,最後會成長到4000美金。這是美國股市史上最划算的時間點。

聽到這邊你會覺得說,奇怪,不是說Buy the Dip打不贏DCA,為什麼你感覺開始推銷Buy the Dip的策略,也還沒看到該策略輸的狀況。

以上那兩個時間軸是很明顯的經歷長期熊市(1928-1957,1995-2018)

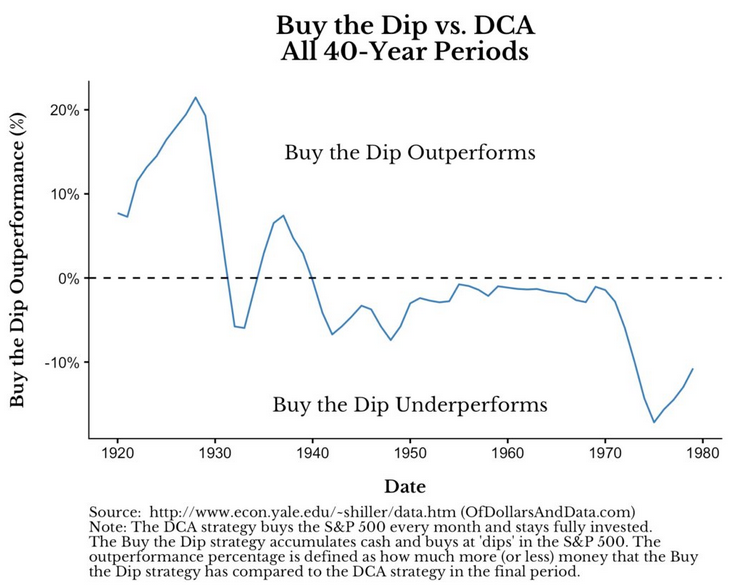

如果我們試著把時間軸拉長到40年來看,Buy the dip就不是永遠都占盡優勢

- 0%以上表示Buy the Dip比較有優勢

- 將近70%的時間,定期定額(DCA)都優於Buy the Dip

你可能會注意到Buy the Dip在1920年代一開始就贏過DCA很多,主要原因在於馬上經歷了1930年代的熊市,甚至還贏超過20%的績效。然而,在1930年代之後,漸漸的變弱了,直到1974年的熊市之前,更是創下最差的績效。因為他一直在累積現金,直到1975年之後,才慢慢恢復績效。

在1975-2014時期,Buy the Dip也是特別的弱,原因在於他錯過了1974的底部。除此之外,下一次的高點,在1985年,這可是要抱著現金等了11年。

- DCA在這個階段,輕鬆打贏Buy the Dip

換另一個角度來理解Buy the Dip買的資產

如同你所看到的,不像剛剛提到的那兩個時間軸(1928-1957,1995-2018),Buy the Dip並沒有在早期就可以大量的從低點買進,反而是拖到時間週期很後面的時間,這會導致出一個非常嚴重的問題,他沒有足夠的時間可以成長,儘管你買的成本非常的低。

縱使你擁有這種神一般的技能,Buy the Dip,也不能保證比DCA績效好。

所以,如果你還是試著要累積現金,等待下一次的低點(Dip)到來,你可能會輸給很簡單的定期定額。

為什麼?

因為在你等待的過程中,市場依舊在成長,而且離你越來越遠了。那些使用簡單的定期定額所購買的資產,隨著時間享受著複利成長,而你還是癡癡的抱著現金在等待低點到來,你甚至不知道有沒有下一個低點。

另外,如果你預測底部(Dip)的時間點不那麼完美,只要稍微錯過個一兩個月,你將使得Buy the Dip 70%落後DCA的時間變成97%的時間落後。

我知道很多投資朋友會覺得現在股市很高,找不到什麼標的買,也不敢買,因為在你們不敢買的另一個角度來看,就是在期盼著下一個低點的到來,並且覺得從低點買入會勝過那些定期定額的購買法。

你們並不了解,等待的低點可能不會來之外,也失去了這段時間的複利成長機會了。

連神都無法擊敗的定期定額,你覺得你還有任何勝算嗎?

God: 別以為我只有這點能耐!

其實,除了策略該如何抉擇之外,有一點真的是只有神才能夠控制的因素,那就是運氣,什麼的運氣呢?

時間(Time)

同樣是在1920-1979年代的40年中

最好時間是1922-1961,當你投入$48000,最後會獲得$500000。

比較最差的時間1942-1981,當你投入$48000,最後會獲得$153000。

兩者時間維度的績效差了226%.

這完全不是DCA跟Buy the Dip兩者策略差異所能夠比擬的。也就是說,不管你選擇的策略如何,其重要性完全比不上該時間市場所實際帶給你的報酬。

God still has the last laugh.

延伸閱讀:

Reference: even-god-couldnt-beat-dollar-cost-averaging

3 則評論

所以是定期定額優於單筆投入嚕?

為什麼後面的文章又推翻了這篇XD

定期定額優於找尋低點買入的方式,但是單筆投入是所謂的立即性的投入,跟找尋低點買是完全不同的概念。

定期定額的策略可以至少保證不會買到高點,

但就總報酬的話,依舊是單筆立即投入會比較好?

是這個意思嗎?