期望和現實的差距

期望中的平均值

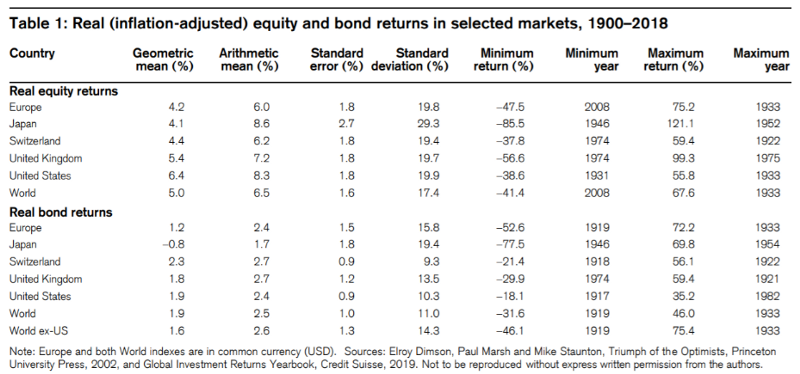

根據 Credit Suisse 2019 Global Investments Returns Yearbook所發布的2019報告中,清楚的載明在長期時間維度下,不同資產的回報關係。

- 股票的回報比債券好

- 金融資產在短時間內波動跟風險都極高

- 股票的短期風險是市場崩盤

- 債券的長期風險則是通貨膨脹

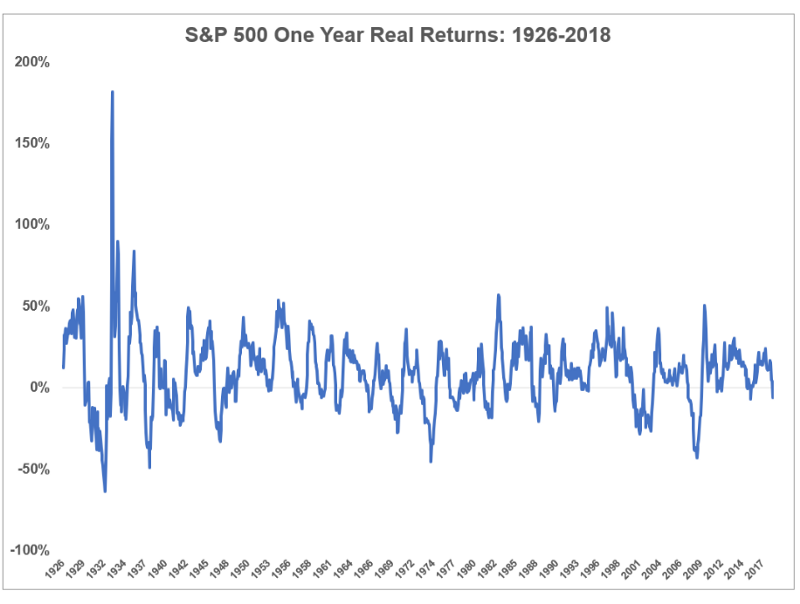

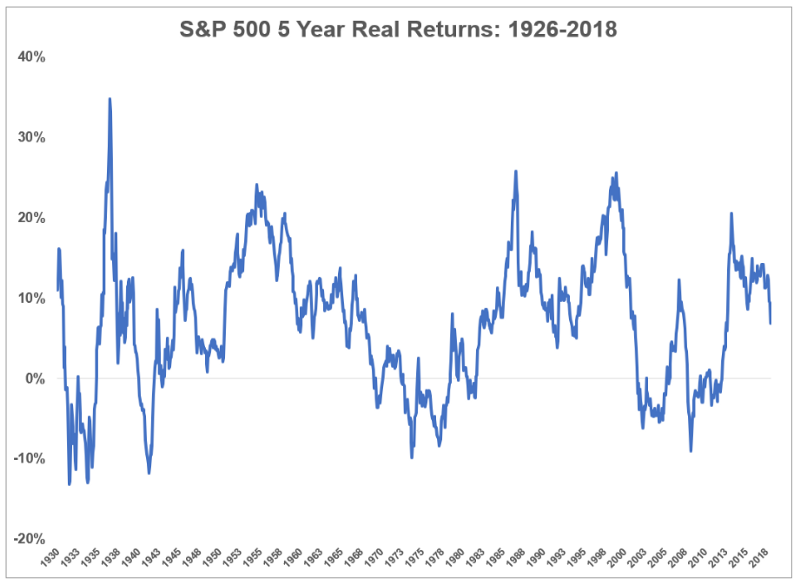

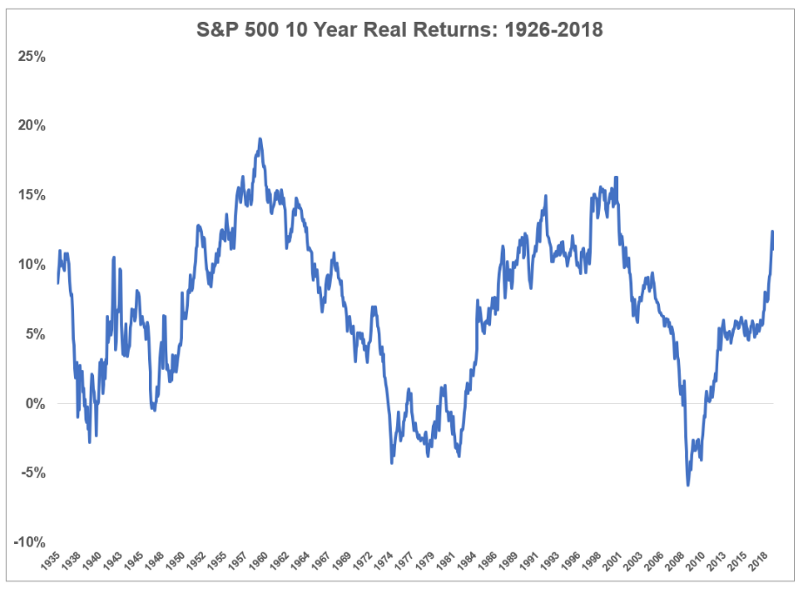

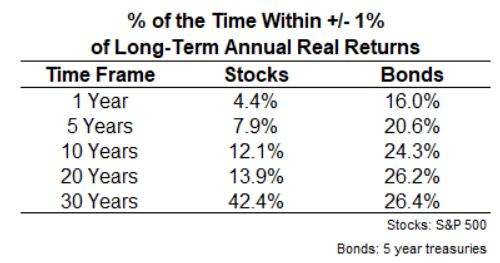

為了更好理解不同的時間週期下,接近長期報酬平均值的頻率。我們統計1926年到2018年,標普500的平均年化報酬是6.9%,五年期國家債券是2.1%。接下來,我們將針對平均報酬的+-1%,作為研究的對象。對股票而言就是5.9%~7.9%、債券則是1.1%~3.1%。

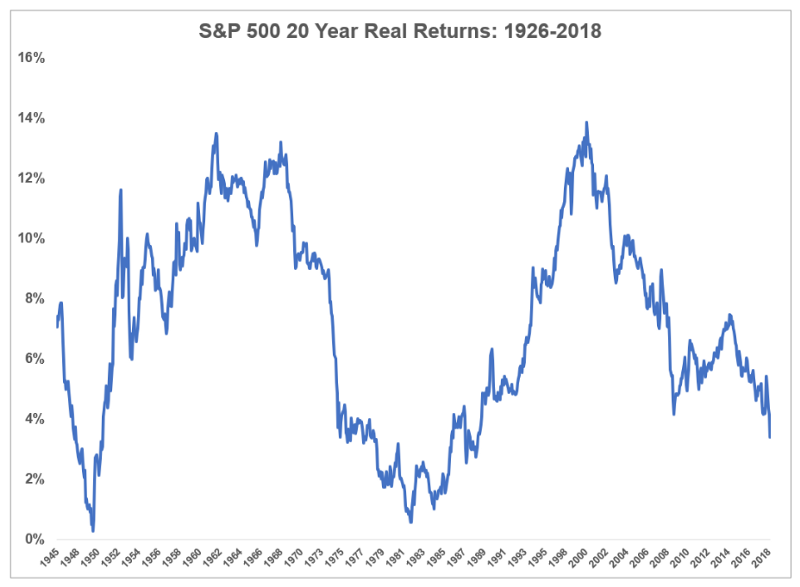

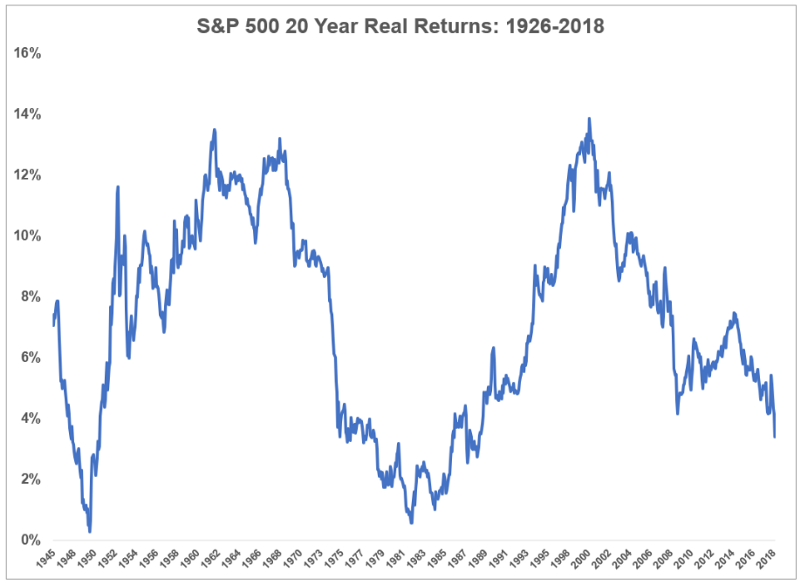

以下開始的例子,是根據每個月開始,投資不同時間週期所獲得的回報圖

- 在一年的持有時間所有回報中,僅有4.4%的時間在5.9%~7.9%報酬

- 在五年的持有時間所有回報中,僅有7.9%的時間在5.9%~7.9%報酬

- 在十年的持有時間所有回報中,也只有12.1%的時間在5.9%~7.9%報酬

- 即使持有時間到二十年,也僅僅只有13.9%的時間在5.9%~7.9%報酬

除非、除非,你持有到了三十年,會有將近一半的時間(42.4%)接近平均值

這什麼意思呢?

我們從一開始得算式得知平均年報酬是6.9%,但是不管我們持有時間是一年、五年、或是十年,這些週期內的股市波動是很大的,你可以從上面幾張圖表的數據得知(上圖所提供數字越小表示越不靠近平均值)。但是即使你超過了十年的持有時間,也未必可以很接近平均值。

債券也是如此。

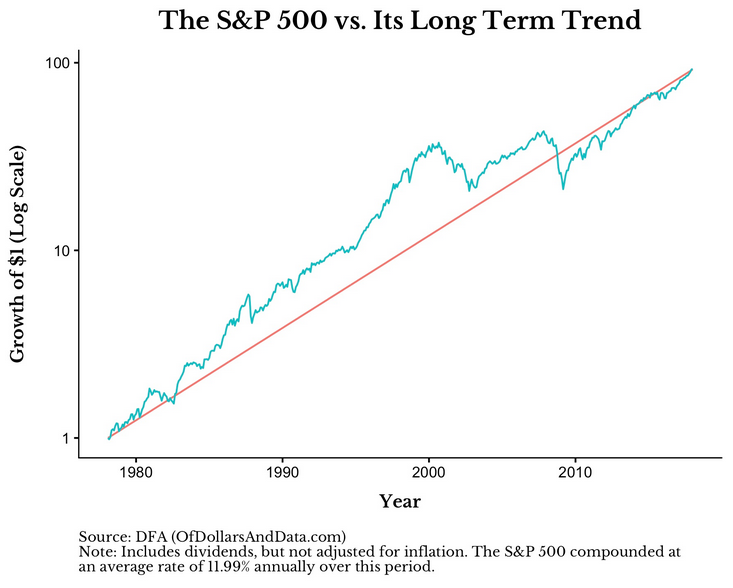

雖然我們從以上的研究發現,市場的平均報酬其實很少出現,但是他卻可替投資者帶來有方向的預期投資回報。觀察長期的投資時間結果,更讓人們了解到風險和報酬之間的關係。

有些人很幸運,但是大部份如你和我,應該都要將投資時間拉長。

畢竟,平均值是明確的數字,但事實上,報酬結果卻是混亂的。

這也就是所謂期望跟現實的差距

averages-are-clean-actual-results-are-messy